他のレポートと比較しながら見ていますが、情報の客観性が高く、自分で他のサイトを見ながら考えても納得感があります。

徹底してリスク管理されている情報なので、損失の出る銘柄が少なく、失敗したらどうしようと不安になりながら推奨銘柄を購入することがなくなりました!

この月刊セーフマネーレポートが目指すのはただ一つ、

つまり、株式市場が好調な時はその波に乗って資産を増やし、不調な時には株式が下落時に価値が上がりやすい資産に投資したり、不況に強い事業を行う企業に投資することで手堅く配当収入を得る、、、

といったように、どんな状況でも着実に資産を増やすことを狙った投資月刊誌なのです。

投資をしたことのある方であれば、

株式市場の状況によってパフォーマンスが大きく変わり、一喜一憂してしまう、、、

なかなか安定して資産が増えていかないので、焦りやストレスになっている

下落相場になった際に、いつ市場はいつ回復するんだろう、、と不安になる

といった経験をされたことがあるのではないでしょうか?

残念ながら、株式投資は常に相場の影響を受けるので、リターンを完全に自分でコントロールすることはできません。

ですが仮に、上昇相場でも下落相場でも安定して利益を狙える戦略を持っていたらどうでしょうか?

たとえ株式市場がどのように変動しても、安心感が違ってくるのではないでしょうか?

そして、それこそがセーフマネーレポートの目指すところなのです。

ではなぜ、セーフマネーレポートは、市場が好調な時も不調な時も、着実な資産アップを狙えるのでしょうか?

「セーフマネーレポート」は「セーフ」と名前がつくように、どんな相場環境であっても安定して利益を出すことを目指しています。

つまり、株式市場が好調な時はその波に乗って資産を増やし、不調な時には株式が下落時に価値が上がりやすい資産に投資したり、不況に強い事業を行う企業に投資することで手堅く配当収入を得る。どんな状況でも、着実に資産を増やすことを狙った投資月刊誌なのです。

なぜ、セーフマネーレポートは、市場が好調な時も不調な時も、着実な資産アップを狙えるのでしょうか?

Weiss Ratingsの格付けは、1万銘柄以上ある米国株だけでなく、債券やETF、金・銀などおよそ70,000銘柄にものぼります。

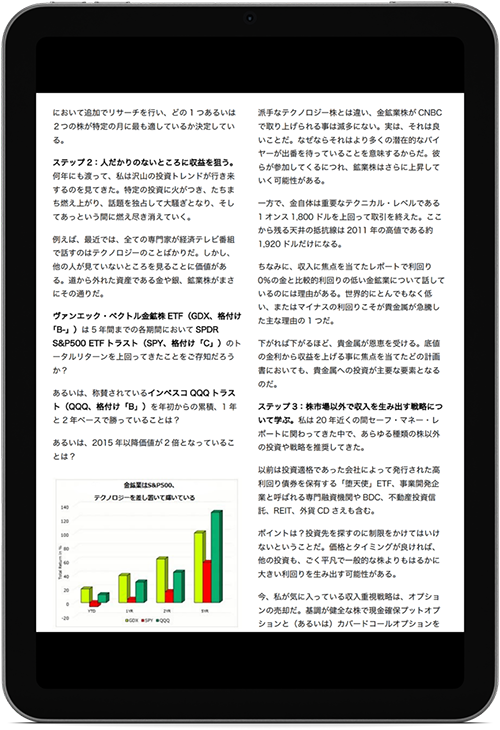

セーフマネーレポートでは、この膨大な格付け情報をもとに、5段階の選別プロセスを通過した、ごく一部の銘柄を中心に運用します。5段階の選別プロセスのすべてを見せることはできませんが、あるときは審査を通過した銘柄がすべての米国株の中で3銘柄しかなかったほど厳格な選別プロセスです。

そうして厳選された銘柄を、政治経済状況なども踏まえさらにアナリストが分析し、「何にどれだけ投資すべきか?」を判断しています。

この膨大な格付けをベースにしていることが、他社や他のアナリストには真似できない優位性だと考えています。

セーフマネーレポートでは、70,000銘柄以上の格付けをもとに米国人アナリストが分析し、2つのポートフォリオに分けて運用していきます。

1つのポートフォリオは高配当銘柄などの株式に加え、債券や金・銀など、安全性を重視して着実に資産を増やすことを目指した「守り」のポートフォリオ。

もう1つはその時の政治経済の状況やトレンドをもとに、リスクを管理した上で大きく資産アップを狙う「攻め」のポートフォリオです。

「攻め」と「守り」を適切なバランスで運用するダブルポートフォリオ戦略により、株価が暴落した時も資産を守り、安全に資産を増やしていくことが狙えるのです。

市場は毎日変動します。リーマンショックの直前に株式に投資することも、市場が好調な時に大量の債券を保有することも、賢い選択とはいえません。つまり、最適なポートフォリオはその時の状況によって変わります。

セーフマネーレポートは月刊ニュースレターなので、マイク・ラーソン氏による相場解説、保有している銘柄の分析や新しい推奨銘柄の説明などが書かれたレポートが毎月届きます。

その中で、

などを理解して、納得した上で投資していくことができます。

つまりあなたは、20年以上の実績を持つアメリカのプロの投資家の分析や戦略を学び、投資家としてレベルアップしていくことができるのです。

といっても、セーフマネーレポートを実践するのは難しくありません。レポートにはどの銘柄をどれだけ買うのか、どの銘柄をどれだけ売るのか、具体的な売買指示が書かれているので、それを見てご自身で判断することができます。

ここまで読んで、「何だかレベルが高そうな戦略だな…」と感じられたかもしれませんが、心配はありません。

あなたは次の3つのステップを踏むだけで、セーフマネー戦略を実践していくことができるのです。

たったのこれだけです。

自分でニュースや企業の決算書を見て、優良銘柄を発掘する必要もありませんし、チャートを見ながら「いつ買うべきか」「いつ売るべきか」と頭を悩ませる必要もありません。

月刊セーフマネーレポートでは、Weiss Ratingsの厳格な格付けとアナリストに分析によって厳選された銘柄を、利益を狙えると考えられるタイミングでご紹介していきます。

また、銘柄を紹介して「あとは自分で判断して売却してください」ということもしません。

一度紹介した銘柄は翌月以降のレポートでも取り上げていき、売却のタイミングが来たと判断するまでフォローをしていきます。

さらに、毎月のレポートの最後には、「今月の取るべき行動」という項目があり、

どの銘柄をどれだけ購入すればいいのか?

どの銘柄をどれだけ売却すればいいのか?

といった具体的な売買指示を載せています。(最終的な投資判断はお客様自身で行っていただくものになります)

なので、たとえレポートをじっくり読む時間がとれない方であっても、セーフマネー投資を実践していくことができる、と我々は考えているのです

セーフマネーレポートでは、70,000銘柄近い格付けをもとに米国人アナリストが分析し、2つのポートフォリオに分けて運用していきます。

分析を担当するマイク・ラーソン氏はブルームバーグを経て2001年にWeiss Ratingsに参加。CNBCやFOXなどアメリカの有名メディア、テレビ番組にもアナリストとして招かれるベテランアナリストです。

彼は、ブルームバーグを経て2001年にWeiss Ratingsに参画。CNBCやFOXなどアメリカの有名メディアに何度も出演しており、

彼の行ったマーケット分析はワシントンポスト、シカゴトリビューン、AP通信、ロイター、CNNマネーなどのメディアで高い評価とともに紹介されてきました。

執筆を手がけるセーフマネーレポートでは、市場が上昇基調のときも下落基調のときであっても、投資家が資産を守り、安全に増やしていくための情報を発信してきました。

もしも、あなたがどんな市場環境になっても堅実に資産を増やしていきたいと考えているのであれば、彼の分析や推奨がきっとお役に立つでしょう。

例えば、2020年6月号ではマイク・ラーソン氏が「アマゾンと渡り会える唯一の小売業者」とコメントした、オンライン小売のベストバイという企業を推奨しました。

この企業は顧客がウェブサイトから注文して宅配にしたり、オンラインで注文した商品を近所の実店舗で 受け取ったりする利便性の高いシステムを構築し、複雑なテクノロジーが理解できない層に向けてガンダンスも実施。

コロナ禍でオンラインショッピング市場が活性化したことも追い風となり、短期間のうちに大きな株価上昇を実現。

セーフマネーレポートでこの銘柄を推奨してからわずか2ヶ月後に、35.5%の利益を実現させました。(保有していた株数のうち半数の売却)

米国で大麻合法化の流れが加速していることを利用して利益を狙うために、2020年の11月号では、イノベイティブ・インダストリアル・プロパティーズという特殊な不動産投資信託(REIT)を推奨。

この投資信託は、州によって医療用大麻の栽培認可を受けた事業者向けに不動産や温室の賃貸を行っており、推奨当時は米国の大統領選挙で市場が混乱していたが、多くの州で大麻合法化が進んだことで、この銘柄は大きく株価が上昇。

2022年の2月に売り推奨を出し、25.6%の利益を実現させました。

2020年の7月号ではポートフォリオを盤石にするために、スタンテックというインフラ事業を行う銘柄を推奨しました。

この企業は設計、環境、輸送、排水などのサービスを政府から民間まで幅広い顧客にインフラサービスを提供しており、コロナパンデミックによって米国経済全体が低迷する中で、バイデン大統領による大規模なインフラ投資計画によって恩恵を受けました。

いかがでしょうか?

どの銘柄も市場の状況に合わせて適切と思われるタイミングで推奨されているのがわかるのではないでしょうか?

それに、どれも日本ではあまり聞かない銘柄が多いと思われたかもしれません。

こういった推奨をすることができるのも、Weiss Ratingsの格付けとマイクラーソン氏の分析があるからなのです。

(あくまで、ここでご紹介した銘柄は全体のごく一部であり、損失が出ている推奨銘柄も存在します。)

他のレポートと比較しながら見ていますが、情報の客観性が高く、自分で他のサイトを見ながら考えても納得感があります。

徹底してリスク管理されている情報なので、損失の出る銘柄が少なく、失敗したらどうしようと不安になりながら推奨銘柄を購入することがなくなりました!

米国株の最初の指針となりました。銘柄入れ替えの理由がよく分かり、買う指示と売る指示が的確です。こうしたレポートは他に例がないと思います。

信頼できるアメリカの経済情報を目的に購入しましたが、予想以上の内容でした!

事業に対する分析がハイレベルだと思います。

日本ではなかなか入手しづらい海外企業やETFの情報が得られ、アナリストの方が銘柄選定をされているので、自分で調べて購入するよりも安心感が得られる点が良かったです。

今売るべき銘柄、買うべき銘柄が具体的に分かり、ありがたかった。実際、売るべき銘柄は株価が下落しており、早く売って良かったと思っています。

投資スタイルが改善され、スムーズにアメリカ株投資を始めることができました。

1ヶ月に一度だけ見直しをすれば済むので手間もかかりません。

米国企業なので馴染みのない会社もいくつかあり、銘柄選択の道しるべになる。

分析が秀逸で面白く、他にない安定した株式配当、大きくマイナスになる銘柄がないこと、投資先の選び方がわかる点が良いと思います。

推奨銘柄を推奨割合で買える教材があり、毎月の購読と指示に従った売買により、ポートフォリオのリバランスが適切に行われている様に感じます。

最新の米国市場のトレンドが把握でき、そのトレンドに合わせた銘柄選択により、市場に合わせた戦略を立てられます!

市場が上昇していても、下落していても安定してリターンを狙っていくための情報を毎月お届けしていく月刊セーフマネーレポートにあなたはどのくらい価値を感じますか?

このレポートでは毎月、

といった情報をお届けしていきます。そして、セーフマネー投資の実践方法は非常にシンプルで、

という3つのステップを踏んでいくだけで、安全な資産ポートフォリオの構築を目指していくことができるのです。

この月刊セーフマネーレポートの講読料は年間9,800円(税込10,780円)です。つまり、一ヶ月あたりの価格に直すと、約900円でレポートを購読することができるということです。

これは、書店などで売られている書籍の約半分の価格ですし、一般の投資雑誌とあまり変わらない価格です。

これは、あなたが手に入れる可能性のある価値と比べると、かなり安い投資だと思いませんか?

さらに、あなたが安心してセーフマネー投資をスタートできるように、合わせてお届けしたいものがあります。

この動画講座では、セーフマネーレポートのより詳細な活用方法、投資する上で知っておくべきこと、Weiss Ratingsの投資戦略などを学んでいただけるようになっています。

もちろん、いきなりセーフマネーレポートを読んで投資を始めることもできると思いますが、

まずはこの動画講座をご覧いただくことで、「レポートのどこを重点的に読めばいいのか」「投資する際、何に注意しておけばいいのか」といったことがわかり、安心してセーフマネー投資を実践していただけると考えています。

通常は雑誌の定期購読などに申し込んでも、過去のバックナンバーが見れるということはめったにないと思います。

ですが、今回セーフマネーレポートにお申し込みをいただければ、日本語での提供を開始した2020年1月から現在までの全てのレポートをご覧いただくことができます。

賢者は歴史に学び、愚者は経験に学ぶ

ということわざがあるように、これからの投資を成功に導くためには過去の事例に学ぶことは非常に大切です。

セーフマネーレポートのバックナンバーを見ることで、例えば、2020年のコロナショックの際にプロのアナリストがどのように市場を捉えて、どのような戦略で投資していたのかを知ることができます。

もちろん、過去に推奨していた銘柄やそのパフォーマンスなども全部見られます

レポートのバックナンバーはお申し込み後すぐにご覧いただけるようになりますので、ぜひこれからの投資の参考にしていただければと思います。

セーフマネーレポートには1ヶ月間の返金保証がついています。

つまりあなたは、動画講座で戦略や投資方法を学び、最新号はもちろん過去のレポートを見て実績を確認し、セーフマネーレポートの全てを理解した後で、購読するかどうか決めることができます。

もし「自分の投資に役立つ戦略だと思えなかった」という場合、申込日から1ヶ月以内にキャンセルのメールを下さい。理由にかかわらず、メール1本頂ければ全額返金致します(あれこれ解約理由を聞いたりすることもありません)。

つまり、あなたに金銭的なリスクは一切ありません。

これらをお届けするセーフマネーレポートを1ヶ月間、金銭的なリスクゼロで受け取ることができます。

これら全てを合わせて、年間9800円(税込10,780円)でのご提供です。1ヶ月あたりの金額に直すと約900円で購読していただくことができます。

しかも、セーフマネーレポートにはお申し込み日から1ヶ月間の返金保証がついているので、実際にレポートを読んだ上で購読するかどうかを決めていただくことができます。

もし、あなたが少しでもセーフマネーレポートに興味を持っていただけたのであれば、ぜひ下記のボタンからセーフマネーレポートをお試し購読してください。