利下げ後の株式市場は、、?

- 3542 Views

- 2024年8月30日

- トピックス

今週27日、

NYダウは史上最高値を再び更新。

23日に行われた

ジャクソンホール会議での

パウエル議長の発言から

利下げ期待が高まったことから

株式市場に資金が集まってきています。

8月に入り下落していた

S&P500やナスダックも

再度最高値に迫る勢いを見せています。

ですが、

このような相場で警鐘をならすのは

Weiss Ratingsのアナリストである

ナイルズ・マティブ氏。

過去、70年間の

FRBの金融政策の動きと

株価の推移を徹底的に分析したところ、

利下げ後の株式市場にはある共通点があるようです。

利下げ後の株式市場は

買いなのか?売りなのか?

様子を見るべきなのか?

9月に利下げを迎える可能性が高まっている今、

知っておくべき相場観を伝えてくれています。

今の相場に違和感を感じている方や

この先どのように投資していいかわからない方は

このまま、ナイルズ氏の分析をご覧ください。

「今の金利は高すぎる」

「FRBは今すぐ利下げをすべきだ」

「早急に金融緩和が必要だ」

8月に入り、わずかなニュースが流れただけで

イージーマネー(金融緩和策)を叫ぶ人が急増した。

例えば、インフレ率が年間たったの3%で推移していると聞いた瞬間に…(しかしインフレ率は3%台だ。これはここ数年で見れば低いが、FRB目標の2%よりはるかに高い。)

そして、

失業率が4.3%に上昇したというたった一つの「弱い」経済指標がテレビを通じて伝えられた瞬間…

(これも歴史的に見れば低い水準にある)

さらに、8月頭に株式市場が「暴落」したと感じた瞬間…(これもわずか数日間の下落であって、8月5日から7%程度の下落に留まっている)

エリザベス・ウォーレン上院議員からペンシルベニア大学のジェレミー・シーゲル教授に至るまで、誰もがメディアに出て、FRBはすでに出遅れており、すぐに金融緩和を始める必要があると愚痴をこぼしていた。

冗談なしに「今すぐ、直ちにFRBは利下げすべきだ」と訴えていた。

あのイーロン・マスクでさえも、「利下げをしないのは愚かだ」と発言していた。

彼らは実際、FRBのパウエル議長に緊急会合を招集し、その場で金利を引き下げるよう求めていた。

パウエル議長が定例会合を終えたばかりで、FRBが9月までに利下げに傾いていることを示唆したことなど気にも留めていなかった。

しかも、緊急利下げはこれまで、9.11同時多発テロやコロナパンデミックのような市場を大きく揺るがすようなショックが起きたときにしか行われてこなかった。

つまり、

私たちの金融システムはすでに金融緩和に依存するようになり、市場が少しでも不穏な気配を見せると、金融緩和を求める声が聞こえてくるようになったのだ。

私はこのような人々を、おしゃぶりを探している幼児に例えたいが、果たしておしゃぶりを口に押し込んだとしたら、彼らを黙らせることができるだろうか。

答えはおそらくノーであろう。

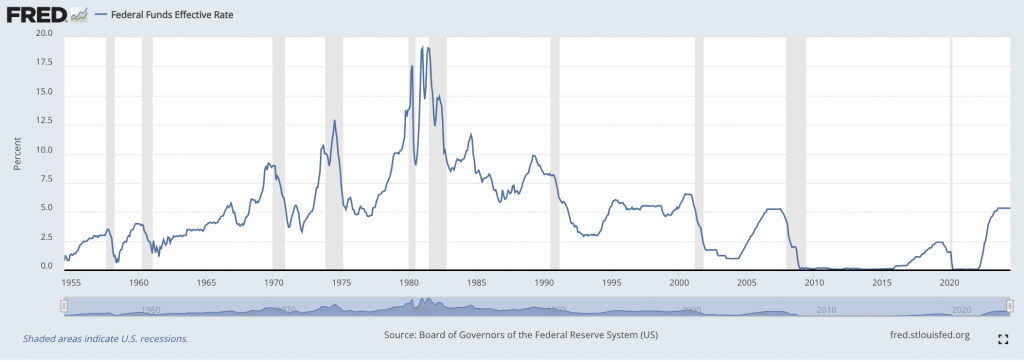

さて、少し視点を変えて、連邦準備制度理事会(FRB)の目標金利の70年間のチャートをご覧いただこう。

ご覧の通り、今の金利は歴史的に見ると決して高いものではない。

2000年以前は、金利は通常5%台だった上に、

実際、1970年から2000年までの間、金利がこれより低くなることはほとんどなかった。

金利が今より2倍も3倍も高い時期さえあったのだ。

歴史的な低金利を続けてきた過去20年間を含めても、1954年以降の政策金利の平均は約4.6%である。

つまり、現在の目標レンジである5.25%~5.5%は、平均をわずかに上回っている程度であるということだ。

つまり、私たちが経験したほぼゼロ金利だった環境こそが、本当の異常事態だったのだ。

そもそも、この異常な金融緩和こそが、最近のひどいインフレを引き起こしてきた。

金融緩和こそが、過去 20 年間にわたって金融市場を何度もバブルとその崩壊を導いてきた…

そしてさらに悪いことに毎回、次の崩壊が来るたびに、金融緩和は膨張している。

しかしもはや今、イージーマネー(金融緩和)を訴える人達は、実際に投入された過剰な資金が市場から排出されるまで待とうともしない。

彼らは、私たちがいかなる種類の苦しみも回避できるよう、より多くの資金を投入することを望んでいる。

いわゆる 「ソフトランディング 」だ。

さて、ここで自然から教訓を得よう。

森林火災は土壌を豊かにし……外来種を駆除し……新たな成長の道を開く。

森林火災が定期的に起こるのを防ごうとすると、最終的にはどこかの時点でさらに大きな火災が起こる条件を作り出すことになる。

聞き覚えがあるだろうか?

そう、ここ20年間の金融緩和のことだ。

経済も自然と同じだ。

痛みを避けるためイージーマネーを供給し続ければ、いずれより大きな痛みが待っている。

再起不能な大きな痛みを得るよりは、時折小さな痛みを受け入れた方がいいはずだが、長く続いたイージーマネーによる無痛状態によって人々は少しの痛みにも耐えられなくなり、先延ばしを望むようになった。

誤解しないでほしい。

失業率の上昇は不快だし、不況も不快である。

株式市場の調整も不快だ。

だがしかし、それらはすべて自然な経済秩序の一部である。

現在私たちが目にしているのは、抑えきれない熱狂……

クレジットカードを使い続ける消費者……

目標を上回るインフレ……

これまでで最大の資産価格バブル……

そして、金融緩和をすればただちに痛みは永遠に避けられるという信念だ。

実際、投資家は年末までに最大4回の利下げを予想しており、株価はすでにかなり急回復している。

しかし、ここで少し歴史を学んでみよう…

ご存知だろうか?

FRBが利下げを始めると、株式市場は急激に下落する傾向があることを。

モルガン・スタンレーの調査によると、過去50年間で9回の金利サイクルがあった。

そのうちの7回で、最初の利下げ後に株式市場は下落した。

その平均下落率は23%だった。

さらに、最初の利下げ後に株価が下落しなかった2つの期間(1989年と1995年)を詳しく見てみると、いずれも正常なイールドカーブであったことがわかる。

つまり、短期金利が長期金利よりも大幅に低かったということであり、今回の状況とは正反対である。

そして今は逆イールドが発生しているため順当に考えれば利下げの後、株価は下落するだろう。

最近の好調な相場を見ていると、誰もが「今回は違う」と考えているようだ。

本当にそうだろうか?

これまでの傾向と違って、下落しないのだろうか。

ただ、一つ覚えておいてほしいことは、

ウォーレン・バフェットのような経験豊富で頭脳明晰な投資家が、保有株式をどんどん売却し、2004年以来最大の現金の保有していることだ。

その理由を考えてみてほしい。

そして、最終的には実際の市場暴落が発生し、価格がより適正なレベルに戻ることになるだろう。

そうなれば、イージーマネー(金融緩和)を訴える人たちは本当に泣くことになるだろう。

そうなる前に我々ができることはなんだろうか。

その一つは、

イージーマネーで浮かび上がった割高株を手放し、Weiss Ratingsの格付け評価が高く、安全性が高い銘柄に資金を移すことだろう。

幸運を祈って

ナイルズ・マティブ

いかがでしたか。

過去、70年間の政策金利を見ながら

今の金利をどう捉えたらいいか。

そして、

9月利下げへと向かう中、

利下げ直後の株式市場の動きを

教えてくれました。

モルガン・スタンレーの過去50年の分析によると

利下げ直後は平均で23%近くも下落しました。

今回も、過去と同じように

逆イールドの中での利下げとなるため、

下落する傾向が高いと言えるかもしれません。

多くの市場参加者が利下げ期待から

株式に投資する中、

新たな視点を見つけられたのではないでしょうか。

ナイルズ氏は

世界一の投資家であるバフェット氏が

過去最大の現金保有にしていることには

深い意味があると分析しています。

ですが、実は

バフェットは保有銘柄を次々売却する中で、

67億ドルもの資金をある1銘柄に投資していました…

バフェットのポートフォリオの9位に入るほどの投資額です。

この投資先こそが、利下げ局面で

バフェットが投資したいと考えるものです。

相場が下落した時にあなたの資産を守るだけでなく、

バフェットのような資産成長を狙っていけるかもしれません。

こちらの動画では

このような相場の中で

バフェット氏が投資していた1銘柄を

無料で公開しています。

さらに、バフェットが投資していた銘柄以上の

高評価を受けた銘柄も紹介していますので、

そちらも見逃さないでくださいね。

↓↓

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。