今年5件目の銀行破綻が発生

- 1379 Views

- 2023年12月6日

- トピックス

今年3月、「リーマンショックの再来」が話題になったことを覚えていますか?

シリコンバレー銀行の破綻に始まった米国の銀行危機です。

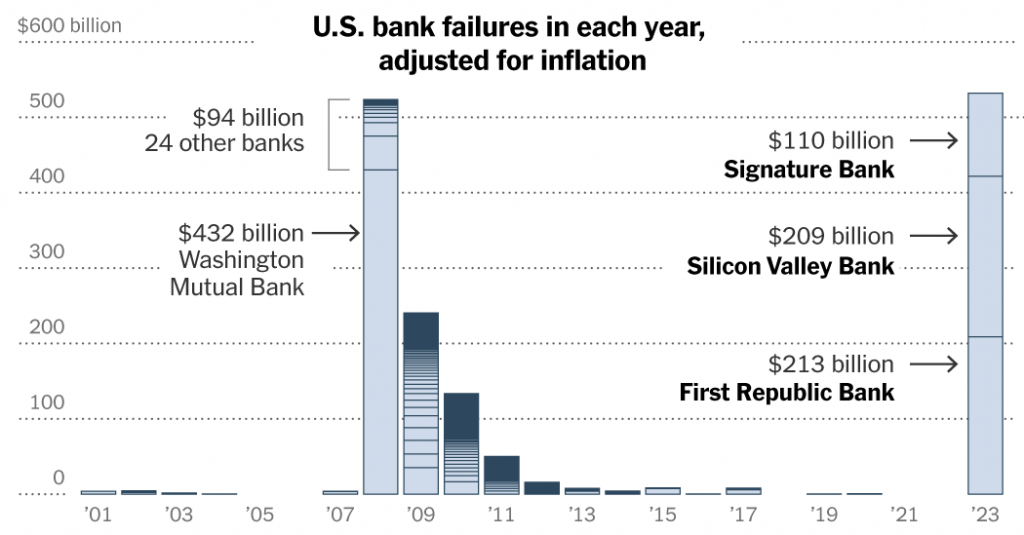

2023年前半時点で、銀行破綻の規模はリーマンショックを超え、

・利上げの悪影響

・米国経済の停滞が懸念されていました。

しかし銀行破綻は続かず、株式市場は絶好調。

S&P500は年初来+18%以上と好調な一年を締め括ろうとしています。

おそらく、多くの投資家の銀行破綻のイメージは「そういえばそんなこともあったなあ」というものでしょう。

もしあなたもそうなら、悪いニュースがあります。先月、今年5件目となる銀行破綻が発生しました。

銀行破綻は終わっていないのか?なぜ破綻したのか?

株式市場、自分の資産への影響は…?

本日はWeiss Ratingsの格付けスペシャリストギャビン・マゴール氏の分析をお届けいたします。

今年3月、シリコンバレーバンクが経営破綻し、米連邦預金保険公社(FDIC)の管理下に入った。その後、シグネチャーバンク、ファースト・リパブリックバンクといった大手銀行の破綻が相次ぎ、株式市場で大きな話題となった。

しかしそれから半年以上、なにも起こらなかった。リーマンショックの再来かと騒がれた銀行の経営破綻、閉鎖、救済はもう終わったかのように思える。

だが、終わっていなかったようだ。悪いニュースがある。

11月3日、1つの銀行が破綻し、今年5番目にFDICの管理下に置かれた米国の銀行となった。

しかし、あまり話題にならなかったようだ。おそらく、この銀行がアイオワ州サックシティにある株式非公開の小さな銀行で、業界全体への影響はほとんど感じられなかったからだろう。

だが、このニュースで地銀株を売った投資家もいる。後で示すように、この日、地銀株は小幅ながら下落した。

私は以前から銀行株を信用していないため、このニュースは私の個人的なポートフォリオに影響を与えていない。それでも銀行は経済や日常生活において非常に大きな役割を果たしているため、何が起こったのかを追跡することは重要である。

以下は、今回の銀行閉鎖後の月曜日の株価の推移である。

- トゥルーイスト・ファイナンシャル(TFC) -1.44%

- M&T銀行 (MTB) -1.01%

- ファースト・ホライズン (FHN) -2.28%

- ウェスタン・アライアンス (WAL) -2.71%

- ザイオン・バンコーポレーション (ZION) -1.67%

シリコンバレーバンクが経営破綻したときの大々的で大胆な見出しに比べれば、ほとんど話題にならなかったが、確かに株式市場は反応した。

私が銀行株を信用しておらず、投資もしていないにも関わらず、このニュースを取り上げた理由がある。

それは、この事件がなぜ分散投資が重要なのかを完璧に示しているからだ。

アイオワ州銀行局は、商業・工業業界向けの不良債権が多かったため、シチズンズ銀行を閉鎖した。

預金全額と資産6600万ドルはアイオワ信託貯蓄銀行が引き受けたが、不良債権は引き受けなかった。FDICは銀行閉鎖時に、この不良債権による損失が1480万ドルに上ると見積もっている。

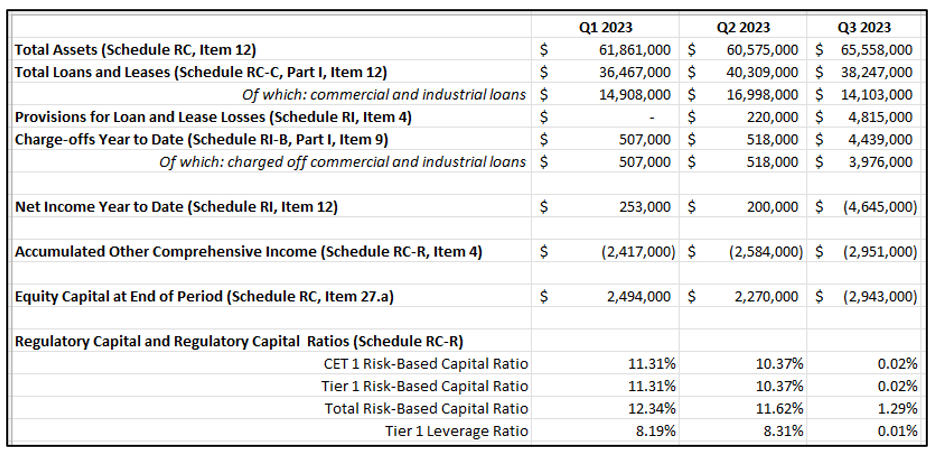

シチズンズ銀行の財務諸表を見てみよう。

2023年の3四半期すべてにおいて、総資産に対する貸出金の比率は約70%であった(高ければ高いほど、資産の大半を貸し出しているため、債務不履行による破綻リスクが高い)。

銀行が報告していなかったため、この膨大な債務を誰が負担しているのか、最初の検査ではわからなかった。だが、第三者のローン・コンサルタントがすぐに債務者を特定した。債務者は輸送業者だった。

完全に理にかなっている。 景気サイクルの中で衰退する産業への過剰な融資を行なった小規模銀行が、規制当局に差し押さえられただけだ。

これは、シリコンバレーバンクや他の地方銀行がテクノロジー新興企業に多額の融資を行ったため破綻したのとさほど変わらない。

ニッチなローンを提供する業者であることと、ある業界だけにローンを提供することはまったく別の話だ。彼らはある特定の、しかもリスクが高い業界に特化してローンを提供していた。

これは損害保険会社がハリケーンの多いフロリダでのみ営業しているようなものだ。住民は保険を切望しているだろうから、確かに儲かる。しかし、ハリケーンが来たら全て吹き飛ぶ。

あるいは、口蹄疫(家畜の間で広がる感染症)が猛威を振るっているときに豚しか飼っていない農家のようなものだ。何かに特化すれば、ノウハウを蓄積し、物事をうまく進められるようになる。しかしそれは、うまくいっている間だけだ。

シリコンバレーバンクは景気や株式市場の影響を受けやすいハイテクベンチャーへローンを提供した。シグネチャーバンクの場合は暗号資産だ。

2022年、ハイテク株市場の下落や債券金利の上昇がなければ、シリコンバレーバンクは破綻しなかっただろう。暗号資産の冬がこなければ、シグネチャーバンクは破綻しなかっただろう。

もしくは、リスク管理されたポートフォリオを持っていれば、今年のハイテク株市場の上昇や暗号資産の回復によって、ビジネスを拡大させることができていただろう。だが彼らはそうなる前に市場から撤退した。

投資家がすべての資金を一つの資産クラスに投入することも、これと似ている。

聞き飽きただろうが、何より重要なので何度も言う。分散がパフォーマンスとリスク管理の鍵なのだ。

シチズンズ銀行が輸送業者という狭い範囲に融資を決定したことは、疑問であり、他の銀行が同じことをする可能性があるのかどうかも気になる。

サック・シティの人口は2000人強。アイオワ州の人口は約320万人にすぎない。シチズン銀行の資産はわずか6600万ドルだった。

2023年のクラス8のトラック(8~9トン相当)の新車価格は、ブランドによって、また機能や装備の数や種類によって異なる。しかし価格は高く、ベーシックなモデルで15万ドルから、カスタム機能を備えたモデルで22万ドルを超える。

アイオワ州サックシティという非常に小さな町にある小さな州立銀行が、なぜ高価なトラックに融資を行っていたのかは不明だ。今のところ、何を言っても推測の域を出ない。

もちろん、COVID-19の大流行時に融資を行ったのであれば、債務不履行にはならなかっただろう。金利はゼロに近く、トラック産業は繁栄した。だが、この2年間はトラック産業にとって逆風だった。少ない貨物を多くのトラックが取り合うという残酷な状況で、送料は2019年の水準かそれ以下にまで下がった。

トラック輸送大手のイエローが今年8月に破綻した。うまくいっていれば、来年は設立100周年を祝っていたであろう老舗企業だ。

大企業も中小企業も、輸送業界では破綻や人員削減が行われている。そして、この業界の資金調達に携わる金融機関でも、レイオフや閉鎖が起こっている。

勘の良い方であれば、他のどれだけの銀行が業務用トラック向けローン(そして増加傾向にある自動車ローンの債務不履行)にを持っているのか気になるだろう。だが、それだけではない。

貨物需要の鈍化と景気後退には直接的な相関関係があり、ほとんどの場合、景気後退の前兆となる。

今年、景気後退の話題はあまり出てこなかった。しかし、景気後退の予兆を示す指標は着々とランプを点灯させている。

学びはシンプルだ。第一に分散させよう。魅力的な投資先でも、一つのアセットクラスに集中することの危険性は、今年、シリコンバレーバンクやシグネチャーバンク、そしてシチズンズ銀行が身をもって教えてくれた。彼らの犠牲を無駄にしないでおこう。

もう一つは、どんな形であれ景気後退は近づいていることを認識しよう。インフレ率が下がっていることに喜ぶのも良いが、インフレ率は経済がいい時に上がり、悪い時に下がるのが一般的だ。つまり今、FRBも投資家も、みんなが経済が悪くなることを願っている。

加熱した経済を冷ます程度ですめばいいが、景気を完全にコントロールすることなど、誰にもできない。景気が悪くなることをみんなが願った後、おそらくこれ以上悪くならないでくれと祈る日がくるだろう。

今日はここまで。良い一週間を。

ギャビン・マゴール

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。