財産税・相続税を合法的に回避する方法

- 1732 Views

- 2022年9月29日

- トピックス

死と税金。この2つは避けて通れないものだ。

だが、「相続税」、「遺産税」とも呼ばれる「死亡税」を回避する方法はある。

チャールズ3世を例にとってみよう。

彼は、約280億ドル相当の資産ポートフォリオの大部分を受け継いだばかりだ。

しかし、1993年のイギリス政府との合意により、そのすべてがイギリスの相続税から免除されることになった。

他のほとんどの人は、もし37万7000ドル以上の遺産を相続した場合、その40%を英国政府に支払う義務がある。

米国では、連邦遺産税は最大40%だ。

朗報なのは、遺産の評価額が1206万ドル以下であれば、今年はこれを避けることができる。

それ以上であれば、避ける、あるいは少なくとも軽減するための合法的な方法がある。

例えば、公に相続税を主張する米国の政治家でさえ、信託やその他の戦略を使って税金を回避する人が多くいる。

偽善はさておき、私は現行法を利用して個人の富を最大化することに全面的に賛成だ。

優秀な資産・相続プランナーやその道に精通した弁護士に相談するとよいだろう。

だが、あなたの相続人は、あなたの遺産がいくらであっても、あなたが残したすべてのものに税金を支払うことになりかねない。

ここまでは、連邦レベルの相続税の話だったが、多くの場合は、他にもある。

州の相続/遺産税

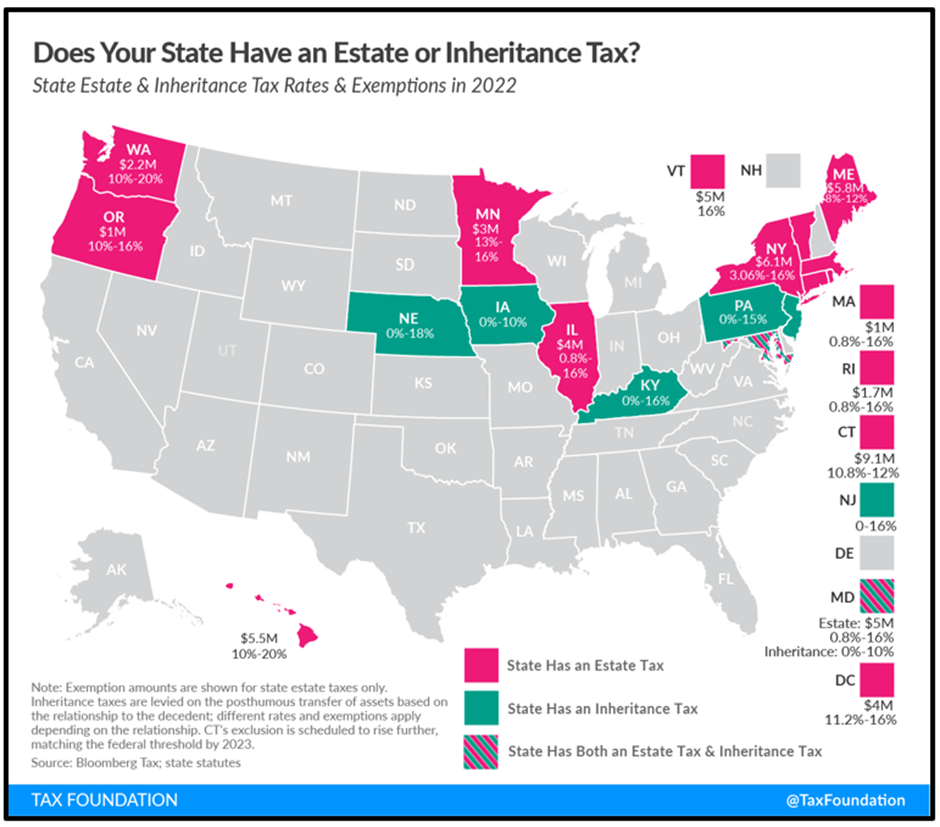

多くの人が知らないのは、12の州とコロンビア特別区には、それぞれ遺産税があるという点だ。これは、支払う可能性のある連邦遺産税に加えてのものだ。

5つの州では、相続税が課せられている。

そして、メリーランド州には現在、その両方がある。

タックス・ファンデーションは、現在の状況を非常にうまくまとめた便利なチャートを作成した。

遺産税と相続税はどう違うのか?

遺産税は、誰かが残したすべてのものの価値に基づいて支払われる。相続税は、遺産から受け取るすべてのものを基準にしている。

いくらなのかは様々だが、ワシントン州やハワイ州では高く、遺産の最大20%となっている。

ほとんどの州では、現在の連邦政府の基準値よりもはるかに低い基準値も設定されている。

例えば、オレゴン州では、100万ドル以上の財産には、最低10%の遺産税が課される。ポートランドのようなエリアに、ごく普通の家を残していく多くの人々をひっかける罠のようなものだ。

一方、相続税はさらに高く、非常に貧しい人々をも直撃することがある。

私の故郷であるペンシルバニア州では、相続税がすべての遺産に適用される。

唯一の例外は、配偶者からの相続、21歳未満で死亡した子供、現役中に怪我や病気で死亡した軍人の相続だ。

もし私がまだそこに住んでいて、私と妻が共に死んでしまったら、娘は私たちが遺した車やギター、サーフボードに至るまで、すべての価値の4.5%をハリスバーグに支払わなければならない。

これはましな方だ。 兄弟姉妹の場合は12%、その他は最大15%となる。

私はこれを犯罪だと考えており、当然、引っ越した。これは、比較的簡単に支払いを回避できる方法だ。

ただ、以前の州にまだ家を維持している場合は、もう少し複雑になることがあるので注意が必要だ。

先に述べたように、何かをする前に優秀なエステートプランナーやその道に精通した弁護士に相談するとよいだろう。

また、これらの法律は時代とともに変化していることを認識する必要がある。

近年は、死亡税が廃止されたり、段階的に廃止されたりする州もあり、改善傾向にある。

つまり、あなたが着目すべきなのは・・・

住む場所と死ぬ場所

私は死亡税なんて馬鹿げてると思っている。

- お金を稼いだら課税され、

- うまく運用すると税金がかかり、

- あなたが住んでいる州では毎年税金を支払う。

- そして、ほとんどの人は、商品やサービスを買うときにも税金を支払っている。

だから、人が死んだとき、残ったものに再び課税する理由はない。

そのお金が次にどこへ行くとしても、多くがどのみち将来の税収を増やすために使われる。

もしあなたがそう思うのなら、今こそ、あなたやあなたの大切な人たちに適用される可能性のあるすべての相続税について調べてみる良い機会かもしれない。

チャールズ3世のような条件は無理だろうが、この先、負債を減らすために可能な手段はいくらでもある。

それでは、また。

ナイルズ

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。