2024年の相場を動かす4要素

- 1748 Views

- 2024年2月13日

- トピックス

株式市場の将来を占うときは大局的に考える場合と、局所的に考える場合がある。局所的に考える場合は、個別企業の決算やブーム市場の動向が参考になるが、今日お伝えしたいのは2024年と、2024年以降にわたる大局的な見通しだ。

私は2024年以降の株式市場は4つの主要な力によって動くと考えており、この4つの力を正しく捉え、ウォッチしておくことで資産推移の透明性を高めることができるだろう。

順不同で、まずは、

株式市場を動かす力No.1:金利

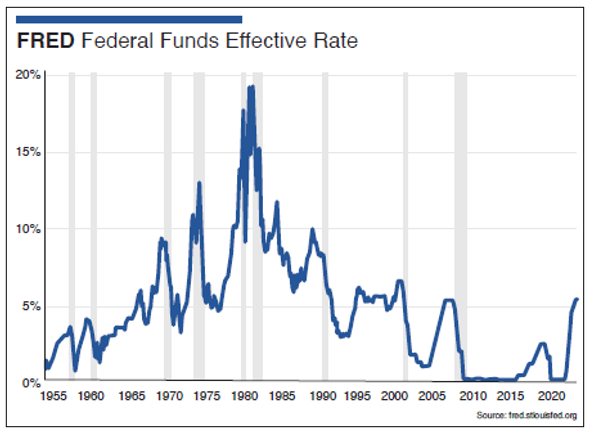

過去20年間、金融政策が市場を動かしてきたことは周知の事実だ。ここ数年、利上げにより政策金利は上昇しているが、その前まで何年も連邦準備制度理事会(FRB)は政策金利目標をゼロに固定してきた。実験的な(貨幣)増刷策や政府の景気刺激策もあり、パンデミック下でドルの流通量は倍増した。

要するに、私たちはもう20年以上もずっと、あぶく銭とともに生きてきたのだ。

市場にはマネーが溢れたが、債券市場の利回りは長らくゼロに近い水準だったため、リターンを求める投資家はより高いリスクを負わざるを得なくなっている。

リスク資産に多額のマネーが流れ込んだため、あらゆる資産が高騰している。

その結果が2022年のインフレ率の急騰だ。ロシアによるウクライナ侵攻による原材料費の高騰を否定はしないが、本質的には市場にあぶく銭が溢れたことによる副作用だ。

40年ぶりの高インフレを目の当たりにしたFRBは即座にコースを変更し、非常に積極的な利上げを実施した。利上げは債券に打撃を与えたが、株式市場にはほとんどダメージを与えなかった。

何かがおかしい。

ここで注目すべき重要なことが2点ある。

第一に、より大きな歴史的レンズを通して見ると、金利はそこまで高くない。

過去20年間を見ると、確かに今の金利は高い。多くの市場関係者にとって初めて遭遇する高金利相場かもしれない。

しかし、過去70年間を振り返ってみるとどうだろう。

ご自身の目で確かめてほしい。

2000年以前はほとんどの期間で、5%以上の金利が当たり前だった。5%以下の金利は滅多になく、下がったとしても3%程度だ。金利が今より2倍、3倍高かった時期もある。

高インフレに対応するために行われた利上げがひと段落した今は、歴史的にみて高金利というわけではない。この20年、金利が低すぎる状態に慣れすぎただけなのだ。

2000年以降、特にリーマンショック以降の異常な低金利時代を含めても、1954年以降の政策金利の平均値は4.6%ほどだ。

つまり、5.25%から5.5%という現在の政策金利は、特別高いわけではなく、「普通」をわずかに上回る程度ということになる。

第二に、FRBが利下げを始めると、株式市場は急落する傾向がある。

ほとんどの株式投資家は、FRBの次の大きな軸、すなわち利下げへの転換を期待している。

間違いなく、遅かれ早かれ、利下げは始まるだろう。

しかし問題は、歴史的に利下げの開始は株式市場にとって不利だったということだ(少なくとも利下げ開始の最初の段階は)。

モルガン・スタンレー(MS)の調査によると、過去50年間に9つの金利サイクルがあり、そのうちの7サイクルにおいて、最初の利下げ後に株式市場は下落した。平均下落率は23%だった。

それが2つ目の大きな力につながる。

株式市場を動かす力No.2:バリエーション

株式市場のリスクが高まっているかを知りたければ、長期にわたるバリエーションを確認するのが最も適した方法だろう。

バリエーションとは市場の評価レベルを表したもので、PERやPBRなどさまざまなものがある。PERの一種であるCAPE Ratioはノーベル経済学賞を受賞したロバート・シラー博士が発明したもので、ITバブルの崩壊を予見したバリエーション指標として知られている。

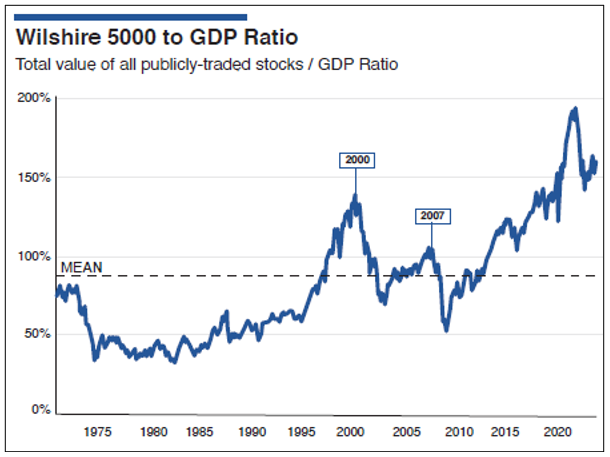

私が好む株式のバリエーション指標は、いわゆる「バフェット・インディケーター(バフェット指数)」と呼ばれるもので、ある国の上場株式の総額をその国の年間国内総生産で割ったものだ。

米国では80前後が並みとされてきた。そして、その数値が100を大きく超えるたびに、急激な調整が行われてきた。

しかし、この指標は2020年に過去最高値を更新し、過去2回の大暴落を引き起こした水準を大きく上回り、150を超えている。

80程度が平常値で、今が150を超えているということは、バリエーション的には株式市場が半値に大暴落してもおかしくないということだろうか。

必ずしもそうではない。GAFAMに代表される米国を代表するビッグテックは、売上の多くを国外で生み出しているため、単純に国内総生産で測ることはできない。また、ビッグテックは利益率が高い傾向にあるため、割高さを許容できるという意見もあれば、法人税率が低下した影響だという意見もある。

そして最近では人工知能の有望性などを理由に、この恒常的な割高状態を説明してきた人も多い。

しかし私は、もっと単純な理由があると思う。それは政府の大規模な紙幣印刷だ。

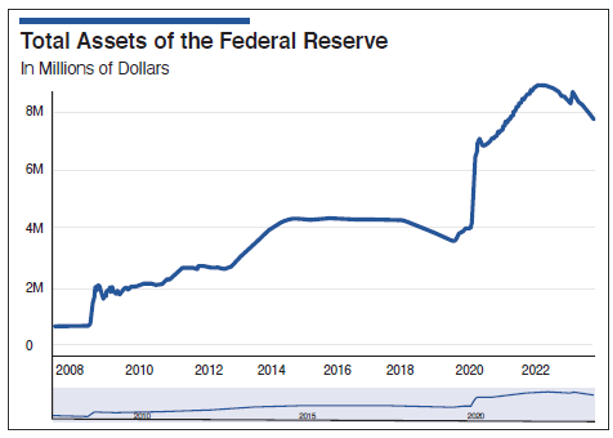

実際、FRBのバランスシート(どれほどの貨幣が造られてきたのか一目瞭然)のグラフを見てほしい。バランスシートが大きく増加したタイミングで、バフェット指数も増加していることがわかるだろう。そしてバランスシートが減り始めたタイミングで、バフェット指数も低下していることがわかる。

当たり前だが、株式市場により多くのお金が流れ込めば、株式市場は上昇し、バリエーション指標は割高さを示すようになる。

FRBは膨張したバランスシートを縮小しようとしているが、簡単にはいかないだろう。私は、次に市場に大きな災難が訪れた時、再び膨張し始める可能性が高いと考えている。

そこで、注目している3つ目の勢力に話を移そう。

株式市場を動かす力No.3:経済状況

米国経済を一人の人間として見た場合、この国のバイタルは問題なさそうに見える。第3四半期のGDP成長率も年率換算で5.2%と非常に高いペースに上方修正された。

しかしその皮下には、わずかなストレスで心臓を停止させる恐れのある、巨大な病が潜んでいる。

簡単なチェックでこの点は証明される。

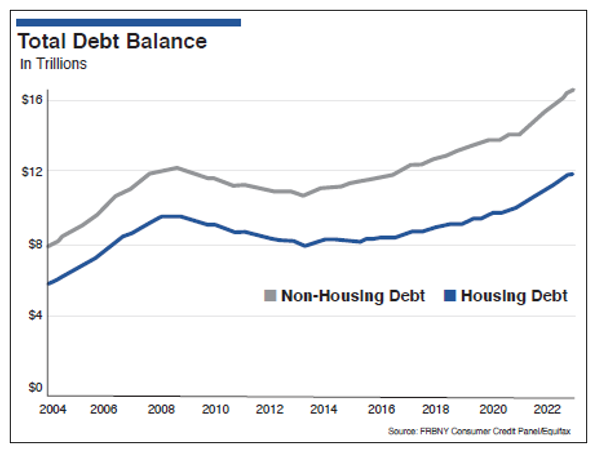

消費者債務は17兆ドルを超える史上最高額に達し、非住宅債務の割合は2008年から2009年にかけて大幅に拡大した。米国の経済が元気なように見える一方で、借金という病は成長している。

そして連邦政府の財務状況さらに悪化している。議員たちは自分たちの債務が増え続けることに驚くほど無関心なようで、自由に支出を行なっている。その中には、米国とは直接関係のない海外の戦争、紛争に使われるものも多く含まれている。

経済指標を見ると米国は非常に元気がいい。しかしその元気は借金によって賄われたものだ。人間の体で言えば、エナジードリンクを注入して元気に振る舞っているようなものだ。いずれ反動はやってくる。

こうして、2024年に向けて注目すべき最後の大きな力にたどり着く。

株式市場を動かす力No.4:政治/地政学

ヨーロッパと中東ではすでに2つの戦争が続いている。それだけでも悪いことだが、さらに悪いのは、どちらかが(あるいは両方が)、より多くの国を巻き込んだ大きな紛争に発展する可能性があることだ。

また、まったく新しい戦線が開かれる可能性も排除すべきではない。例えば、中国が台湾に攻撃的に侵攻する可能性は楽観的に考えてもゼロとは言えないし、さざまなな経済学者が指摘するように十分あり得るシナリオだ。

一方、国内では、私たちが史上最も物議を醸す米国大統領選挙の目撃者になることはほぼ確実だ。

トランプとバイデンのどちらが大統領に相応しいのか、また他にふさわしい候補者がいるのかについて、私は議論しない。だがどのような形になるにせよ、今年の秋に行われる大統領選が、議事堂襲撃という衝撃的な事件が起こり、米国の分断を加速させた4年前を上回る混乱を生むことはほとんど間違いがない。

私は大統領サイクルと株式市場の関係について、深く研究し続けている。ここでいくつかの事実を考えてみよう。

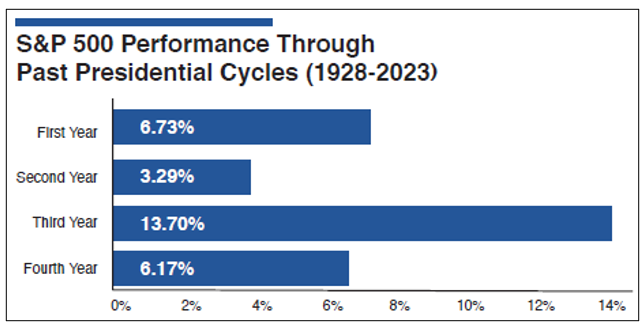

● 1928年から現在に至るまで、S&P500種株価指数は大統領の任期4年目に平均6.16%上昇している。これは、任期の4年中、2番目に弱い年であり、通常3年目が圧倒的に強い。

● 民主党政権1年目の平均上昇率は13.1%であるのに対し、共和党政権1年目の平均下落率は0.78%である。1945年以来の在任中リターンを見ても共和党政権下よりも民主党政権下の方が株式市場に追い風だ

● S&P500はトランプ(19.2%)、バイデン(27.2%)両氏の下での最初の年に非常に高いパフォーマンスを示した。

これらは長期的なサイクルの平均値であり、ばらつきが大きいため、参考程度に見た方がいいだろう。

利下げへの転換は少なくとも短期的には株式市場にマイナスだ。地政学リスクを控えめに見積もるのは能天気すぎる。米国人も米国政府も表面上は元気に振る舞っているが、債務に毒されていることは疑いようがない。

そして大統領選はどんな結末を迎えるにせよ、その過程で物議を醸し、混乱を生むことは間違いない。

これらの4つの力はいずれも、2024年は株式に不利に働く可能性が高いものだ。あなたが今年も資産を守り、増やしていきたいならこの4つの力がどのように作用しているのかアンテナを張っておいた方がいい。

私は先月の月刊Weiss Ratingsで重要な情報を3つお届けした。

1つは昨年追加でポートフォリオに加えた6銘柄のうち、5銘柄が年末までに上昇したと言うことだ。その中には推奨後わずか5ヶ月で34%上昇したものもある。

自慢したいわけではなく、個別に見ればハイリスクに見えるような投資判断でも、異なるリスクを持ったものを複数組み込むことで、結果的にリスクを抑えられると言うことだ。

一般にハイリスクな投資先が、全体で見たらリスクを下げる働きをすることに驚いてくれた読者も少なくないだろう

もう一つは今後1年間のロードマップだ。月刊Weiss Ratings読者にお伝えした情報であるため詳細は省くが、FRBの金利政策をきっかけに、株式市場がどのように動くかを予想した。

そして3つ目、これが一番重要と考えているが、2024年における6つの資産クラスの役割についてだ。こちらも詳細は省くが、例えば株式について私は、安定した高配当銘柄をBuy&Holdし続けると同時に、一部の高騰したハイテク銘柄については利益を確定していくべきだとお伝えした。

月刊Weiss Ratings購読者へは、まもなく3月号が届く頃だと思うが、その前に2月号を読み返して欲しい。2024年を対局的に捉える上で重要な話をしており、次月号以降の私の戦略及び推奨の主軸となる考え方を紹介している。

幸運を祈って

ナイルズ

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。