金利の上昇が深刻な問題になるのはいつ?

- 2755 Views

- 2021年2月22日

- トピックス

現在、米長期金利が再び上昇傾向にある。最近、米国30年債の利回りが2%を突破したばかりだ。 昨年3月から倍増、ここ1年で最も高い水準となっている。

米国10年債利回りは1.39%前後で、COVID-19パニックの下落時から2.5倍になっている。5年債利回りは0.60%を上回ってきた。

FRB=米連邦準備理事会のコメントでは、「永遠のゼロ金利と量的緩和」政策へのコミットメントが強化されているのに、このようなことが起きている。

つまり、FRBは、政策金利を現行のゼロ%付近にキープするため必要なことは何でも行うつもりでいる。 その中には市場で国債を買うことも含まれる。

では、米長期金利の上昇はパニックを引き起こす原因になるだろうか? 金利上昇で株価は急落するだろうか?仮想通貨や貴金属、コモディティはどうなるか? これらの資産はもうお終いなのか?

一言で言うと、答えは「ノー」だ。

それはすべて、私が四半世紀にわたって金利市場を追跡して得られた法則に繋がっている。 私はそれを「“3F”の法則」と呼んでいる。

金利が重要なのは皆さんもご存知の通りだ。金利は、国債や社債、クレジットカード、住宅ローンに至るまで、あらゆる種類の債務の借り手にかかる金銭的コストのことだ。

金利が高いほど、借り入れコストも高くなる。 借り入れコストが高くなるほど、消費者や企業、そして政府でさえ、借り入れしにくくなる。

本来、金利は経済を調節し、経済の成長速度を緩める役割がある。 一方で金利は利益や収益の成長には害となるのだ。 そして投資家は、リスク資産と言われる株式やコモディティなどの資産を売却することで対抗できる。

それでは大混乱期にあるのだろうか? またしても答えは「ノー」だ。

金利レートはまだパニックを引き起こすには、まだ上昇スピード(Fast)も上昇幅(Far)も上昇期間(For long)も十分ではない。 それを一言で「3Fの法則」と呼んでいる。速度、規模、持続的な時間に全てはかかっているのだ。

言い換えれば、金利が緩やかに、限られた期間だけ上昇する限り、借り手や投資家は適応することができる。 状況がコントロールできなくなる場合にのみ、パニックに陥ることになる。

これまでのところ、この動きには当てはまっていない。 どちらかと言えば、投資家は金利の上昇は緩やかな景気回復とワクチン接種の取り組みの加速によるものと見ているようだ。 それで、金利と共に株式市場の上昇が続いているのだ。

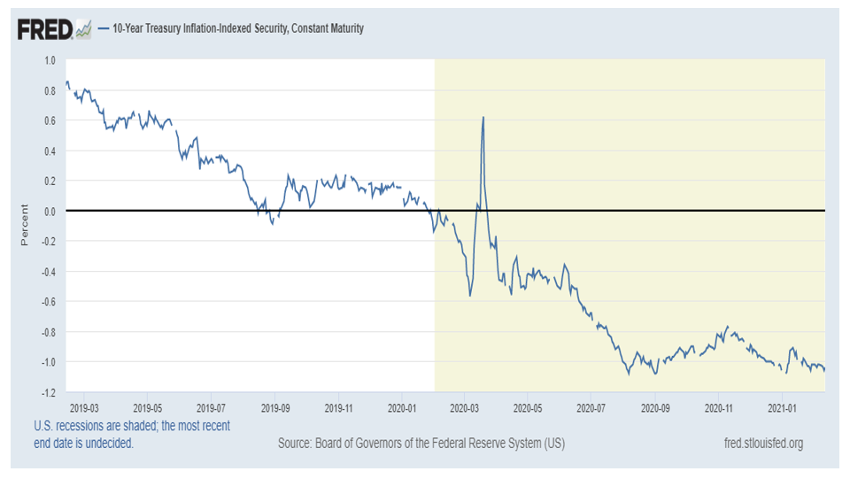

もう一つ留意しておくべき点がある。名目金利が上昇している一方で、「実質」金利は極めて低いまま。

平たく言うと、実質金利とは単に通常の金利レートからインフレ率を差し引いたものである。実質金利が極端にプラスになると市場に悪い影響を与えるが、マイナス金利はその逆の効果をもたらす。

今、債券市場では10年債の実質利回りが、このグラフを見ればわかるように、マイナス1.01%前後で取引されている。つまり、金利は事実上、まだ非常に低いということだ。

この状況が変わる可能性はあるだろうか?当然、その可能性はある。

債券投資家が本当にバイデン政権の景気刺激策の規模を心配し始めたり、インフレデータがはるかに悪化すれば、この金利の動きが手に負えなくなる可能性がある。

でも、株を投げ売りすることはしないでほしい。 金利の上昇が加速し、強まり、長期化するまでの間、道に迷わないようにする上で、セーフマネー戦略はまだまだベストな投資方法だ。

そのようにして富を守りつつ、利益を最大化していこう。

それではまた

マイク・ラーソン