テキサス州の石油ブーム

- 1490 Views

- 2022年2月18日

- トピックス

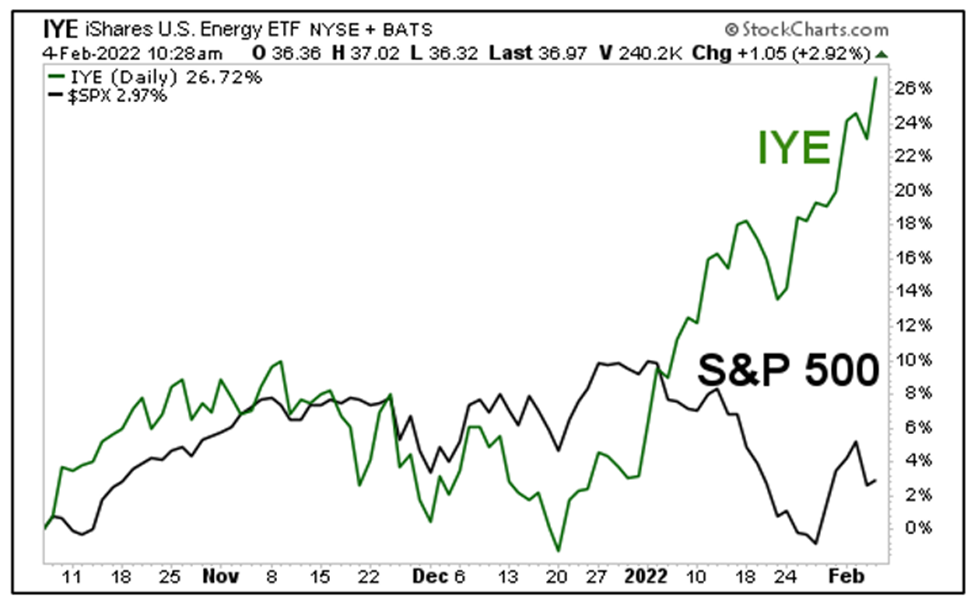

株価は下落し、特にハイテク株は大打撃を受けているが、 石油株は猛烈に燃え上がっている。

2月に入って米国の原油ベンチマークは1バレル90ドルを超えて高騰した。これは7年ぶりの高水準となる。

電気自動車(EV)や再生可能エネルギーがもてはやされているが、「石油の終焉」はまだ先の話だ。

ETF.comによると、

原油はいずれ消えていくかもしれないが、それは非常にゆっくりとしたものなる。原油が存在する限り、価値を持ち続け、ブームから終焉へと、これまでのような周期性の高いコモディティであり続ける

という。

そして、「ブーム」の時代がやってきた。

しかし、ウォールストリートの人間の中には、「ピークに達した」と言う人も出てきており、

彼らは原油市場をショートすると言っている。変な話だ。

私は、彼らが原油に対して強気に転じた記憶がない。

去年11月に原油価格が急上昇を始めたのは記憶に新しい。以降はご存知のとおりだ。

では、ウォールストリートの眠くなるようなコーラスに混じって、その利益を確定するべきだろうか?

とんでもない。

ポジション半分の利益を確保することは賢明だが、私は原油はまだ終わっていないと考えている。

- 原油を押し上げる強力な要因が働いているため、その波に乗り続けることを目指したい。

特に、次の3つの要素が影響していると考えている。

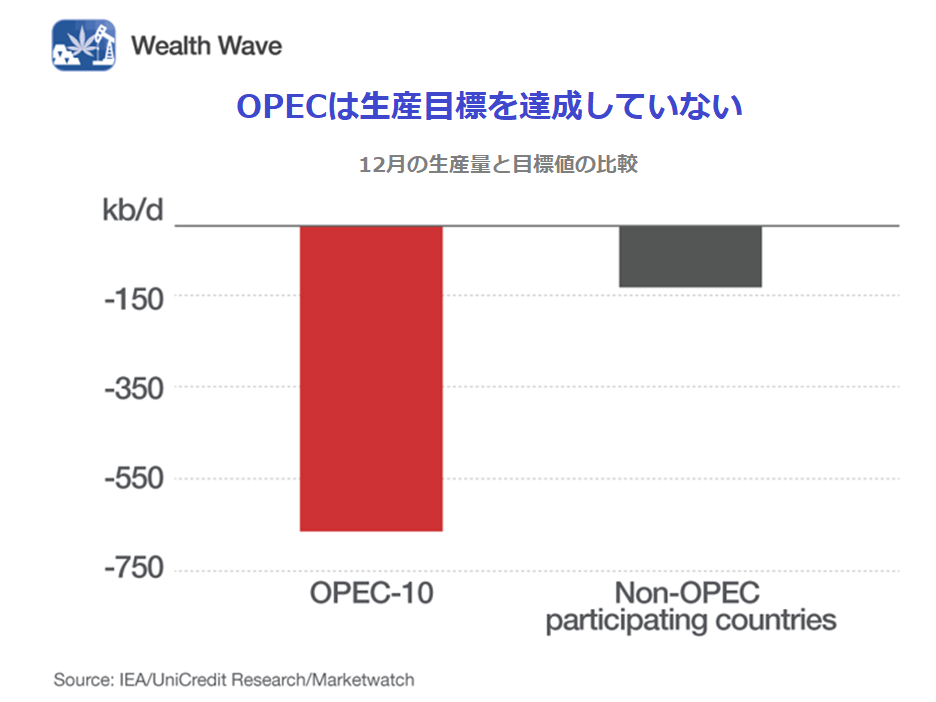

要因1:OPEC+は生産量を減らしている

OPEC+は、生産量を月40万バレル引き上げたにもかかわらず、目標を下回っている。

実際、12月のOPEC+の実際の生産量は目標を日量79万バレル下回っており、OPEC+が増加量目標を上げれば上げるほど、遅れをとる可能性が高くなる。

その理由は、ノルマが政治的なものだからだ。OPEC+の国のほとんどは、増量できる余力がない。

- その予備能力の約45%がサウジアラビアに、約25%がアラブ首長国連邦にある。

そして、OPEC+の他の国々は、この2つの国にすべての楽しみを与えるつもりはなく、それが市場に影響を与えている。

(株)みずほフィナンシャルグループ(MFG)のエネルギー先物担当ディレクター、ロバート・ヨーガー氏は最近、「OPEC+が毎月40バレルの増産を実現できなかったことが、実は最近のラリーでは強気の要因になっている」と書いている。

要因2:経済ブーム

米国の第4四半期の経済成長率は年率6.9%となり、ここ数年で最も高い成長率となった。また、世界の国内総生産(GDP)は5.9%の成長率となっている。

- 経済成長があれば、エネルギー需要も増加する。

確かに、FRBは金利を上げようとしており、ウォールストリートの多くの人間は、これが経済成長の妨げになると懸念している。

FRBはそのことを誰よりも心配しているため、経済を壊さないように慎重に行動するだろう。

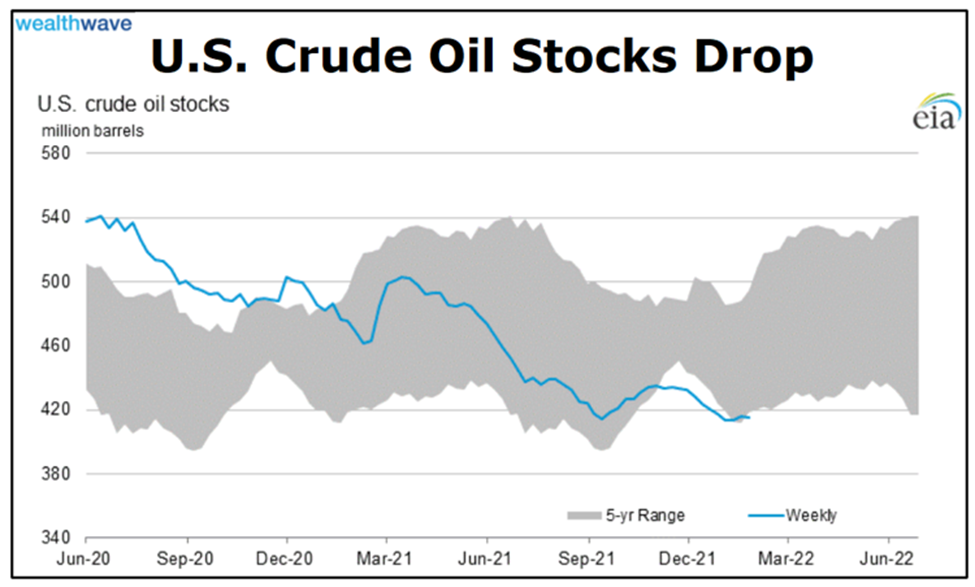

要因3:備蓄の減少

米国の原油備蓄量は現在、5年間の平均レンジを9%下回っている。

米国だけではない。

先日、モルガン・スタンレー(MS)が算出した観測可能な世界の原油在庫は、2021年に約6億9000万バレル減少し、5年以上ぶりの低水準に達した。

増産すれば済む話だと思うかもしれないが、 そうではない。

企業の新規石油・ガス開発への投資は急速に減少している。これは、株主が一か八ばちかのサイクルにうんざりし、資本に対するより良いリターンを求めているためだ。

ウォール・ストリート・ジャーナルは、

多くの掘削会社は、原材料や労働力のコスト上昇、利用可能な資金の不足、膨大な数の新規井戸が必要になることなどから、パンデミック以前の年30%までの生産増加レベルに戻ることはないだろうと述べていると報じている。

最近の研究によると、

- 米国の総石油生産量がパンデミック前の水準に達するには、少なくとも2023年まではかかるという。

世界的に見ても、石油産業は需要に追いつけない状況にあり、それが原油価格の上昇につながる。

よって、今石油会社の株で利益を確定させるのは、 とんでもない話だ。

脱線する可能性

確かに何かあってもおかしくはない。OPEC+の供給協定が崩壊し、サウジアラビアやUAEが猛烈な勢いで生産を始めるかもしれない。

私は、さらに可能性の高いリスクは、原油価格が高くなりすぎて、消費者が行動を変え、ガソリンの使用量が減ることだと考えている。

だが、ガソリンの小売価格が2014年以来の高水準であることから、まだ減速の兆しは見られない。

賃金が上昇していることも一因にあり、この1年間で5.7%上昇している。これは過去数十年で最大の増加であり、経済ブームをさらに加速させるものだ。

実際、原油は1バレル100ドル以上に向かっているように見える。

- 私は、来年は1バレル136ドルを目標にして戦略を考えている。

それからまた様子を見るつもりだ。

つまり、リスクを考慮しても、下落局面があれば石油株を買うことができる。iシェアーズ米国エネルギーETF(IYE)は、そのスタート地点として最適だ。

また、そのファンドが保有している優良銘柄を掘り下げて、アウトパフォームの可能性を探ることもできる。

いつものように、銘柄を購入する前には、自分自身で調べて欲しい。

あなたの成功を願って。

ブロドリック

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。