ヘルスケア関連銘柄がデフレに打ち勝つ

- 1563 Views

- 2022年7月31日

- トピックス

インフレは加速し、金利が上昇しているにもかかわらず個人消費は堅調に推移している。

しかし、デフレの脅威が迫っていることは事実である。

先週の消費者物価指数では9.1%と、過去40年間で最も高いインフレ率を示した。表面的には、航空運賃のような消費者物価指数の主要な構成要素が下落しており、私はこれは予兆だと考えている。

今、インフレに賭けるのは奇妙に思える。連邦準備制度理事会(FRB)を含め、誰もがその取引の反対側にいるのだ。

インフレ率が1980年代初頭以来の高水準に急騰しているというニュースが話題になっているように、景気が悪く、株価は当分低迷するとの見方がコンセンサスとなりつつある。

バンク・オブ・アメリカ(BAC)のアナリストは先週、S&P500の年末目標を3600に引き下げた。これは、ウォール街の大手投資調査会社の中で最も低い目標値である。

アナリストは、FRBが短期金利の引き上げを続けるなか、5四半期連続で国内総生産がマイナス成長 になると予想している。

また、FRBは景気が後退しても金利を高く維持すると予測しているため、現時点ではあまりいい賭けではないかもしれない。

パウエル議長は、FRBの第一の目的はインフレ対策であると公言している。

それは理にかなっている。

インフレは隠れた税金であり、特に物価を上げる余裕のない人々にとっては大きな負担となる。しかし、ここで問題となるのが、卸売りの価格が急落していることだ。FRBが今後も積極的な利上げに踏み切るかどうかは、時期尚早である。

以下のいくつかの数値について熟考していただきたい。

- 長らく世界経済の木鐸とされてきたロンドン金属取引所の銅価格は、2020年11月以来の水準に下落した。主要な工業用金属は、第2四半期だけで22%減少し、2011年以来最大の損失となった。

- 景気の先行指標とも言われる木材価格は、2022年上半期に40%下落。

- ガソリン価格は今週に入り、30日連続で下落している。

商品安の一部は、航空運賃に現れ始めており、最新のCPIによれば、6月のチケット価格は季節調整済みで1.8%下落した。

デフレの危険性

需要破壊も航空運賃を下げる要因の一つである。消費者は歴史的な航空運賃の高騰や、短期金利の上昇に見舞われている。

その金利が高騰すると、消費者は変動金利の住宅ローンの支払額が増えるというピンチを迎える。不要不急の旅費は簡単に削減できるため、需要の減少が価格の低下につながる。

悪循環に陥っている。

デフレは確かに、投資家の間では一般的な話ではない。ガソリンスタンドで誰もが目にする悪魔と戦う方が、はるかに簡単である。

しかし、価格の急激な下落は利益を圧迫し、投資を抑制する。1930年代の世界恐慌は、デフレの危険性を教えてくれるものであった。

パウエルFRB議長はインフレを潰しながら、デフレの勢力を目覚めさせないようにしたいと考えている。

では、投資家としてどのような領域で反撃すればよいのだろうか?

その答えは、ヘルスケア関連銘柄だ。

ヘルスケア関連銘柄はリターンを健全に保つことができる

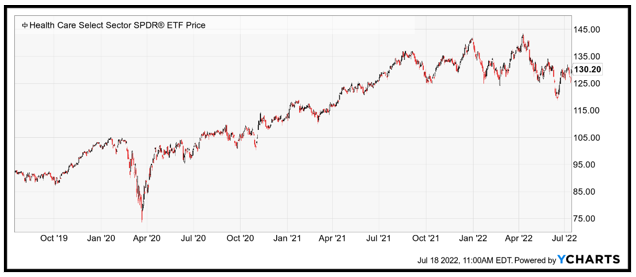

ヘルスケア株はこの1ヶ月で8.38%上昇し、S&P500の他の10セクターを圧倒している(エネルギーセクターの17.66%の損失と比較して)。

この分野の多くの企業は、国内では有利な独占権を獲得し、海外ではニッチな市場開拓に成功している。金利などのマクロ経済要因にかかわらず、収益性の成長は確実で安定している。

ヘルスケア・セレクト・セクターSPDRファンド(XLV)には、ジョンソン・アンド・ジョンソン(JNJ)、ユナイテッドヘルス・グループ(UNH)、ファイザー(PFE)、アボット・ラボラトリーズ(ABT)、サーモ・フィッシャー・サイエンティフィック(TMO)、メルク(MRK)といった象徴的な企業が含まれている。この上場ファンドは配当利回りが1.5%で、株価は短期的な下降傾向から脱しつつある。

投資家は、主要商品価格の下落が何を意味するのかに注意する必要がある。大手投資調査会社がインフレを心配する一方で、デフレは企業の収益性をより悪化させる可能性がある。

取引に入る前に、ご自身でデューデリジェンスを行うことを忘れないでいただきたい。

健闘を祈る

ジョン・D・マークマン

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。