FRB主導のボラティリティに備えよう

- 1348 Views

- 2022年11月7日

- トピックス

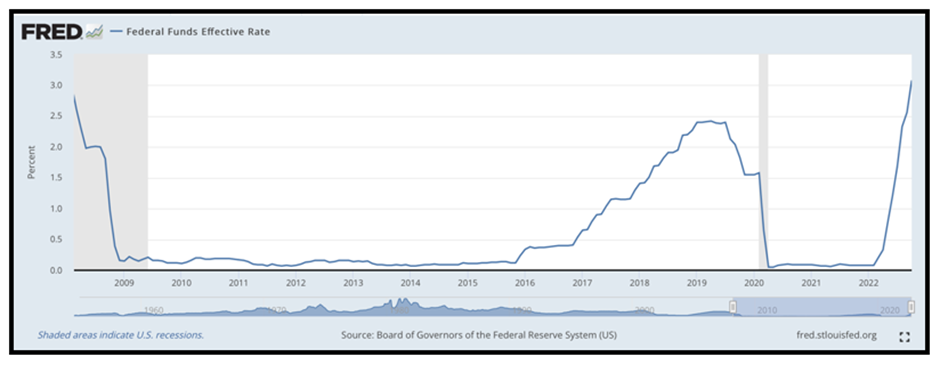

FRBは75ベーシスポイントの追加利上げを行い、同規模の利上げは4回連続の実施で、基準金利は2008年以来の高水準に達した。

これは、14年ぶりの高水準だ。

これは予想通りの動きだったが、重要なのは、FRBが声明の文言を次のように変えた点だ。

「目標誘導レンジの将来的な引き上げペースを決めるに当たり、委員会は金融政策の度重なる引き締め、金融政策が経済活動とインフレ率に及ぼす影響の遅れ、および経済と金融の動向を考慮する。」

市場は、これはさらなる引き上げを示唆していると見ているが、引き上げ幅はおそらくより小さくなるだろう。このニュースを受けて株価は前後に振れたが、パウエルFRB議長が記者会見で「利上げの停止は時期尚早だ」と述べたことから、市場は下落に転じた。

今のところ、フェデラルファンド(FF)金利先物市場は、12月に50ベーシスポイントの引き上げに踏み切る可能性がほぼ半々であると予想している。中央銀行はこのデータを注視しているが、(最近増えつつある)投資家の楽観的な見方がすぐに変わらなければ、見当違いとなる可能性がある。

政治指導者や組織が利上げの停止を求める中、最大の障害はインフレの抑制だ。

9月の消費者物価指数は8.2%のインフレ率を示し、食品とエネルギーを除いたコアCPIは6.6%と過去40年間で最大の伸びを示した。これは、FRBが政策の方向転換に必要とする有意義な進展だとは思えない。

インフレは家計に大きな打撃を与え続けている。 インフレ改善はFRBの目下の最優先課題であり、その遅れは利上げの打ち止め、鈍化を期待する市場を裏切ることになりかねない。

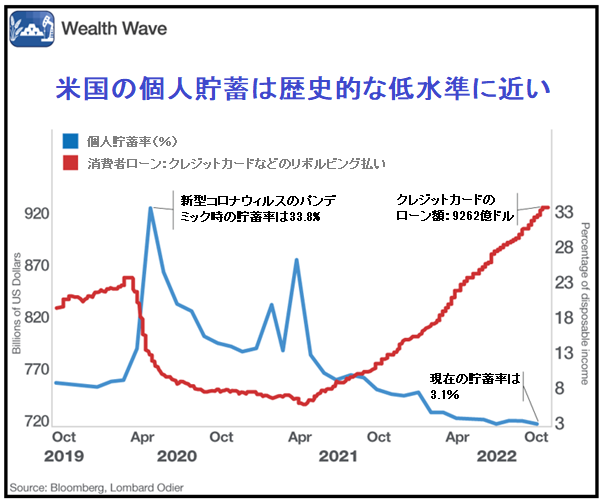

米国の個人貯蓄率は、歴史的な低水準に近い。

貯蓄が減ると、クレジットカードの支払高が急増する。厳しい時代には、後払い決済をする世帯が多くなる。

8月、9月とも、米国の個人消費増加率は0.6%で、所得増加率0.4%よりも50%速いスピードだった。

さらに、完全雇用で逼迫した労働市場もある。 米国の失業率は3.5%で、FRBの過去の目標値である5%を大きく下回っており、 これはFRBに利上げの余地を与えることになる。

労働市場に大きな混乱が生じるまでは、FRB が積極的な経済引き締めを減速させる理由はあまりない。

とはいえ、今後市場は多くの指標を消化することになる。

11月10日には、労働統計局から毎月の雇用統計が発表され、10月の消費者物価指数も発表される。

今後のFRBの金利決定が注目される中、この2つの経済指標は非常に重要なものだ。

イングランド銀行の利上げ決定や11月8日の米国中間選挙も加わり、ボラティリティはさらに大きくなるとみられる。

どのように投資するか

金利が上昇すると、安定したキャッシュフローを生み出すバリュー志向の企業が、一般的には足場を固めやすい。金利の上昇は、将来のキャッシュフローに対する割引率の上昇を意味し、まだキャッシュフローを生み出していない株式のバリュエーションに打撃を与える。

バリュー株は配当を支払うことが多く、それが下落局面のダメージを緩和し、そうでない企業を歴史的にアウトパフォームしてきた。

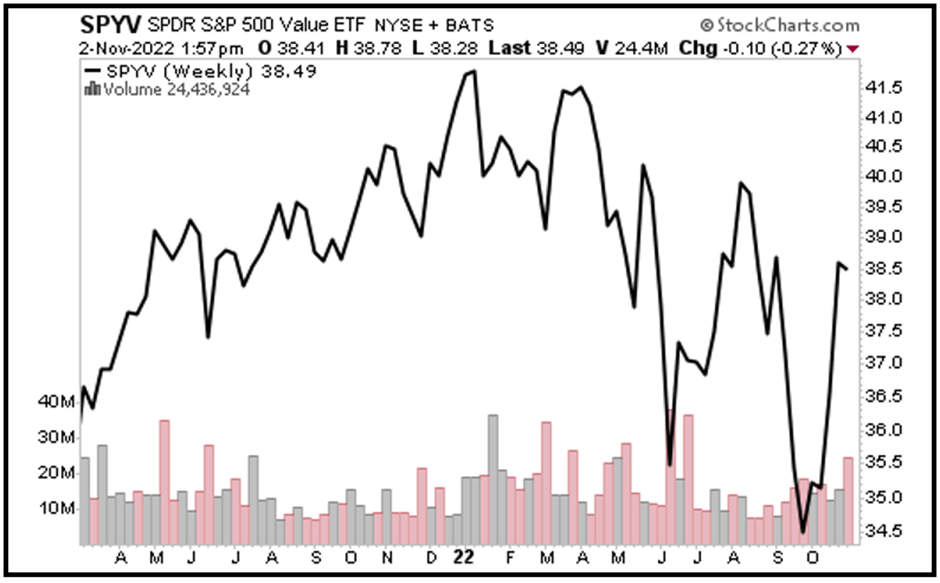

マクロ経済の不確実性を乗り切るためのファンドとして、SPDR ポートフォリオS&P500バリューETF(SPYV)がある。S&P500内の割安な企業へのエクスポージャーを提供し、S&P500バリュー・インデックスの値動きに連動している。SPYVは、株価純資産倍率、株価収益率、株価売上倍率が魅力的な銘柄を保有している。

SPYVの最近の配当利回りは2.32%で、経費率0.04%の58倍。運用資産額は115億ドル以上で、1日の平均出来高は280万株と流動的だ。

同ファンドの組入れ上位3銘柄は、バークシャー・ハサウェイ(BRKB)、エクソン・モービル(XOM)、ジョンソン・エンド・ジョンソン(JNJ)となっている。

SPYVのチャートを見ると、9月下旬から急速に反発していることが分かる。

ファンドは目先の抵抗線に直面する可能性があるが、FRBが利上げを続ける中、市場全体よりも弾力的な取引となるだろう。

いつものように、銘柄を購入する前には、自分自身で調べて欲しい。ファンダメンタルズが過小評価されている企業へのポートフォリオの位置づけには役立つかもしれない。

あなたの成功を願って。

ブロドリック

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。