マーケットに惑わされている?お手伝いしよう

- 1433 Views

- 2021年10月29日

- トピックス

ここ最近、インフレやエネルギー、金、金利などに関するものも含め、矛盾するシナリオや市場の動きについて考えることには事欠かない。

そこで、この混乱を解消するためのヒントを少しだけご紹介しよう。

インフレ国家

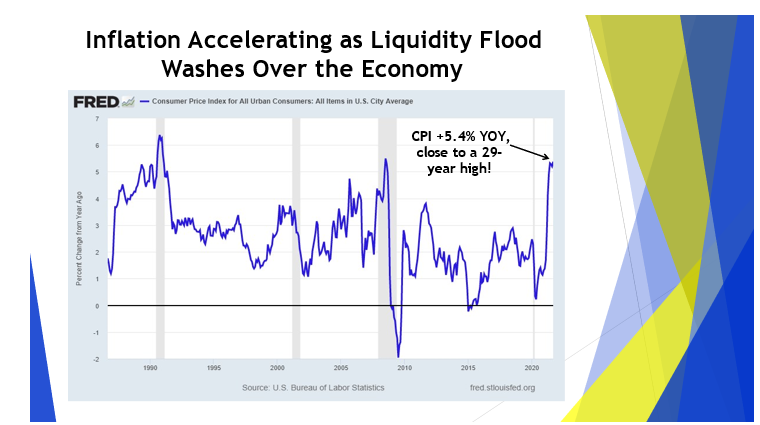

FRBの政策担当者は、インフレは「Transitory(つかの間のもの)」 ― もしくは、最近のアトランタ連銀のボスティック総裁の言葉を借りれば、「Episodic(一過性のもの)」であると言い続けている。

しかし、この消費者物価指数(CPI)の上昇は、心配する必要のない、つかの間の動きに見えるだろうか?

インフレの上昇など、市場が混乱しているときには、セーフ・ヘイブン(安全な場所)への投資が良い結果をもたらす傾向がある。

しかし、昔から価値を保つ金、銀、貴金属株などが、インフレの影響下においてアンダーパフォームしている状況となっている。

ヴァンエック・ベクトル・金鉱株 ETF (GDX – C) は今年に入って10%ほど値を下げており、SPDRゴールド・シェア (GLD – C) にいたっては昨年の夏以降、バタバタと音を立てているだけだ。

エネルギーの噴出

バイデン政権やアメリカ企業の多くは、再生可能エネルギーや二酸化炭素の排出量ゼロの未来へ全力を注いでいる。

そして多くの人間が社会的、環境的に見てもそれは立派な目標であると考えている。

・しかし、投資の観点で考えるとどうだろうか?従来のエネルギーのプレーは、ボールを場外までかっ飛ばしている状況だ。

原油価格は、一時83.50ドルを超え、約7年ぶりの高値を記録したほか、天然ガスの価格は昨年の夏から約4倍にまで上昇しており、米国政府が今冬の暖房費の高騰を警告するまでになった。

案の定、エネルギー株はS&P500の他の競合セクターのリターンを圧倒している。

エネルギー・セレクト・セクターSPDRファンド (XLE – C)の年初来のリターンは56%を超え、テクノロジー・セレクト・セクターSPDRファンド (XLK – B)の21%の上昇を上回っている。

瀬戸際にあるトレジャリーズ

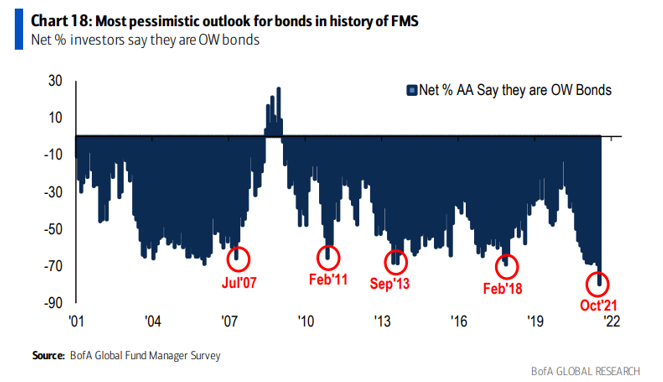

投資家は債券を嫌う。本当に、本当に忌み嫌っている。以下のグラフは、プロのマネー管理者を対象に実施している「BofA グローバル・ファンド・マネージャー・サーベイ」の結果だ。

ご覧のように、ポートフォリオの中で債券を「オーバーウェイト」している運用会社の割合は、21年間の調査の歴史上、最も低くなっている。

ただし、金利が急上昇したという訳でもなく、米国10年債利回りは1.6%前後、30年債の利回りは2%強だ。

積極的な「アンチ債券」のスタンスを考えると、ちょっとした食い違いのようにも見えるだろう。

さて、本題に入ろう。これはあなたにとってどのような意味を持つのだろうか?

①過大評価されている市場の中で、過小評価されている投資先を探しているのであれば、私は貴金属とその関連株を挙げたい。今はもう人気がないかもしれないが、潜在するファンダメンタルズやインフレの見通しを考えた場合・・・このままの状態が続くとは考えづらい。

②化石燃料からの脱却を目指した政府の取り組みが存在するが、この恩恵を受けるセクターに投資することは間違いではない。

しかし、伝統的なエネルギー企業を見限るのはまだ早い。クリーンエネルギーへの移行には何年もかかる ― それまでの間、多くのお金を稼ぐことができるはずだ。

③私は利回りが低い国債が好きではない。それよりも収益性が高く、債券の利回りに負けないような株式やETF(上場投資信託)、およびオプション戦略にフォーカスしてもらいたいと考えている。

しかし今は、債券を「空売り」するにあたっても、適した時期ではないかもしれない。REITs(不動産投資信託)のような、いわゆる「債券代替」の銘柄にも手を出さない。このセクターには、私のお気に入りでハイパフォーマンスな銘柄がいくつか存在している。

では、結論は?この市場には、多くの乱流と、矛盾するシナリオが存在する。

しかし、これらのポイントを頭に入れておけば、あなたのポートフォリオはよりスムーズに空を飛べるはずだと考えている。

それではまた。

マイク・ラーソン

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。