次のエネルギー・ラリーに向けた用意

- 1271 Views

- 2022年1月13日

- トピックス

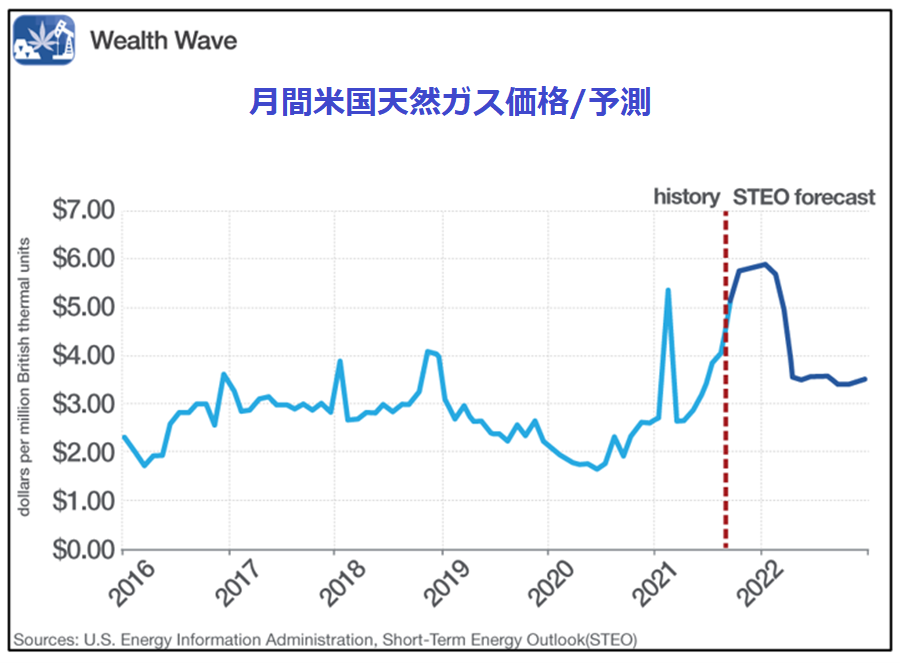

天然ガスは、10月につけた7年ぶりの高値から調整した。

多くの人々が天然ガスに見切りをつけようとしているが、ここで手を引けば、多くの利益を手放すことになる。

そして、まだエネルギーの上昇の波に乗っていない人は、今が良いタイミングだ。

だが、そもそもなぜ天然ガスはこれほど上昇したのか?

理由はいくつかある。

- 2020年の厳しい冬によって、備蓄量が減少した。

– 欧米の夏の熱波が、電力(および天然ガス)の需要に火をつけた。

– 一方、アメリカ西部では干ばつの影響で水力発電が減少し、代わりに天然ガスが使われるようになった。

– 近年、欧州のガス生産量は激減しており、ロシア、ノルウェー、米国への燃料依存度が高まっている。

– 連続して発生したハリケーンが、メキシコ湾での生産や流通に支障をきたした。

さらに、中国は、石炭などの有害な化石燃料からの転換を図るため、天然ガスを備蓄しており、間もなく日本を抜いて世界最大のLNG(液化天然ガス)輸入国になると言われている。

上記に加え、世界経済の回復に伴う電力需要の増加も加わり、天然ガスの価格がこの1年で急騰した。

天候トラブル

そして、10月初旬に価格が低迷した。

これは主に天候によるものだ。2021年10月は、1950年以降で2番目に暖かい10月となる可能性があり、暖房や電気の使用量が減少した。

そして、今後も同様のことが起こると予測されており、太平洋ではラニーニャ現象が発生している。この気候パターンでは、西海岸に冷たい水が多く流れ込み、ジェット気流が北上するため、晩秋から初冬にかけて温暖化する傾向がある。

– ただし、弱いラニーニャ現象は寒い冬を意味し、米エネルギー情報局(EIA)が懸念しているのは、まさにその点だ。

EIAによると、米国では暖房に天然ガスを使用している家庭の約半数で、今冬の請求額が昨年に比べて平均30%増加すると予想されている。

さらに、例年よりも10%寒い場合は50%、10%暖かい場合でも22%も高くなる可能性がある。

– その結果、EIAは米国の天然ガス価格が2022年初頭まで上昇し続けると予想している。

その後、EIAは通常の季節的な価格低下を予想しており、その通りになるかもしれない。

2021年2月にピークを迎えた天然ガス価格は、一旦下がって4月に底を打ち、その後大きく上昇したことを指摘しておきたい。

海外における競争

一方、米国の消費者は、米国産の天然ガスをめぐって外国との競争にさらされている。

中国が天然ガスを買いまくっていることに加え、欧州はガス供給量の3分の1以上を占めるロシアからの天然ガスが増加することを期待していた。

ロシアのプーチン大統領は最近、ロシアのガスプロム(OGZPY)は、ヨーロッパに向けた供給増加を示唆したが、実際にはガスプロムは例年よりも少ないガス供給量の準備をしていることがわかった。

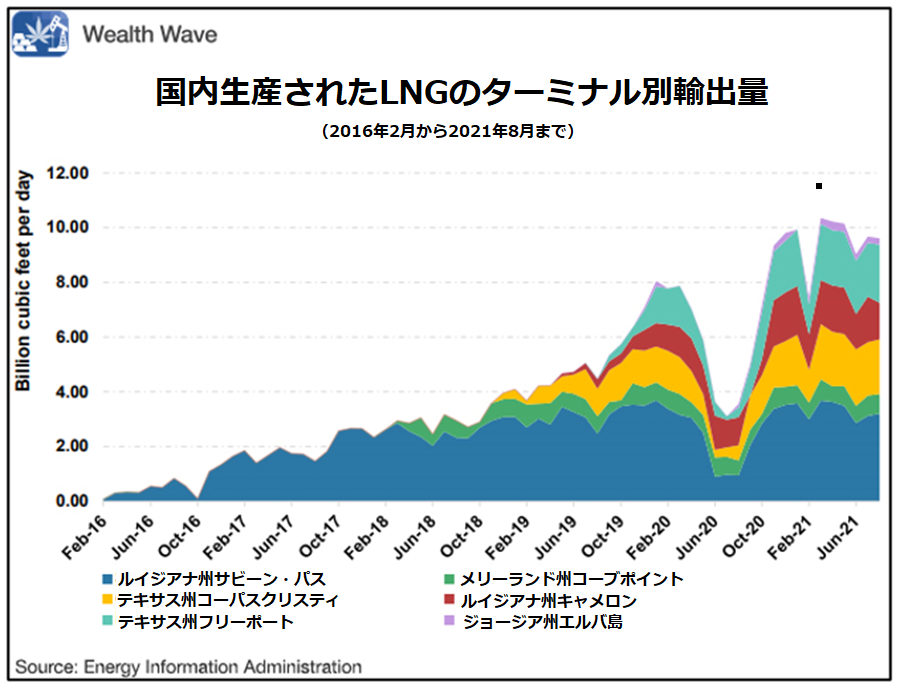

これを欧州がどう補うのかというと、米国をはじめとする輸出国から天然ガスを購入する。下記は、最新のデータである8月までの米国の天然ガス輸出量のチャートだ。

2020年からの急上昇を見て頂きたい。

EIAによると、米国の天然ガスの輸出量は、2020年1~6月の平均で日量96億立方フィート(bcf/d)となり、前年同期比で42%増加した。

– また、9月は米国で2016年2月の輸出開始以来、最も多くのLNGが輸出された。

9月はメキシコ湾に2つのハリケーンが上陸し、輸送が滞った時期でもある。

10月の輸出量はどうなるだろうか?私はかなりの量になるだろうと考えている。

少ない供給=高い価格

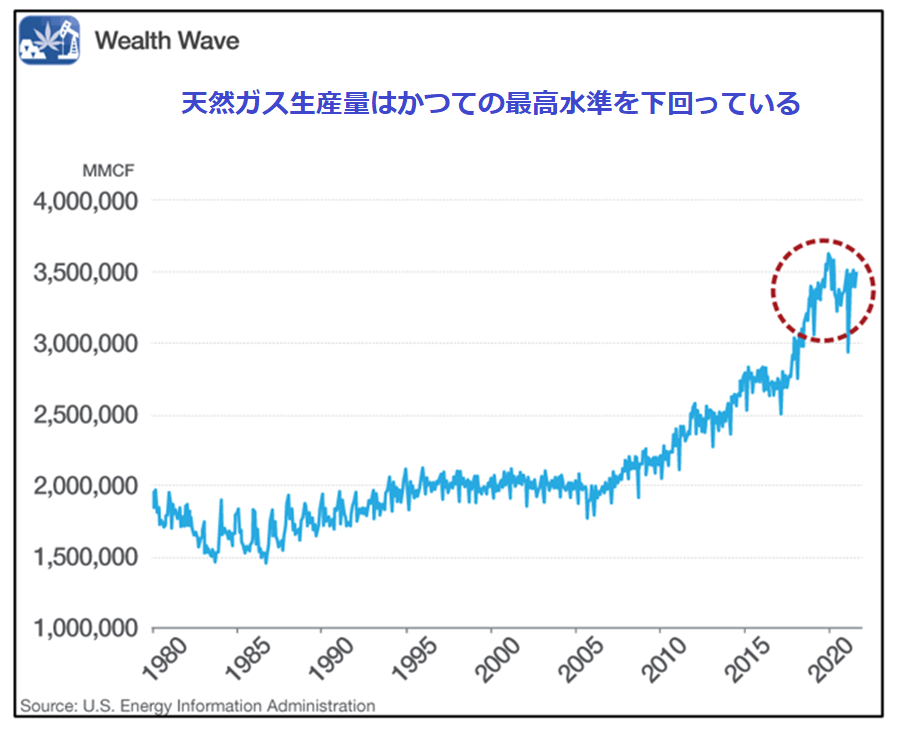

天然ガスの生産量を増やすことは簡単ではない。価格が高騰しているにもかかわらず、米国内の天然ガス生産は停滞している。

価格が7年ぶりの高水準であるにもかかわらず、なぜ生産量が増えないのかというと、過去10年間の石油・ガス生産量のブームを牽引してきた米国のシェール生産者たちは、パンデミックによる価格の暴落で手痛い目に遭い、ここ数年の業績不振が解消された現在、彼らはより多くの石油を掘ろうとはせず、投資家への利益還元のために支出を削減することに注力しているからだ。

パイオニア・ナチュラル・リソーシズ(PXD)のスコット・シェフィールド最高経営責任者(CEO)は、フィナンシャル・タイムズに「私が話を聞いた株主は皆、誰かが成長に回帰すれば、その企業を罰すると言っていた。」と述べている。

株主は喜ばせておきたいものだ。つまり、石油・ガスの生産量は今後しばらくは横ばいになる可能性があることを意味する。

これらを総合すると、価格は上昇していくことになる。

より長期的な天然ガスのラリーに乗る簡単な方法は、先物取引のバスケットを保有しているユナイテッドステイツ・ナチュラル・ガス・ファンド(UNG)だ。 より良い方法としては、天然ガス生産会社のバスケットを所有するファースト・トラスト天然ガスETF(FCG)かもしれない。

UNGとFCGの両方が、今年エナジー・セレクト・セクターSPDRファンド(XLE)をアウトパフォームしている。

これは、天然ガスにレバレッジをかけている企業が、最近の価格で莫大な現金を手にしているからだと思われる。

また、仮に価格が下がったとしても、過去7年間で最高の価格であることは間違いない。これらの企業は、優れた業績を上げるための準備が整っている。

個別企業へ投資するのもよいだろう。

購入前には、必ずご自分でリサーチして欲しい。天然ガスの長く暑い夏は終わり、非常に収益性の高い冬が始まろうとしている。

あなたの成功を願って。

ブロドリック

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。