年末ラリーの「良い」リストに載ろう

- 1441 Views

- 2021年12月27日

- トピックス

今年は年末年始のラリーがやってくる。これは朗報だ。さらに朗報なのは、年末年始ラリーの「良い」リストに、まだ載ることができるということだ。

その理由と、ラリーを楽しむための推奨銘柄をご紹介したい。

まず、年末年始ラリーとは?

毎回ではないが、12月の最後の5営業日日と1月の最初の2営業日に行われる場合が多い。

Stock Trader’s Almanacによると、この7日間の取引では、歴史的に見て株価は76%も上昇している。

- これは、どの7日間の市場の平均的なパフォーマンスをはるかに上回るものだ。

この期間は短く、S&P500に換算すると、平均1.3%程度で、それほど大きな動きではないが、私は、今年は特定の業界や特定の銘柄が「良い」リストの上位に来る可能性があると考えている。

このところ、株価は波乱含みの展開となっている。では、なぜ年末年始のラリーが行われると思うのかというと、

- 初期のデータでは、新しい新型コロナウィルスの変異株は感染力が強いが、幸いにも致死率は低いことが分かっており、オミクロン株による恐怖感は消えつつある。

- 中国では、銀行の預金準備率の引き下げなど、景気浮揚のための施策が行われている。米国では、加熱する不動産セクターに対する規制が緩和されつつある。これにより、中国の鉄鋼生産と鉄の需要はすでに増加している。コモディティにとっては強気だ。

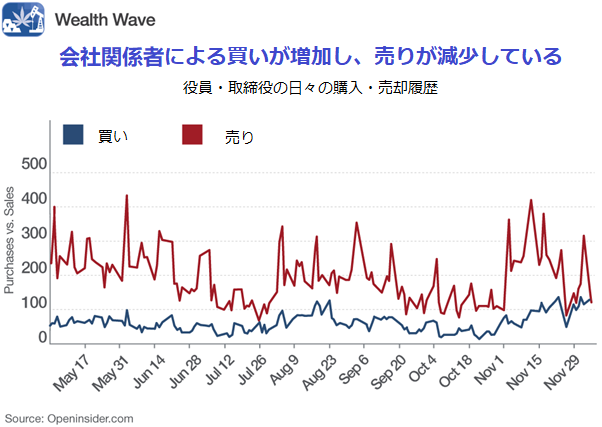

- 現在、上場企業の役員や取締役ら会社関係者が買いを増やし、売りを減らしている。

赤い線が上場企業の役員や取締役ら会社関係者の売りで、現在は大きく下がっており、青い上昇線が会社関係者の買いを示している。

上場企業の役員や取締役ら会社関係者は、株式が報酬の一つであるため、通常、買うよりも売る方が多い。現在、売りは大幅に減少しているが、買いは増加している。

これは、上場企業の役員や取締役ら会社関係者が自社株に対してより強気になっていることを示しており、年末年始のラリーを加速させているようなものだ。

ほとんどの投資家はラリーを期待していない

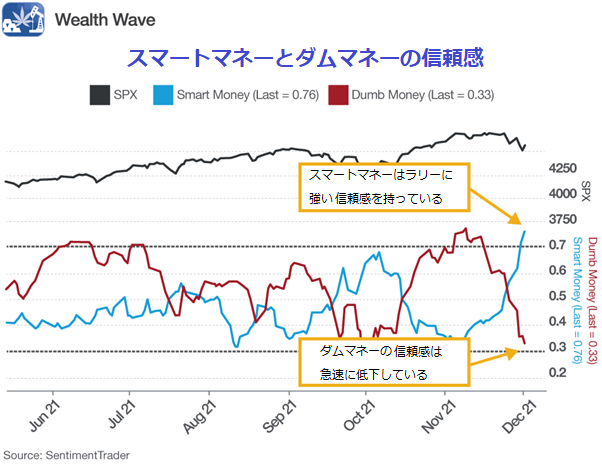

上場企業の役員や取締役ら会社関係者といえば、「スマートマネー」(機関投資家、市場の専門家、中央銀行、ファンド、その他の金融専門家)が「ダムマネー」(冷静な状況判断ができない投資家)と比べてどういう動きをしているか見てみよう。

実際、SentimenTraderは、「スマートマネーとダムマネーの間のセンチメントのスプレッドは歴史的なものだ」と報告している。

- チャートを見ると、彼らが言うところの「スマート・マネー・コンフィデンス」が77%に跳ね上がり、2020年4月下旬以来の高さとなっている。「ダム・マネー・コンフィデンス」は30%に急落し、2020年4月上旬以来の低水準となった。

オミクロン株が個人投資家の信頼を揺さぶり、次のラリーを見送る可能性が高くなったようだ。一方で、機関投資家は歴史的な高騰に備えてポジションを取っている。

年末年始ラリーの波に乗る方法

この市場にはまだ多くのリスクがある。例えば、インフレは加熱しており、FRBが債券購入を縮小して金利を引き上げる行動を加速させる可能性がある。

また、新型コロナウィルスの変異株が終わったとは思えない。次の変異株にも市場は大きく揺さぶられるだろう。

しかし、短期的には、年末年始のラリーをもたらすだろう。

ここでは、いくつかのアイデアをご紹介したい。

オイル・ガス

エネルギー部門は、オミクロン株の恐怖で打撃を受けた。つまり、厳選されたオイル・ガス株が安いということだ。ETF(上場投資信託)が良いなら、SPDR S&P石油・ガス探鉱生産ETF(XOP)が順調に反発している。経費率は0.35%。

不動産

インフレ環境に突入しているため、不動産は好調に推移するだろう。iシェアーズ米国不動産ETF(IYR) が簡単な方法だ。経費率は0.41%。

金融

ウォールストリートの銀行は、誰もが嫌う業界だが、私たちは常に強気のニュースを耳にしている。これらの銘柄のオミクロン株による急落は、すべてチャンスとなった。金融セレクト・セクター SPDR ファンド(XLF)では、これらを含めて購入することができ、経費率はわずか0.12%だ。

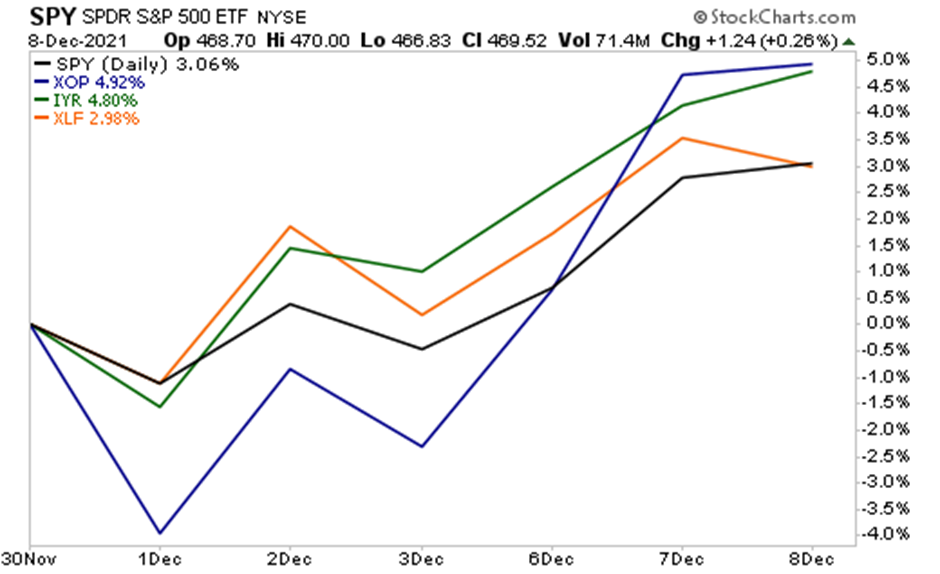

12月1日に市場が再び上昇し始めてから、これら3つのETFがS&P500に対してどのような成績を残したかを示したパフォーマンスチャートを見てみよう。

- IYRとXOPはS&P500をアウトパフォームしている。

そして、XOP(オイル・ガス)は、S&P500の短期的なパフォーマンスの2倍以上という、大きなアウトパフォームを見せている。

もしあなたがサンタクロース・ラリーに乗りたいのなら、これらのETFのどれかが良い方法かもしれない。

あなたの成功を願って。

ブロドリック

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。