なぜ相場は上昇しづらいのか

- 1391 Views

- 2022年7月14日

- トピックス

市場の上昇が難しくなっている。景気後退の脅威のことではない。

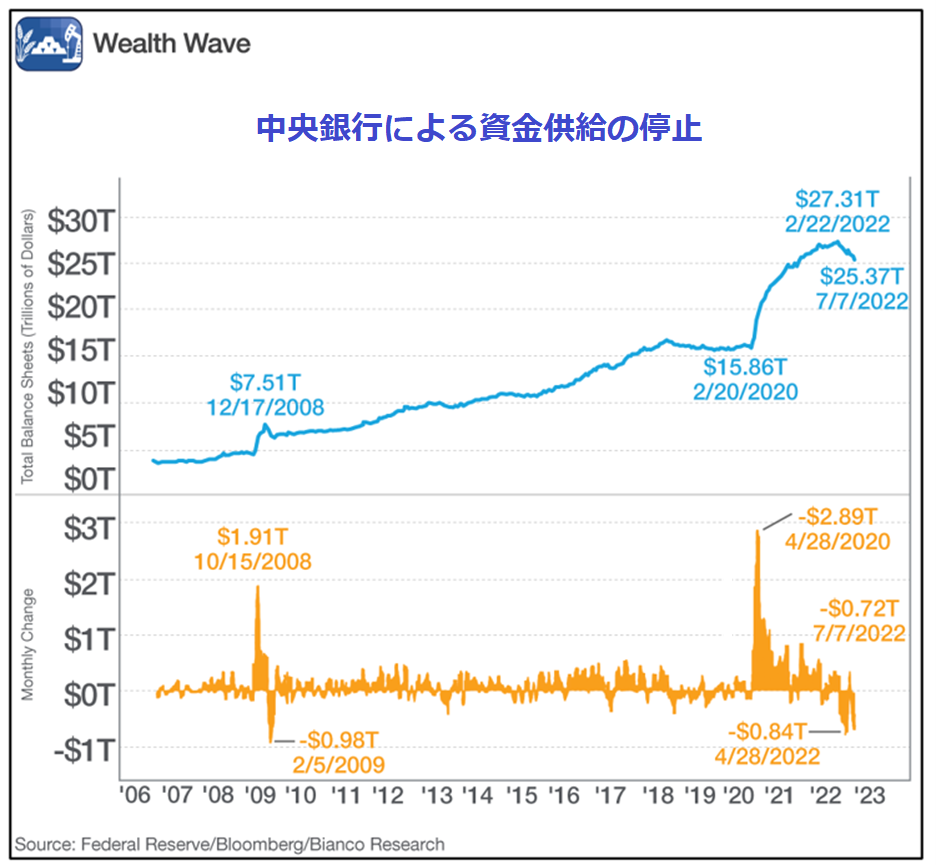

株式市場は、パンデミック時、そしておそらくそのずっと前から、実体経済と乖離していた。現在、主要株価指数を動かしているのはお金の流れであり、市場に対して強気な見方をしている人々にとって悪いニュースは、世界中の中央銀行が、湧き出る無料のお金の蛇口を閉めようとしていることだ。

金利の引き上げは、それだけでお金の流れを止めることになるが、それだけではない。流動性のスペシャリストであるクロスボーダー・キャピタルによれば、金利上昇はすでに流動性の崩壊を引き起こしている。中央銀行の流動性は、ピーク時の年間約40%の拡大率から、昨年は縮小している。

だが、金利の引き上げは引き締めの一つに過ぎない。 米連邦準備制度理事会(FRB)は現在、「量的引き締め」プログラムに着手しており、FRBの帳簿にある資産を売却している。

これは、2008年の世界金融危機前に1兆ドル以下だったFRBの資産を8.9兆ドルまで膨らませた大規模な量的緩和を解消するために必要なことだ。

この引き締めを行うため、FRB は6月から毎月最大300億ドルの財務省証券と175億ドルの住宅ローン担保証券をバランスシートから減少させるようになった。そして、FRBはこの引き締めを月950億ドルまで拡大する方向で、その内訳は国債が600億ドル、政府機関向け住宅ローン担保証券が350億ドルとなっている。

金融政策による貨幣の破滅

量的緩和では、FRBはあらゆる種類の証券を大規模に購入する。FRBによる資産購入はFRBから売り手に資金を渡し、売り手はその資金を商業銀行に預けるため、通貨供給量が増加する。これが新しいお金だ。

そして、銀行はその支払いをFRB に戻し、FRB は商業銀行の準備預金口座に入金する。このようにして、QEは銀行の準備金と通貨供給量の両方をどこからともなく増加させる。

まだある。

FRBが何でも購入してくれるため、銀行は他のものを買わなければならず、優良株と投資不適格債を買う。これにより、信用度の低い企業でも、債権発行による資金調達が容易になる。

また、買い手の財政状態が「大雑把」であっても、FRBが何でも買ってくれるのだから、住宅ローンを組まない馬鹿な銀行はない。 そうすると、不動産市場が活性化し、人々は現金と「真の富」の両方を手に入れることができる。

量的引き締めは、緩和の逆であり、貨幣の破滅だ。問題は、FRBが引き締めによって、毎月950億ドルもの流動性を株式市場から吸い上げていることだ。

世界規模の圧迫

さらに悪いことに、中央銀行で引き締めを行っているのは我が国のFRBだけではない。アナリストによれば、G4中央銀行、すなわちFRB、欧州中央銀行、日本銀行、イングランド銀行は、来年末までにバランスシートを4兆ドル縮小する予定だという。

そして、次のチャートが示すように、流動性の流出はすでに始まっている。

これで市場の風向きが変わってしまうのだろうか?

私はそれに賭ける。

スイスの資産運用会社ユニゲーションでクロスアセット・ソリューションを担当するギレム・サブリ氏は、フィナンシャル・タイムズ紙にこう語った。

「流動性は中央銀行が動かしている。過去10年間、米国をはじめ、あらゆるところで大きな流動性が見られたが、今、投資家はそれが終わったことを知っている。終了したのだ。」

これは、広範な市場が上昇できないことを意味するものではない。上昇する可能性はある。だが、FRBが市場に資金を供給していた頃に比べれば、上昇幅や期間は縮小するだろう。

流動性の逼迫時に購入を検討すべきもの

流動性の問題が改善するどころか悪化するのであれば、利益をあげていない銘柄は避けたい。いわゆる「成長株」だ。 流動性が枯渇したときに、どれだけ成長できるだろうか。

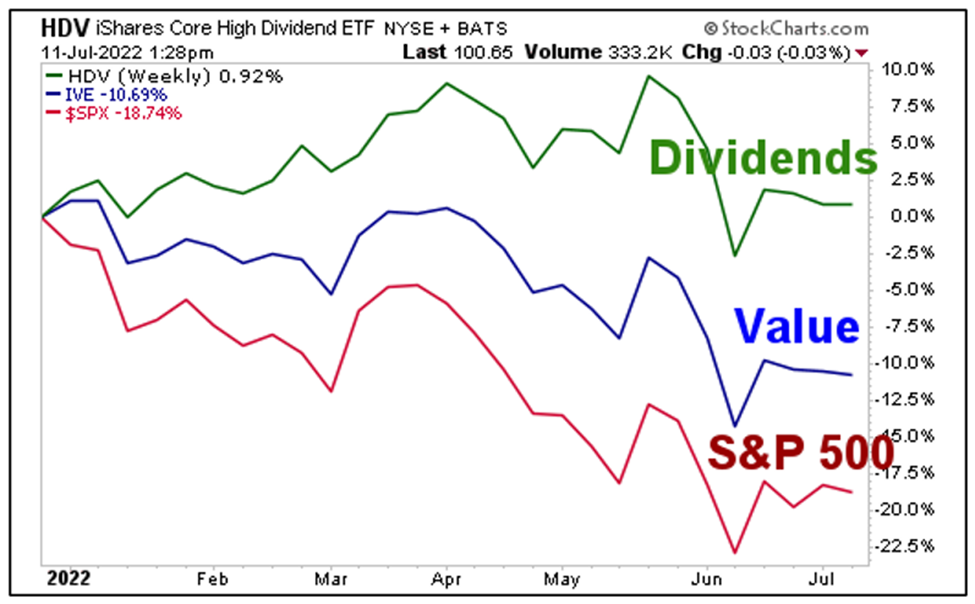

買うべきは「バリュー株」、つまり成長性は低くてもキャッシュフローが豊富な株だ。これにより、収益、そして何より配当金を支払うことができる。

SDPR S&P 500 ETF(SPY)、iシェアーズS&P 500バリューETF(IVE)、iシェアーズ・コア 米国高配当株 ETF(HDV)の1年間のパフォーマンスを比較したチャートを見てみよう。

先日の時点で、S&P500は今年に入ってから18.74%も下落している。しかし、IVEが追跡しているS&P500のバリュー株は、年間ではわずか10.69%の下落にとどまっている。そして、高配当利回りのHDVは、年間ではややプラスとなる。

前述のとおり、相場は上昇するだろう。その場合、私はおそらくバリュー株が上昇をリードすることになると見ている。そして、流動性は常に低くなっており、流動性の低い市場では、高配当銘柄が輝くことになるだろう。

ETFは、この乱高下する市場のリスクを管理するための素晴らしい方法だ。また、これらのファンドを掘り下げて、好調な個別銘柄を見つけることもできる。

いずれにせよ、流動性の枯渇が株式市場にもたらすリスクの増大を認識し、常に自分自身でデューディリジェンスを行い、投資を調整することが重要だ。

あなたの成功を願って。

ブロドリック

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。