ゲームストップ騒動の再来

- 1998 Views

- 2023年1月18日

- トピックス

こんにちは。Weiss Ratings Japanです。

約2年前に株式市場を騒がせた、このニュースを覚えているでしょうか?

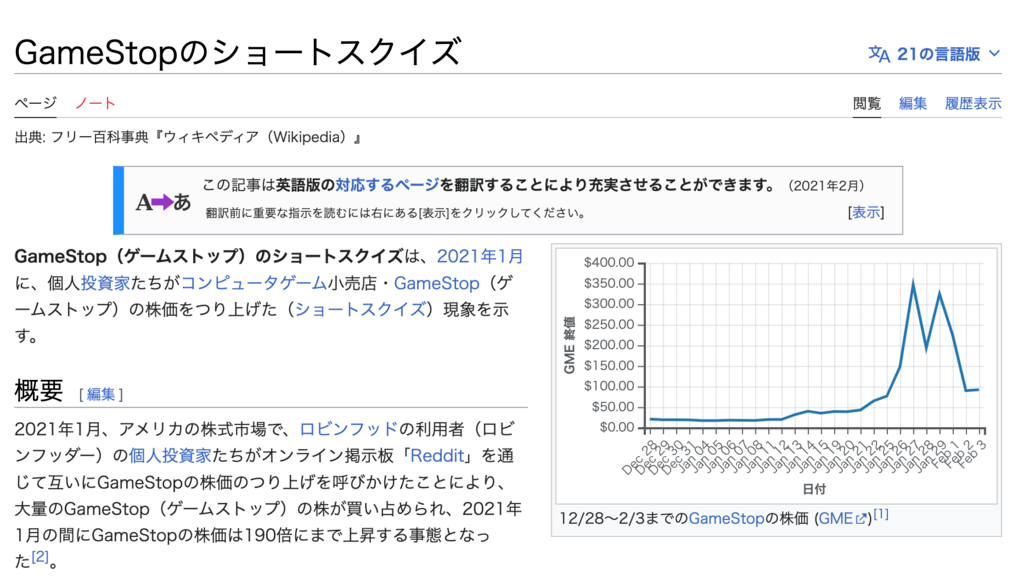

低迷したゲーム小売店のゲームストップの株価が、SNSで結託した個人投資家の動きにより急騰。そしてその後、急落していった騒動です。1日で株価が数倍になった後、1日で70%以上下落するなど、異常な値動きが日本でも報じられていました。

この一連の騒動についてはWikipediaのページも作られ、映画化も予定されているそうです。

紛れもなく株式市場の歴史に残る事件であり、貴重な教訓を得ることができます。

しかし、たった2年前の出来事なのに、もう多くの投資家がゲームストップ株騒動から得られた教訓を忘れてしまったようです…

アメリカでは再び、個人投資家が価値のない株式に飛びつき、少数が利益を得て、大多数が損失を抱えてしまうような騒動が起こっています。このメールを読んでいるあなたは決して、こうした銘柄に近づかないようにしてください。

今回は、Weiss Ratingsのアナリスト、ジョン・マークマン氏の記事をお届けします。

小型ハイテク株は、弱気なアナリスト達のコメントにもかかわらず、突然再び急騰している。しかし、実際には何も変わっておらず、ビジネスは依然として機能していない。

一つ言えるのは、買い手は、この動きが失敗に終わるということを念頭に置いておくべきだということだ。

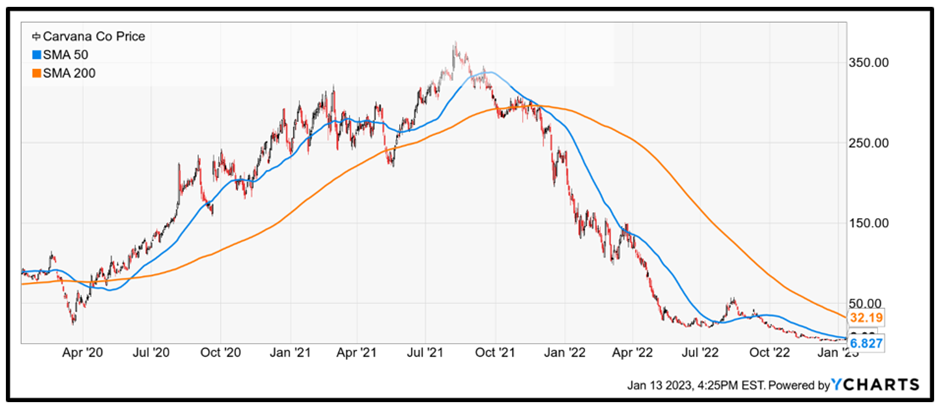

先日、バンク・オブ・アメリカ(BAC)のアナリストは、中古車再販業者であるカーバナ(CVNA)の株を格下げした。この評価を受け、激しいショートカバー(買い戻し)が入り、株価は24%上昇した。

投資家はこの機会に、カーバナと他の2つのショートスクイズの対象となっている銘柄を売却するべきだろう。

パンデミック時にカーバナの名前を耳にした方も多いのではないだろうか。

アリゾナ州テンピに本社を置く同社は、中古車ネットワークを運営している。2021年、ビジネスは間違った理由を背景に大きな成長を遂げた。

しかし、カーバナは、盛り上がる株式市場で一儲けしようとする大勢の初心者トレーダーの目を引く、流れ星のような存在だった。

経営陣は、多くの大仕掛けなショーを行った。投資家の歓心を買うために、派手な自動車整備センターとガラス張りの自動車自動販売機の建設に、多額の出費を行った。スーパーボウルの広告や、中古車競売事業であるアデサの買収提案(22億ドル)もあった。

関連記事:

2020年の株価は、3月の安値から12月の高値294ドルまで1000%も急騰した。アナリストの「買い」推奨や企業財務のニュースが相次ぐ中、株価は8ヵ月後の376.83ドルでピークに達した。

未来は明るいと思われたが、残念ながらカーバナの経営陣は、金儲けには疎く、10年間の歴史の中で、黒字になったのは1四半期のみだった。同社は2021年第2四半期に2200万ドルの利益を計上し、 続く3四半期の純損益は7億8100万ドルの損失となった。

バンク・オブ・アメリカ(BAC)のアナリスト達が弱気なのは、損失と、債務返済ができなくなる見込みが大きいからだ。彼らは、投資家がこの先の課題を大幅に過小評価していると感じている。破産もあり得る。

株価が上昇しているのは、小口投資家がシステムを乗っ取ったと思っているからだ。

数日間でカーバナは90%、AMCエンターテインメント(AMC)は41%、ベッド・バス・アンド・ビヨンド(BBBY)は296%上昇し、安値から高値へと見事な上昇を遂げた。

ところが・・・

将来、債務超過に陥る可能性が高い

ネットの掲示板でやり取りしているトレーダーたちは、ファンダメンタルズには目もくれず、空売りのプロに最大限の苦痛を与えることに全力を注いでいる。これは、少なくとも1つのヘッジファンドが折れる原因となった2021年のゲームストップ(GME)騒動とほぼ同じだ。

ゲームストップの株価は最終的に暴落したが、その事業のファンダメンタルズは、カーバナ、AMC、ベッド・バス・アンド・ビヨンドほど悪いものではなかった。

関連記事:

初心者トレーダーは、ロシアンルーレットで、企業財務に対する無知さが、弱気な見方をしているプロトレーダーの忍耐力と懐具合を上回ることに賭けている。

私は必ずしもプロトレーダーの味方をするわけではない。金融サービス業界において、空売りは厳しく、そして必要不可欠だ。 市場の行き過ぎを排除し、秩序を生み出す。

プロトレーダーは、まずブローカーから株を借り、その株を公開市場で売り、株価が下がり続けることを願う。 株式が買い戻され、正当な所有者に渡ったときに利益が発生する。

しかし、空売りをする側は、株式を売却しない選択をした投資家の言いなりだ。

そこで、ショートスクイズ掲示板のトレーダーが参戦する。彼らは、コールオプションの購入や、場合によっては株式の買い占めによって、合成株式を作り出す。

この戦略の問題点は、対象企業が倒産に向かうことだ。そうなれば、株主は何も得られない。

真っ当な投資家はこのゲームに騙されないようにしよう。最終的に、借金を返せなくなった企業は倒産、上場廃止になる可能性が高い。

簡単に株式市場で成功する確実なルートはないのだ。トレードは簡単なものではなく、インターネットの掲示板でヒントを得られるものでもない。どれも常識的であるにも関わらず、「金融システムを乗っ取ることができる」「小物は大物に勝てる」という酔いしれた話がまかり通っている。

この1年で、投資家はそうでないことを学んだはずだ。

健闘を祈る。

ジョン・D・マークマン

ゲームストップ株騒動から2年、ゲームストップの株価は話題になるたび上下するものの、下落の一途を辿っています。

業績も非常に厳しく、この2年間で黒字になったことは一度もありません。マークマン氏がいうように、こうした投資が報われる可能性は低く、近づくべきではないでしょう。ちなみにWeiss Ratingsは2018年から一貫してゲームストップの株を「Dランク以下(投資してはいけない・手放すべき)」と評価し続けています。株価が急騰し、多くの投資家が飛びついた時も評価を変えることはありませんでした。

一方、しっかり利益を出し、キャッシュフローも積み上げている企業が、相場要因などで下落した時は絶好の機会になります。

例えば、この株価チャートの企業は売上・利益ともに2桁成長を継続。アナリスト予想を超えるポジティブ決算を連発しています。好調な業績を背景に右肩上がりだった株価は一服し、現在、高値から15%ほど下落しています。この下落は、この企業に投資する絶好の機会と考えることができるでしょう。

この企業の詳細についてはこの動画で詳しく紹介しているので、ぜひご覧ください。

↓

クリックして動画を見る

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。