株価の見方シリーズ①反転を見極める

- 1872 Views

- 2023年4月3日

- トピックス

こんにちは。

Weiss Ratings Japanです。

2023年はまだ始まったばかりですが、

ChatGPTがリリースされ大きな話題になったり、

3月にはシリコンバレー銀行やシグネチャー銀行が破綻したりなど、様々な出来事が起こりました。

ニュースが毎日のように飛び交い、いろんな投資評論家の予想が行き交い、

企業の財務状況・インフレ率・金利など

気にするポイントが沢山あるかと思います。

そんな中、私たちが株価を予測・分析するために特に大切な見るべきポイントは何か。

Weiss Ratings のアナリストは一体何をポイントに株価を見ているのか。

相場歴40年以上、長期投資から短期トレード戦略まで、さまざまな投資戦略に精通するマークマン氏は、

このポイントについて 「時間をかけて実証されたパターン」 と語っています。

今後、あなたが投資する際、

・少しでもいい価格で投資する

・少しでもいい価格で利益を確定する

・少しでも早いタイミングで損切りする

ために役立つでしょう。

今回はジョン・マークマン氏による株価の見方シリーズ第1弾「株価の反転を見極める方法」をお届けします。

あなたが一般的な投資家なら、誤った株取引の知識をお持ちかもしれない。

多くの投資家は、株価は財務比率、経営陣の手腕、投資家心理が混ざり合った結果だと考えているが、そうではない。

現実には、価格がすべてで、あとは投資家の合理性に過ぎない。

今回は、シリーズ第1弾として、次についてお話したい。

- 大きな価格反転パターンを識別する方法

- その意味

- 信頼性の高さ

まずは誰も話そうとしない明白な問題について話そう。正しい経済学者、投資戦略家、プロのマネーマネージャーに従えば、株価は予測できるという神話を中心に、エコシステム全体が構築されている。

これは、ただの単なる・・・

ウォールストリートのほら話

マゼラン・ファンドの伝説的なファンドマネージャーであり、フィデリティでの13年間の在職中に年平均29.2%のリターンをあげたピーター・リンチ氏は、しばしば「投資家として成功した経済学者には会ったことがない」と語っていた。確かに金利や企業業績の集計などのマクロ経済要因から株価を予測するのは非常に難しい。単純に未確定要素が多いからだ。

投資ストラテジストとプロのマネーマネジャーを合わせても、管理されていないベンチマーク指数にさえ勝った歴史はない。S&P ダウ・ジョーンズ・インデックスが2022年に行った調査では、5年間にわたりS&P500に定期的に勝つことができた投資信託は1つもないことがわかっている。

プロにとって問題なのは、どんなに悲惨な状況でも株価は上昇し、マクロ経済や企業がすべて良く見えるときに下落し得るという点だ。

2020年、2050万人の米国人が失業保険を求め、企業収益が過去10年間で最低水準に落ち込んだにもかかわらず、S&P500は史上最高値を更新した。

2021年まで、ストラテジストたちは強気だった。最先端の半導体企業であるエヌビディア(NVDA)は、1株125ドルから1株350ドルへと急上昇し、96%の「買い」評価を獲得した。1年後に、株価が113ドルまで下がったとき、同じアナリスト達は、半導体の供給過剰や、なぜこの株が資金源になりうるかを語っていた。

一貫しているのは、 プロは、価格動向に基づいて投資予想を合理化するという点だ。 彼らは、一般的なトレンドがいつまでも続くと仮定している。

より良い戦略

その代わり、より良い戦略は、時間をかけて実証された反転パターンを識別することだ。その中でも特にお勧めをご紹介したい:ヘッドアンドショルダーズだ。

否定的な人達は、これを耳にすると、テクニカル分析(価格変動パターンの研究)はうまくいかないと主張する。ご辛抱いただきたい。

価格はすべてであり、パターンは間違いなく繰り返すものだ。その明かな理由は後述したい。

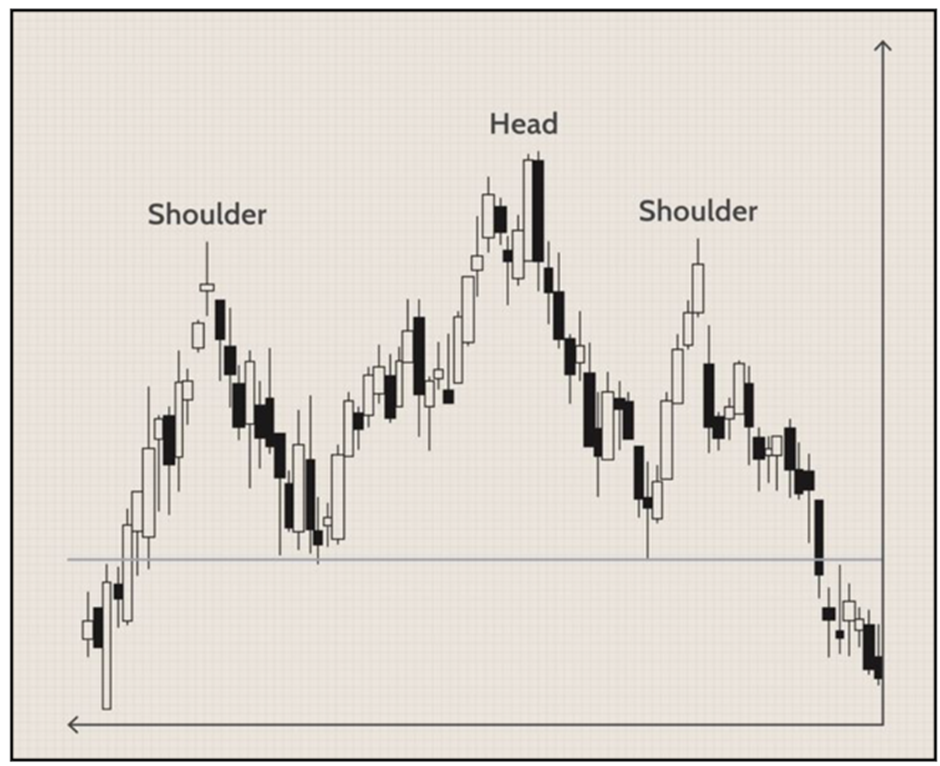

まず、ヘッドアンドショルダーズには、3つのピークがあり、真ん中(またはヘッド)が最も極端であることを覚えておこう。また、トップとボトムの2つのタイプがある。

知っておきたい5つのこと

- これはトレンド転換を示す 反転パターンであり、大きなトレンドの終わりに見られる。

- このパターンは複数の時間軸(時間足、日足、週足、月足)で見られる。

- 市場が希望から絶望、あるいはその逆へと変化していく様子を価格変動に反映している。

- 価格が失速した後、その見方がまだ強いにも関わらず、逆の方向へ動く。

- 価格パターンは自己実現的である一方で、ヘッドアンドショルダ―ズパターンは、プロのトレーダーに広く知られており、価格の意味合いは、自動化されたソフトウェアにプログラムされている。

ヘッドアンドショルダ―ズの基本を理解したところで、最近の例を見てみよう。

ヘッドアンドショルダーズトップ(三尊)

テスラ(TSLA)の株価は、1月のわずか27ドルから年末には235ドルまで上昇し、2020年の代表的な成長株となった。その後2年間で、この電気自動車メーカーは急成長を遂げ、好調なEV販売で収益を大きく押し上げた。2021年10月には、テスラ株は史上最高値を記録した。

しかし、2022年11月に価格が414.50ドルに達したところで株価の上昇はストップした。興味深い事実:この時点で、テスラの時価総額はフォード・モーター(F)、ゼネラルモーターズ(GM)、ステランティス(STLA)、トヨタ自動車(TM)の合計を上回っていた。

週足チャートでは、特徴的なヘッドと2つのショルダーを持つ価格パターンがはっきりと見える。

テスラの株主は、2022年10月に株価がネックライン(点線)の217ドルを割り込むと、ファンダメンタルズの改善が株価に反映されるという希望を失い、絶望に陥った。この急落は、オースティンに本社を置く同社が、第3四半期に過去最高の34万3800台のEVを納入し、前年の25万4700台を上回ったと発表した後に起こった。

弱気な見方をしている人達は、テスラは急成長していたが、その高い評価を支えるには十分なスピードではなかったと指摘する。

そして、新車の納車待ち時間が数週間に短縮されたことを発表すると、株価はさらに急落した。テスラが需要を喚起するためにEVの価格を引き下げたため、株価は1月に103ドルの安値をつけた。

テクニカルパターンのもう一つの側面として知っておくべきなのが、測定ターゲットだ。ヘッドアンドショルダートップの場合は、ヘッドの高さからブレイクポイントレベルを差し引いた高さを目標とする。

テスラについては、2021年11月第1週の414.50ドルで頭打ちになった。この日、ネックラインは191.40ドルだった。ヘッドの高さは223.10ドル。ブレイクダウンが発生した。2022年10月の高値219.70ドルを差し引くと、目標は219.70ドル~223.10ドル、つまりマイナス3.40ドルだ。

テスラの株価がマイナスになるようなことはないだろう。この場合、私は64.10ドルの最初の重要なサポートレベルを使う。

ヘッドアンドショルダーズボトム(逆三尊)

これらのパターンは、すべての時間軸で見られ、また、非常に小さい可能性があることを覚えておこう。

2022年12月、テスラ株が108.7ドルの安値まで下落した後、124.48ドルまで上昇し、小さなヘッドアンドショルダーズボトムが形成され始めた。株価は1月8日に101.81ドルの相対的な新安値まで下落したが、その後再び上昇し、1月8日に123.52ドルまで回復した。1月10日から1月13日にかけて、株価は115ドルまで落ち込んだ。

ヘッドアンドショルダーのボトムブレイクアウトは1月17日に起こり、株価の始値は125ドル以上だった。その後1ヶ月でテスラ株は216.75ドルの高値まで上昇し、その結果、逆三尊とも呼ばれる、明確なヘッドアンドショルダーズボトムが形成された。

注目すべきは、1月12日に劇的な値下げを発表した際にも強気の動きがあった点だ。この時、価格は、一般的な見方とは逆の方向に動き始めた。

それが、株価というものだ: 多くの場合、一般的な価値観を反映したものではない。

一般の投資家が持つ株取引の知識はほとんどが誤ったものだ。価格を理解するための最良の戦略は、投資評論家ではなく、価格を追うことである。価格チャートとパターンの読み方を学ぶことは、良い最初のステップとなるだろう。

健闘を祈る。

ジョン・D・マークマン

シリーズの第1弾は、テスラを例にした反転を見極める方法でした。

テスラのような企業は突如株価が上がり、大きなリターンが狙える一方見極めが大切になってきます。

マークマンの分析方法の通り価格を追い求めていれば

パターンに当てはまる時が見つかり、短期〜中期投資で大きなリターンが狙えるかもしれません。

第2弾の情報も待ち遠しいですね。

そんなマークマンが選定し、最近新しく推奨された銘柄があります。

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。