迫り来る危機

- 1653 Views

- 2023年4月25日

- トピックス

市場が危機的な状況にあることを示す価格設定であることが明らかになりつつある。しかし、どんな危機なのか?

FRBが頑なに利上げを続ける必要があると主張するのは、不況への恐怖だけではない。

私にとっては、銀行に帰結する。 銀行危機は終わっていない。終わっていないのだ。

ご存じだっただろうか?

– FRBが昨年3月に利上げを開始して以来、9000億ドル以上の預金が銀行から流出した。

– この2週間は、米国史上最大の銀行融資の削減を経験した。

– 不動産業界への貸し出しも史上最大の減少を記録している。

では、なぜ銀行からお金が逃げていくのだろうか。なぜなら預金者は、3月のシリコンバレー銀行のように、銀行が破綻することを心配しているからだ。今回の銀行危機の発端となった出来事だ。

まず、預金者が中小の地方銀行から預金を引き出すという反応を示した。今は、大手銀行からも引き出している。

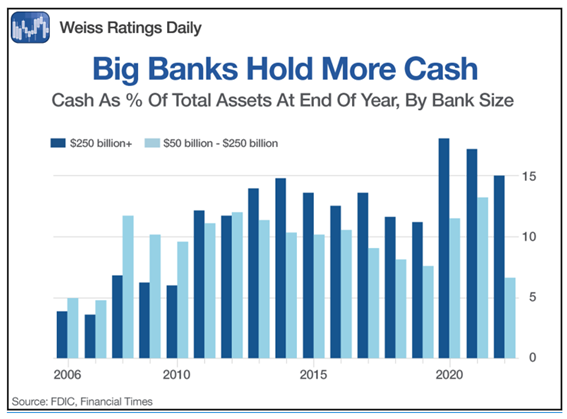

それでも、年末の以下のチャートが示すように、大手銀行は失う可能性のある手許現金を多く持っている。

銀行の手許現金

お金はどこへ行くのだろうか?一部の資金はマネー・マーケット・ファンド(MMF)に流れている。

MMFの保有資産は、過去3週間で3000億ドル以上増加し、今月初めに過去最高の5兆2000億ドルに達した。

パンデミックの初期にピークを迎えて以来、四半期ベースで最も高い流入額となる。これは銀行にとって問題だ。

「オーバーナイト・リバース・レポチェース・アグリーメント・ファシリティ」(ON RRP)(以下リバース・レポ)は、MMFが投資家の資金を大量に受け入れ、顧客に銀行の通常金利よりも高い金利を支払うことを可能にする。

これは、高い利回りを求める貯蓄者にとっては好都合だが、預金者が資金を引き出すため、銀行システムの不安定化に拍車をかけている。

次のチャートがそれを実証している。

FRBバランスシート上のリバース・レポ

銀行にとって、これは迷惑な競争である。銀行はFRBによって、特有の流動性(と安全性)が供給され、そこから利益を得ている。 規制の緩いMMFはその脅威であり、このジリ貧の状況ではなおさらである。

– 今週、銀行、ロビースト、産業の複合体の研究部門である銀行政策研究所(BPI)は、リバース・レポを 「銀行預金のブラックホール」であると述べた。

– BPIのグレッグ・ベアーとビル・ネルソンは、リバース・レポは本質的に銀行システムからお金を吸い上げており、銀行にとどまっていれば、経済のためにもっと生産的な使い方ができるはずだと主張している。

– 「リバース・レポは、無保険の銀行預金者にとって魅力的な代替手段としてのMMFに補助金を出している」と彼らは書いている。

銀行はこのような行為を嫌悪する。銀行には、「特有の」流動性が供給され、そこから利益を得ている。このMMFとの迷惑な競争は、銀行が管理したい資金を吸い上げている。

我々にも迷惑なこととなる。MMFのうち2.3兆ドル近くが、FRBのリバース・レポに保管されている。 そうすることで、事実上、お金の流通がなくなる。

これからもっとひどくなる。リバース・レポにある現金は4.8%の利息を得ることができる。だから、その「リスクのない」預金に、より多くの資金が流れ込むことになりそうだ。

要するに、中小の地方銀行は貸し出す現金が少ないということである。これは、国の通貨供給量と経済をひどく圧迫する。

特に商業用不動産業界では、中堅銀行が極めて重要なプレーヤーであるため、これは不動産にとって現実的な問題だ。中小銀行は、商業用不動産における全貸付の67%を提供している。

中小銀行貸出先チャート

商業用不動産はパンデミックによって、すでに危機的状況にある。1月下旬時点の米国オフィスの稼働率は、パンデミック前の約50%の水準にとどまっている。

つまり、預金の減少が問題であり、ローンの流動性が問題であり、商業用不動産が問題なのである。

これは全てデフレだ。しかし、インフレ率が急速に低下するとは思わないでいただきたい。この信用引き締めの効果は、しばらく時間がかかると思われる。

実際、中古車価格は3月から再び上昇に転じている。頑固なインフレでFRBが基準金利をさらに引き上げる可能性があり、そうなれば銀行への圧力はさらに高まる。

トレーダーは現在、FRBが5月3日に基準金利を25bp(ベーシス・ポイント)引き上げる確率を74%としている。利下げも視野に入れた、利上げの終焉か?また、市場は年末までに4回(合計100bp)の利下げを見込んでいる。

FRBは市場のハッタリに応じる用意があるようだ。そして、多くの銀行の運命は、何が起こるかにかかっているのかもしれない。

今すぐできる3つのこと

1. 1つの銀行での預金額が25万ドル以下であることを確認する。シリコンバレー銀行が破綻した際、FDICは全預金者を救済したが、再び銀行危機が訪れた際、大口預金者を救済する保証はない。

2. 貴金属や貴金属鉱山に投資する。金は荒れた金融情勢の中で安全な港となるものである。最近、金が好調なのはそのせいもある。これからもそうあるべきであろう。

3. より投機的な資金については、プロシェアーズ・ショート・ファイナンシャルズETF (SEF)の購入を検討しよう。経費率は0.95%で、S&P500の金融セクターが下がれば上がるはずだ。

SEFの4ヶ月チャート

シリコンバレー銀行の破綻で金融機関が動揺する中、SEFは急成長した。今、SEFは水面下で足踏みをしている。上昇フラッグのパターンを形成しているのかもしれない。

「半旗を掲げる」ということわざがあるように。 つまり、SEFは更に上を目指している可能性があるのだ。

潜在的な銀行危機について、私の考えは間違えであってほしい。しかしもし私が正しいなら、あなたは保護を必要とするだろう。

検討を祈る

ショーン