Weiss Ratingsの投資格付け vs 安全性格付け

- 1837 Views

- 2024年2月27日

- トピックス

2023年3月、アメリカでシリコンバレー銀行など銀行破綻が相次ぎ、その出来事によって世界の銀行株が急落した。

その後、AI関連株で市場は熱狂し、銀行破綻の影響や現状に注目する投資家はほとんどいなくなった。

しかし、最近ニューヨーク・コミュニティ・バンク(NYCB)の第4四半期決算が発表され、銀行が悪い意味で注目され、銀行への懸念が再燃した。

1月31日、株式市場が開かれた瞬間、同社の株価は42.5%という驚異的な下落率を記録した。

NYCBは何年もの間、安定している商業用不動産への融資を行い、高配当銘柄として注目されていた銀行だ。

というのも、1月に発表された決算報告の前までは、同社の配当利回りはなんと11.28%だった。

NYCBは2023年、アメリカで破綻した銀行の1つであるシグネチャー・バンクや他の銀行を買収し、資産を増やしたことで、同行は昨年、ポジティブな印象を与えていた。

実際に2023年12月31日時点で、総資産全米トップ30の銀行の1つとして名を連ね、同行の総資産は1163億ドルだ。

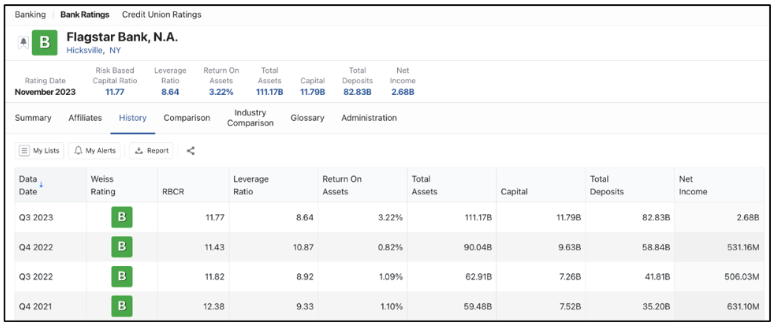

Weiss Ratingsの銀行格付けページでは、NYCBは主要子会社である「フラッグスター銀行」の名前で確認することができる。フラッグスター銀行の資産はシグネチャー・バンクを買収したことによって、この1年間で大幅に増加した。

破綻した銀行を買収したことがNYCBの赤字転落、株価急落を引き起こしたのだろうか?銀行業界は今、2023年の銀行破綻のような大問題を抱えているのだろうか?

現在のところ、これらの質問に対する答えは「ノー」だ。

銀行業界は現在、安定しているように見える。自己資本比率は業界全体で改善しており、金利は今年以内に低下し始めるだろう。他のトップ銀行のほとんどは極めて健全な状態にあると言える。

NYCBが今回大暴落したのは、この銀行の財務問題に限ったことで業界全体の問題ではない。

実際、NYCBの業績は最悪で、目標に対してEPS(1株あたり純利益)は-193%、売上は-3.93%で、大きく下回った。アナリストは1株あたり29セントのEPSを予想していたが、結局1株あたり-27セントだったのだ。

NYCBは巨額な貸倒損失を計上した。魅力的だった配当金をカットし、資本金も大幅に減少した。

NYCBの今まで保有してきた資産も直近の四半期に最も打撃を受けた。

ここで忘れてはいけないのは、NYCBが大手集合住宅に融資する会社だということだ。ニューヨーク州が実施した家賃高騰への対策である家賃規制は、家主が家賃を上げることができなくなり、債務不履行に陥りやすくなる。そのため、それらに融資するNYCBにとっては大きな問題となった。

他の銀行もここ数週間で決算を発表しているが、それらは比較的堅調だった。好業績と健全なバランスシートがほとんどの銀行で見られている。

今回のNYCBのケースは予想外で、とても驚きを与えた。これを予想できた投資家は少なかっただろう。

だが、これが他にも伝染するとは全く思っていない。NYCBだけの問題だ。

この状況は、Weiss Ratingsの銀行安全性格付けと投資格付けの違いを示す完璧な例である。

Weiss Ratingsの安全性格付け vs 投資格付け

Weiss Ratnigsでは投資格付けを行うだけでなく、安全性格付けも行っている。

投資格付けは「今投資してリターンが得られるか?」という投資判断を提供しているのに対し、安全性格付けは「預金を預けるのにふさわしいか?」に焦点を当てて評価している。つまり、銀行危機が投資家だけでなく、預金者までに影響する可能性があるのか知りたければ、銀行の安全性格付けを見るのが良い。

現在、NYCBの投資格付けは「C」で、この半年の間に連続で格下げされている。リスク評価では「D」なので投資先として優れているとはいえないだろう。

一方で、NYCB傘下であるフラッグスター銀行の安全性格付けは「B」である。今のところ、同行は大丈夫だ。第4四半期は大荒れでNYCBの株価は大きく下落したが、この問題は主に株主に影響するもので、銀行の預金者への影響はない。

この問題がさらに悪化し、自己資本比率が低下する可能性はあるかもしれない。が、しかし同行が大きな問題を抱えているようには見えない。

だが、現在投資格付けでは「C」なので、投資の面では状況は不透明だ。

ウォーレン・バフェットでなくとも、銀行が大規模な貸倒引当金繰入によって急速に配当を減らしている場合、警戒しなければならない兆候があることに気づくだろう。

銀行の投資格付けが下がるだけであれば、それは銀行株を買っている投資家にとって悪影響となる。しかし、銀行の安全性格付けが下がっているようであれば、それは預金者にとって悪影響となる。

預金の安全性が低くなれば、2023年に起きたような相次ぐ銀行破綻につながる可能性があり、リーマンショックのような金融危機が訪れる可能性もある。そのような場合は、株式市場全体が影響を受けるようになるだろう。

銀行業界は現在問題ないように見えるが、少なくとも四半期ごとに銀行の安全性格付けをチェックすることは重要だ。投資格付けに関しては、より頻繁にチェックすることをお勧めする。

Weiss Ratingsのサイトには、格上げや格下げの理由まで書かれており、わかりやすい情報が満載だ。

これを味方につけて、投資の可能性を最大限引き出してほしい。

健闘を祈って。

ギャビン・マゴール、PJ・アミラータ

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。