なぜ強気筋は「悪材料」を歓迎するのか

- 1255 Views

- 2022年8月8日

- トピックス

FRBと市場は間違いなく景気後退を後押しているようだ。

先週、景気減速を示す動きが強まる中、株価は鮮やかな緑色(プラス)を示した。

先週水曜日(7/27)、FRBは金利をさらに75ベーシスポイント引き上げ、2.25%-2.5%とした。これは、90年代以降で最も迅速な2カ月間の中央銀行の動きだ。

しかし、パウエルFRB議長が中央銀行の積極的な引き締めを再評価する際にデータを見ると発言したことから、市場は楽観的な見方をしている。このデータは木曜日(7/28)に発表され、より大きな景気後退のリスクを示唆している。

市場はFRBがどこかのタイミングで軌道修正することを期待している。

金利の上昇は資金調達をより困難にし、毎月475億ドル(まもなく950億ドル)の流動性が失われることで信用供与の可能性が低くなる。

引き締めが緩和されれば、株価の抵抗圧力は弱まるだろう。

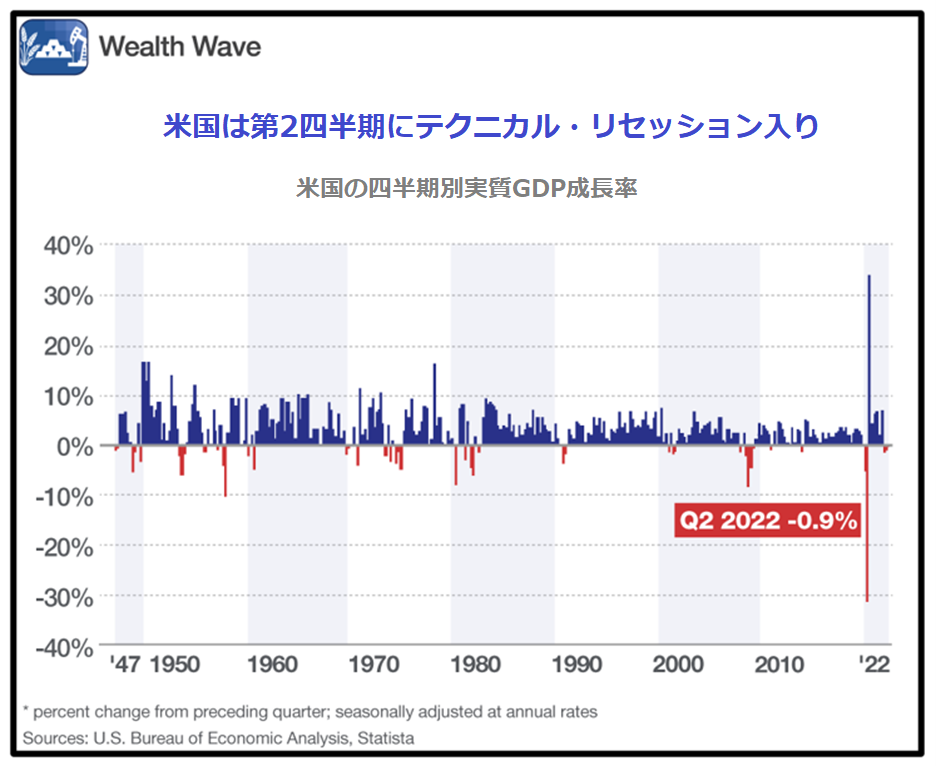

先週木曜日(7/28)には、第2四半期の国内総生産のデータが発表された。

経済規模は、第1四半期に1.6%減少した後、年率0.9%減少した。ハーバード・ビジネス・スクールによれば、2四半期連続の減少は一般的な景気後退の定義に合致する。

だが、全米経済研究所(NBER)が定義する正式な景気後退の定義には当てはまらない。そして、実はNBERは、景気後退を宣言する役割を担っている。

しかし、ウォールストリートにとって、「公式に」景気後退入りしたかどうかは問題ではない。まだ景気後退入りしていないとしても、近いうちにそうなり、そうなればFRBの利上げも終焉を迎えるだろうとの見方がウォールストリートだ。

パンデミックが始まって以来、市場は刺激に酔っており、投資家はそれを戻すために景気後退が必要かもしれないことを気にしていないようだ。パウエル議長の発言は、火に油を注ぐだけだ。

トレーダーは今のところ好感を持っているかもしれないが、経済の減速は労働市場や企業収益へのリスクを増大させる。

不確実性の増大、ボラティリティの増大

景気後退リスクの高まりは、投資家に警戒心を抱かせる警告信号だ。私は、経済状況の悪化から身を守る方法として、試行錯誤を重ねながら、私が気に入っている方法をご紹介してきた。

それは、配当銘柄だ。

安定したキャッシュフローを持つ企業は、所有することでお金を得ることができる。高インフレの時代には、なおさらだ。

将来のキャッシュフローが大きく割り引かれるため、より大きな打撃を受ける企業もあるが、配当銘柄は支払いが先行されている。市場全体と連動して上昇する波に乗りつつ、四半期ごとの配当で下落局面での打撃を和らげることができる。

高配当のエクスポージャーのためには、iシェアーズ・コア高配当株ETF (HDV)を検討すると良いだろう。このファンドは、比較的高い配当金を支払う米国株式のインデックスに連動することを目的としており、現在年率3.6%の配当金を支払っている。

HDVの組み換え上位3銘柄は、エクソンモービル(XOM)、ジョンソン・エンド・ジョンソン(JNJ)、アッヴィ(ABBV)だ。1日の平均出来高は170万株以上と堅調で、運用資産残高は126億ドル以上となっている。経費率も0.08%と極めて低い。

HDVの週足チャートを見ると、市場全体と連動して反発し、ポジティブなトレンドを維持していることが分かる。

HDVは、S&P500の13%の損失に対し、3%の利益で、大きくアウトパフォームしている。私は、今後、経済状況が不透明になっていく中で、強さを発揮し続けると見ている。

購入する前には、必ず自分自身でデューデリジェンスを行っていただきたい。しかし、状況がより不透明になってきたときには、配当のある安定した銘柄をポートフォリオに加えることが有効でだろう。

あなたの成功を願って。

ブロドリック

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。