ボラティリティが低下する中、暗号資産は横ばいで推移

- 1071 Views

- 2022年10月24日

- トピックス

暗号資産の取引は、このところ比較的落ち着いている。

ビットコイン(BTC、格付け「A-」)と幅広い暗号資産(仮想通貨)市場は、投資家が悪化するマクロ経済情勢とFRBの政策転換の可能性を取り巻く心理を消化し、ほぼ横ばいで推移している。

しかし、ポジティブに考えれば、暗号資産のボラティリティが低いことは、暗号資産の冬の終わりが近づいていることを示唆している可能性がある。買い手も売り手も少ないということは、投機が少ないことを意味し、弱気市場の安値を確立する下地ができたと言える。

ビットコインは現在、1%ポイント未満の下落で、1万9000ドル付近を推移している。前週は2万ドル台で抵抗レベルに直面したが、それでも1カ月前より若干高い水準で取引されている。

BTCは横ばいで推移する中、短期モメンタム指標を中心に変動している。しかし、この水準は、1万7500ドルから2万5000ドルのレンジの上限と下限ほど重要ではない。

現在、ビットコインは21日移動平均線の下に位置しているが、最近のボラティリティの低さから、依然として射程圏内にある。BTCが1万7500ドル以上を維持できれば、確立されたレンジ内で問題なく取引されるだろう。

以下の図がコインベース(COIN)上でのドル建てのBTCの推移率である。

イーサリアム(ETH、格付け「A-」)も、ビットコインとの月次パフォーマンスの差を縮め続けており、下落率は1ポイント未満となっている。

投資家がイーサリアムのThe Mergeを消化し、ハイプ的な動きが一段落した今、最近の取引はより幅広い市場に沿ったものとなっている。ETHは、The Mergeによる売りから安定した後、今月は4%の下落を記録している。現在、1280ドル前後で推移しており、横ばいの取引レンジ内に収まっている。

ETHは21日移動平均の1310ドルのすぐ下を推移しているが、BTCと同様に、このレベルは確立されたレンジ内を維持することほど重要ではない。ETHが現在の方向感を維持できれば、アルトコインの取引の健全性と暗号資産の冬を乗り越えるための良い兆しとなる。この資産は、供給量の一層のデフレに後押しされるだろう。

以下の図がコインベース(COIN)上でのドル建てのETHの推移率である。

インデックス一覧

7日間の取引期間中、暗号資産(仮想通貨)市場はほとんど変化せず、ワイス・クリプト・インデックスはいずれも、上下どちらにも半ポイント以上動くことはなかった。市場が横ばいで推移する中、パフォーマンスは全体的にほぼ一定となった。

ワイス・50・クリプト・インデックス (W50)は0.24%下落したが、これは暗号資産(仮想通貨)市場の不安定さを考えると無視できるレベルだ。

ワイス・50・Ex-BTC・クリプト・インデックス (W50X)は0.09%上昇し、ビットコインのパフォーマンスがアルトコインとほぼ一致したことを示している。

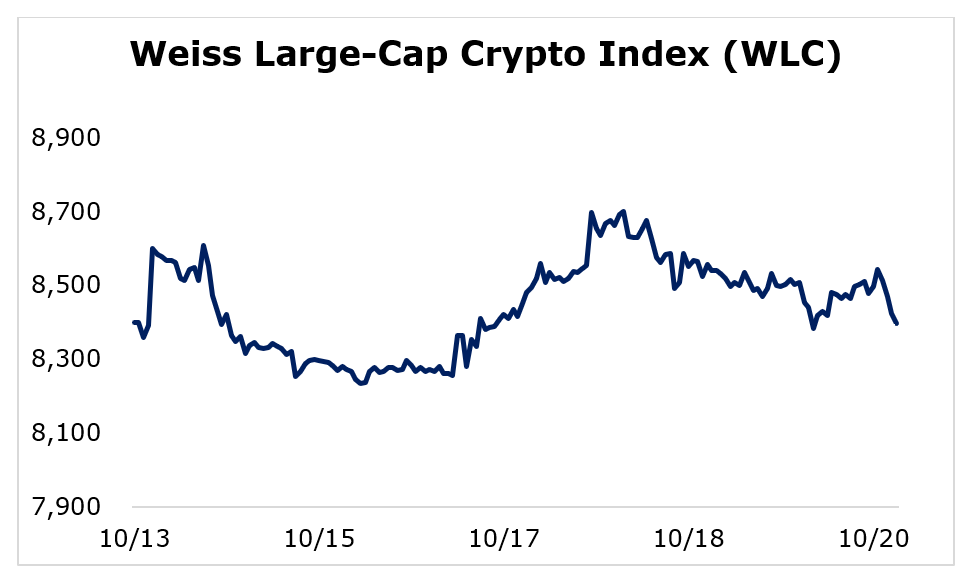

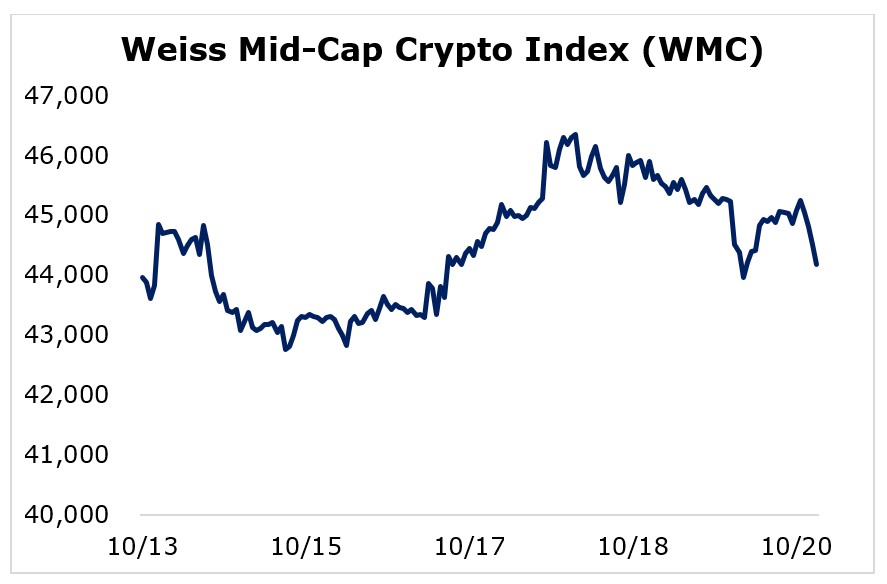

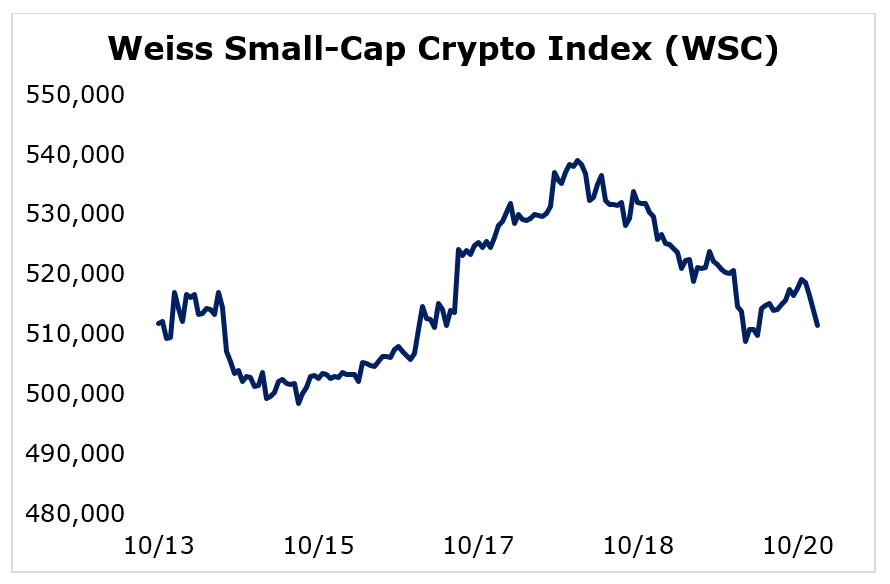

パフォーマンスを時価総額別に見てみると、各インデックス間の差は比較的小さい。中規模コインが唯一の勝者となったが、その上昇はわずかだった。

大規模コインは、ワイス・ラージキャップ・クリプト・インデックス(WLC)が0.03%下落したため、1週間前とほぼ同じ位置で取引を終えた。

中規模コインは若干の上昇を記録したが、その動きは僅かで、ワイス・ミッドキャップ・クリプト・インデックス(WMC)は0.49%上昇した。

ワイス・スモールキャップ・クリプト・インデックス(WSC)が0.07%の下落で、小規模コインは最下位だったが、ダメージはなかった。

暗号資産(仮想通貨)市場のパフォーマンスは、どのインデックスもほぼ変わらなかったが、現在の弱気相場を乗り越えるには、既存の暗号資産が先導する必要があると思われる。

今後の推測

高インフレが続き、FRBが利上げを継続すると言っているにもかかわらず、暗号資産(仮想通貨)市場は底堅く推移している。

そして、市場が過剰な投機とレバレッジを浄化することで、暗号資産の冬の終わりはすぐにやってくるかもしれない。このような展開により、価格は安定し、弱気相場の安値が床として確立されるだろう。

しかし、マクロ経済状況が改善されるまでは、暗号資産が持続的に上昇することは難しい。

いずれにせよ、普及率の向上は今後の大きな成長の原動力となるはずだ。金融機関は、顧客が暗号資産のエクスポージャー拡大を求めているため、この分野に参入している。

マスターカードが銀行向けに暗号化サービスを提供し、米大手金融機関フィデリティが顧客向けにイーサリアムの取引サービスを提供したことが先週の大きな見出しとなっているが、他の機関も取り残されないために追随する可能性が高い。

健闘を祈る。

サム

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。