Netflix「広告付き新プラン」見通しを発表

- 1951 Views

- 2022年11月7日

- トピックス

テレビは変わりつつある。投資家は備えるべきだろう。

最近、ネットフリックス(NFLX) の経営陣が、広告付き視聴者層の新たなユーザーあたりの収益が現行の定額制プランとほぼ同じになる見通しを発表した。 デジタル広告が、成長の起爆剤になると思われる。

長期投資家は、目先の下落時でのネットフリックス株の購入を検討するとよいだろう。

ネットフリックスは二極化したビジネスだ。弱気な見方をする投資家は、カリフォルニア州ロスガトスに本社を置く同社に対し、1997年の設立当初から大きな賭けをしてきた。2002年のWiredの記事によると、なんと40%の株が彼らによって空売りされているという。

弱気な見方をする投資家は、創業者の野心の変遷、豪華なコンテンツ予算への移行、そして現在の広告への移行を批判した。このメディア界の巨人が問題に直面するのは時間の問題だと考えているのだ。

公正を期して言えば、株式は大きくリセットされた。

関連記事:

イギリスの金融危機を懸念すべき理由

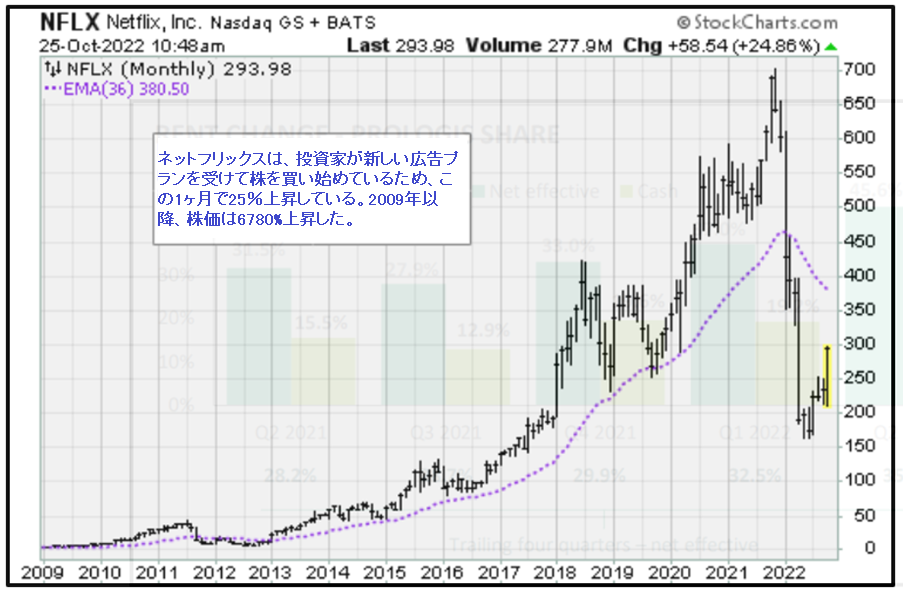

ネットフリックスの株価は2021年11月に700ドルでピークに達した。現在、株価はわずか260ドルほどだが、6月の安値である162ドルから大きく上昇している。

1年前からの低迷を差し引いても、ネットフリックスの創業者リード・ヘイスティングス氏とマーク・ランドルフ氏は、辛抱強い投資家を極めて豊かにしてきた。2002年の株式公開以来、ネットフリックスの株価は24,490%上昇している。

同社は常に変化し続けることで成長してきた。

ネットフリックスは1997年にDVDの通信販売からスタートした。月15.95ドルで、毎月4枚のDVDが郵送され、視聴した映画を同封の返信用封筒で返送する。返送すると、別の映画を無料で郵送してくれるという仕組みだ。

わずか900タイトルのライブラリから始まったが、手間いらずの天才的なビジネスプランは、当時レンタルビデオ業界のリーダーだったブロックバスターに警鐘を鳴らした。

2007年に開始されたネットフリックスのストリーミングサービスが、最終的にブロックバスターにとどめを刺した。

2007年当時、映画のストリーミング配信というアイデアは馬鹿げているように思えた。高速回線はおろか、インターネットのデータ通信も無制限でない人がほとんどだった。ネットフリックスの共同創業者であり、コンピューターサイエンティストでもあるヘイスティングス氏は、動画のデータ量を圧縮し、接続のボトルネックをすり抜けるのに十分なサイズにする一方、カスタムのネットプランによって膨大なダウンロード料金を請求されない方法を考えなければならなかった。

また、パソコンや初代ロク(ロク)の接続機器、Xboxゲーム機など、多様なOSに対応する必要があった。

関連記事:

デバイスに依存しないサービスにしたのは、見事な判断だった。あらゆるスクリーンにストリーミングされるオンデマンドビデオは、人々のメディア消費の方法を変えた。2009年、Wired誌は、「申し訳ないが、ケーブルの時代は終わった」と書いた。

それから13年ほど経過し、ネットフリックスのようなビデオ・オンデマンド(VOD)ストリーミングサービスの普及に伴い、有料ケーブルテレビ事業の加入者数と顧客満足度は確実に低下している。

カンターのリサーチによると、2021年の米国世帯の約85%がVODに加入しており、前年比2%増となっている。そして、米国内の約3分の2の世帯がネットフリックスのアカウントを持っている。

ネットフリックスの新たな成長戦略が始まる。

同社は、広告付きの新たな視聴者層のため、膨大な動画ライブラリの90%へのアクセスを月額6.99ドルで提供することを発表した。

9.99ドルの有料会員と同様に、会員は720pの高解像度、ノートパソコン、テレビ、スマートフォン、タブレットでの視聴が可能で、解約も簡単にできる。さらに重要なのは、広告層の低価格帯は、広告収入で完全に相殺されるという点だ。

投資家は、ネットフリックスについて悲観的になりすぎているのかもしれない。

10月初め、英国のネットフリックス経営陣は、独立したネットワーク視聴率調査への参加に同意した。ガーディアン紙の報道によると、業界関係者は、ネットフリックスは有利な結果が予想されない限り、視聴率測定に応じないだろうと推測している。

弱気な見方を持つ人達は、ネットフリックスは競争の激しいストリーミングメディア分野で成長が鈍化していると考えているが、彼らは大きなトレンドを見逃している。メディア消費は急速にオンデマンドに移行しており、全世界で2億2300万人の有料会員を持つネットフリックスは、圧倒的な最大手だ(単一サービスとしては依然として最大手だが、合計会員数で見ると「Disney+」「Hulu」など複数のサービスを提供するDisneyが最大手となる。また「Disney+」でも広告付きプランのリリースが予定されている)。

広告有りプランは世界の低所得者に好感され、堅調な加入者数の伸びを回復するものと思われる。

株価は大きな長期的なベースから脱却しつつある。長期投資家は、目先の下落に乗じて株の購入を検討するとよいだろう。私は、現在の水準から15%上昇し、まずは334ドルへ上昇すると考えている。

健闘を祈る。

ジョン・D・マークマン

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。