今の市場ですべき3つのこと

- 2257 Views

- 2023年8月31日

- トピックス

2023年の上半期はAIブームが牽引したこともあり、株式市場は堅調でした。

S&P500も15.5%の上昇(2023年1月1日〜6月30日)を実現していました。

しかし、S&P500は7月27日に年初来高値を更新してから、8月にかけて株価は下落傾向にあります。

一体何があったのでしょうか。

アメリカの長期金利は2007年11月以来、約15年9カ月ぶりの高水準を記録し、高止まりしています。金利の上昇は、市場の混乱を引き起こすことが多く、投資家は警戒すべきでしょう。

また、中国の不動産大手・恒大集団(エバーグランデ)は8月17日、アメリカで米連邦破産法第15条の適用を申請。

中国の不動産バブルも崩壊する可能性が出てきました。

そして、Weiss Ratingsのアナリスト、ショーン・ブロドリック氏は「この下落傾向は続き、まだ下がるだろう」と言っています。

そんな先行きが見えにくい今の相場で何をしたら良いのでしょうか?

Weiss Ratingsのアナリスト、ショーン・ブロドリック氏は今こんな市場だからこそ、すべきことがあると言っています。

それは一体なんなのか…

分析をご覧ください。

市場は7月まで順調に上昇してきた。しかし、8月に入りジグザグを繰り返しながら下落傾向にある。私は破滅論者ではないが、この下落傾向は続き、まだ市場は下がるだろうと考えている。

しかし、市場が下がり始めた今だからこそすべき大事なことがある。

それは、この市場で今投資すべきものを見極めることと、今後の投資プランを考えることだ。

その前に、そもそもなぜ市場は下がったのか?今後もしばらくは下がると考えているのか?その理由を簡単に3つ説明しよう。

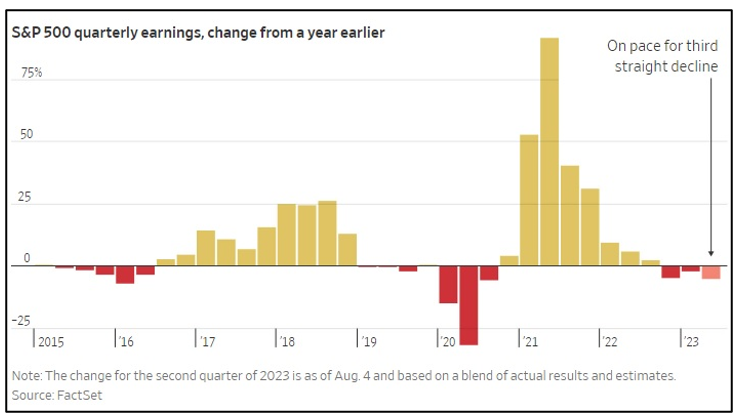

理由その1:収益

テレビでS&P500の収益がいかに改善しているかを語る、お喋り好きな人たちをご覧になったかもしれない。しかし実際には、ほとんどの企業が「悲惨な水準」から少し回復し「元に戻ってきた」というだけだ。

実際、今期の業績が現在の予想通りであれば、ファクトセットとウォール・ストリート・ジャーナルのこのグラフが示すように、S&P500種指数は3四半期連続で前年同期比減益となる。

業績が下降しているのであれば、株価がそれに追随するのは当然だ。

理由その2:高すぎるし、早すぎる!

株が売られているもう一つの理由は、すでに素晴らしく上昇したからだ。S&P500種指数は年初来で17%以上上昇している。ナスダック100は40%近く上昇している!

何事も一直線には進まない。ある程度の還元は普通であり、必要なことだ。このチャートからわかるように、SPDR S&P 500 ETF トラスト(SPY)が追跡するS&P 500は、短期下落トレンドにある。

S&P500種株価指数は1週間ほど前にピークアウトし、その後急落している。私のお気に入りのモメンタムであるフォース・インデックスがマイナスに転じた。S&Pの次の支持線は50日移動平均線だ。

S&P500種株価指数は5月の安値まで下げ、その後さらに下降すると弱気筋は言うだろう。確かに、私は短期的な下落を予想しているが、弱気筋が言う水準まで下落し続けるとは考えていない。

理由その3:恐怖そのもの!

売られている3つ目の理由は、この1年トレーダーを恐怖に陥れてきた、景気後退への懸念である。今回は米国の不況ではない。 世界的な景気後退への恐れだ。

弱気筋が使っている3つの論点をあげよう。

1.マイクロチップ・テクノロジー(MCHP)は、ほぼすべての分野の製品に使われる基本チップを販売しており、先週は素晴らしい決算を報告したが、中国と欧州で弱さが見られるとも警告した。

2.世界第2位の海運会社であるマースク・シッピングは、コンテナ運賃の急落を受け、第2四半期の業績が急落したと発表した。サプライチェーンのSNAFUが修正されれば、それも不思議ではない。しかし同社はまた、第3四半期にはさらなる低迷があると警告した。

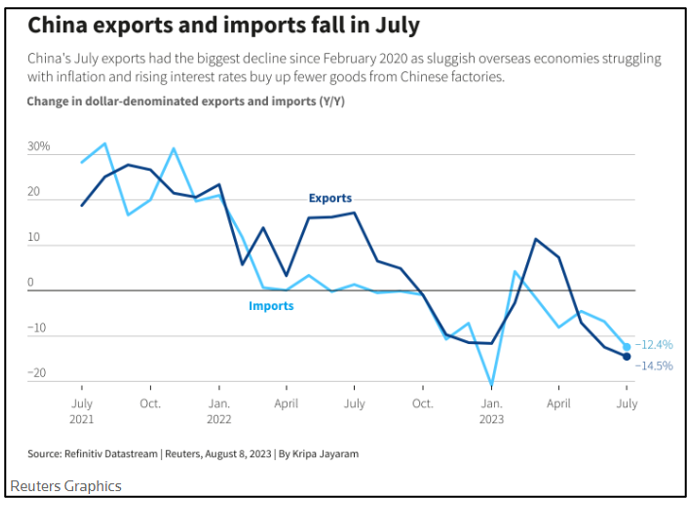

3.そして昨日、ロイターのこのグラフが示すように、中国は7月に輸出入ともに急減したと発表した。

これが弱気筋の3つの見通しだ。

なぜ私は弱気筋が言う悲観論に同意しないのだろうか。

景気刺激策で救われ、コモディティは回復する!

第一に、中国がこのまま手をこまねいて経済が崩壊するのを見守るつもりだと考えている人は、違ったことを考えなければならない。もちろん、中国の指導部は景気刺激策を大量に打ち出すつもりだろう。

中国が景気刺激策を打ち出すと、これまでと同様、コモディティに火がつく。

第二に、アメリカはすでに景気刺激策の水門を開いている。半導体チップ工場の新設を奨励する、2,800億ドルのCHIPS及び科学法だ。また、グリーンエネルギーと気候変動への支出を対象とした、7,400億ドルのインフレ削減法もある。

同時に、インフラ投資・雇用促進法で1兆2,000億ドルを獲得する。

このように、アメリカではあらゆる建設業が活況を呈している。

実際、米国の工場に対する建設支出は過去1年間で2倍以上に増加し、米国国勢調査局によると5月には年間2000億ドル近くに達した。

コモディティにとっても強気であることは言うまでもないだろう。

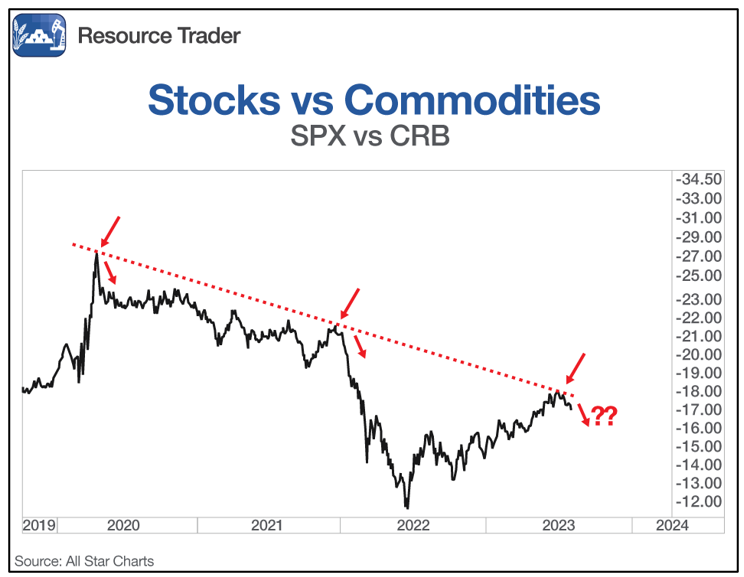

さて、もう一つチャートを見てみよう。火曜日にリソース・トレーダー会員と共有したものだ。これは、S&P500をコモディティ(CRB指数で追跡)で割った比率を示している。

今年前半の上昇で、株式はコモディティに対して割高になった。そして、株式とコモディティの比率を上値抵抗線まで引き上げた。いくつかの方法で解決できるだろう。

- 株価はもっと安くなる可能性がある。

- コモディティはより割高になる可能性がある。

- どちらも上がる可能性はある。あるいは下がる可能性もある。しかしコモディティは優れたパフォーマンスを見せるだろう。

私は、今後数カ月で原油が上昇することを確信していて、それには多くの理由がある。

基本的に、石油需要は増加しており、戦略石油備蓄(SPR)は空になっている。昨年から今年にかけてSPRが大きく売られたおかげで、米国政府には16日分の石油備蓄しか残されていない!セーフティ・クッションはほとんどなくなっている。

あなたがすべき3つのこと

私と同じように警告のサインを察知した人は、この数週間、握りこぶしほどの利益を手にしたことだろう。

自分のポートフォリオでそのステップを飛ばしていないだろうか。心配しないで。私が言ったように、市場の反発はいずれやってくる。

もうひとつは、レバレッジ型及びインバース型ファンドを各誌に追加したことだ。これらのファンドは、市場が下がれば上がる。まだ間に合う。

インバース型ファンドを買うチャンスはまだある。しかし、これらは極めて推測的なものだ。もし購入するのであれば、自分が何をしているのかよく理解しておくこと。 この種のファンドは超短期取引専用である。

戻り時に行う3つ目のことは、買い物リストを作ることだ。

そのリストに石油株を入れることをお勧めする。私は、石油が今年下半期の主要コモディティのひとつになると予想している。厳選された銘柄の潜在的利益は大きいだろう。まさに栄光かもしれない。

だから、この急落で気分を台無しにしてはいけない。賢く使おう。できる限りの利益を得て、必要に応じてヘッジし、そして最も重要なことは、来るべき反騰のために、コモディティに重きを置いた買い物リストを作成することだ。

健闘を祈って。

ショーン

いかがでしたか。

ブロドリック氏は今の下落相場はもうしばらく続くが、まもなく反発するだろうではないかという見通しでしたね。

しかし、そんな市場だからこそ、すべき3つのアドバイスを送ってくれました。

1、インフラ投資によりコモディティが回復していくため、ポートフォリオに追加すること

2、短期的にインバース型のファンドを購入すること

3、来るべきタイミングに向けて、購入する株のリストを作成すること

特にアメリカと中国は景気刺激策を講じるだろうという予測から、コモディティに投資チャンスが訪れるとの分析でした。

石油需要が増加しており、戦略石油備蓄(SPR)が不足していることはなかなか知らない方も多いのではないでしょうか。

ぜひ、ブロドリック氏のアドバイスを基にあなたもこの相場での投資戦略を考えてみてください。

ただ、

もしあなたが、いつ何の銘柄に投資して良いか分からないのであれば、月刊Weiss Ratingsがおすすめです。

月刊Weiss Ratingsは株式だけではなく、コモディティにも幅広く投資して安全に資産を増やす戦略をお届けしています。

さらには

Weiss Ratingsのアナリストによる詳細な相場分析や、あなたの投資スタイルに合わせた5つのポートフォリオ、配当情報など、あなたが投資するにあたって必要な情報を毎月ご紹介。

そして、アナリストが「今月 1 銘柄だけ投資するなら、この銘柄にする」という長期・短期投資いずれでも活用できる “強い 1 銘柄”も毎月紹介しています。

月刊Weiss Ratingsを読むことであなたの今後の投資判断に役立つだけではなく、金融リテラシーの向上にも役に立つと我々は考えています。

1ヶ月の返金保証期間があるので

ぜひ試してみてくださいね。

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。