本当のインフレ率を見ろ

- 1210 Views

- 2023年12月28日

- トピックス

ワイス・レーティング一同より、メリークリスマス!

投資により資産を築かれているあなたは、きっと素晴らしい休暇を家族と過ごされたことだろう。 お金で幸せは買えないが、幸せにある程度のお金は必要だ。

株式や債券、その他の安全性が高く堅実に構築されたポートフォリオはあなたのあなたの家族に、心の平穏と、素晴らしい休暇をプレゼントしてくれる。

今日も市場は開いているが、今年の取引日は残りわずかだ。毎年年末の株式市場は似たような動きをする。歴史が繰り返されるかどうか注目していこう。

私は「アノマリー(株式市場に存在する明確な理由が説明できない経験則)」に疑問を持っている。疑り深くて申し訳ないが、疑問を持ち、真実を見出すことが私の仕事だ。今の時期、ウォール街はサンタクロースが株式市場に上昇ラリー(サンタクロースラリー)をもたらすと期待している。

サンタクロースラリーとは、株式市場に存在するアノマリー、つまり、理由はよくわからないが当てはまることが多い株価パターンの一つで、一般には年末最後の5日間と新年最初の2日間の取引日を指す。要するに、今だ。

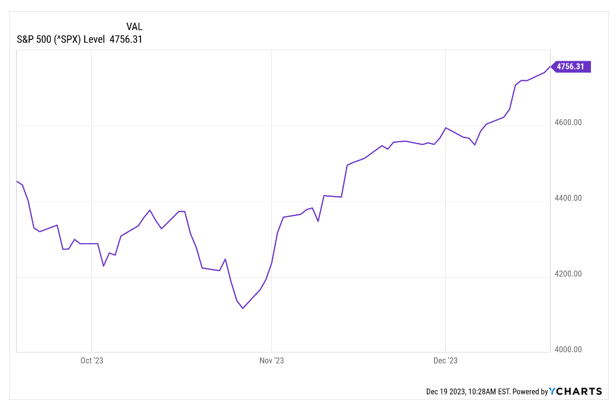

確かなことは、この2ヶ月間、市場全体が非常に活気に満ちており、S&P指数は順調に上昇しているということだ。

しかし10月以降の株価は、サンタクロースラリーにほとんど影響しないことが多い。

株式市場が強かろうが、弱からろうが、市場の雰囲気がブル・ベアどちらに偏っていようが、サンタクロースは差別しない。

なぜだろうか?

理由は色々ある。よく言われるのは、機関投資家がクリスマス休暇までにポジションを手放してしまうためだ。休暇中に株価の急落を心配したくはないだろうから、理にかなっている。クリスマスが終わるころにはもう売るものがない。逆に買い戻すタイミングだ。だから相場は買い需要が優勢となり、上昇する。

他にも、単純に年末が近づき新年への期待から浮かれ気分になり、年末のボーナスを株式市場につぎ込む投資家がいることが要因だと言われることがある。

私は年末の浮かれ気分のように、個人的な理由よりは明確なデータに基づいて投資したい。そこで歴史を振り返ってみよう。リーマンショックとそれに伴う株式市場の暴落が起こった2008年、株式市場は最悪の雰囲気だったが、サンタクロースは

クリスマス後の5日間から2009年1月最初の2日間にかけて、S&P500種指数は7.5%上昇した。つまりサンタクロースはやってきたのだ。

しかしその直後に暴落し、3月9日の安値まで下落した。年初から27%もの大幅な下落だ。しかし3月9日を底値に、株式市場は長期上昇相場に入った。 この日から10年間のS&P500の年間利回りは17%を超えている。

投資家の楽観主義がサンタクロースのそりをリードしていたのだろう。最悪の投資環境であっても、確かにサンタクロースラリーは訪れた。

しかし今、サンタクロースのそりの運転席に座っているのは、楽観主義の投資家ではない。連邦準備制度理事会(FRB)だ。

2021年末から2022年年始にかけても市場は上昇した。S&P500はクリスマスラリーの最終日、2022年1月3日に最高値を付け、その後FRBの金融政策の影響で20%以上下落した。この1年の相場は非常に素晴らしかったが、いまだにこの高値を超えることができていない。

FRBは依然として景気を低迷させるための施策を継続しており、失業率はじわじわと上昇している。今年のサンタクロースからのプレゼントが、株価上昇による利益ではなく、解雇通知だった人もいるだろう。

FRBは不運なクリスマスプレゼントを届け出ても、インフレを減速させ、物価を引き下げる必要がある。

確かにインフレ率は緩やかに上昇しているが、物価は依然として高騰している。政府統計だけをみている人にはピンとこないだろう。

このグラフの赤い線が、一般に発表されているCPI (インフレ率)だ。2022年に10%近くまで上昇し大騒ぎした後、かなり落ち着いているように見える。

だが注目して欲しいのは青の線だ。青の線は1980年ごろまで、CPIとほとんど同じように動いているが、その後、差が広がり続けている。

青の線は「代替インフレ率」と呼ばれるもので、1980年のインフレ率計算方法で、計算したものだ。

赤と青の線に乖離があることから分かるように、インフレ率の定義は何度も変更されてきた。それも、みて分かる通り、インフレ率が低くなるように変更されている。

1980年時点のインフレ率計算方法を使えば、現在のインフレ率は10%を超えている。FRBの目標と大幅な乖離があることがわかるだろう。

この事実を踏まえた上で、来年の見通しを見てみよう。

現在、INGエコノミクスは「FRBは2024年に6回の利下げを行う用意がある」と述べている。これはかなり急速な利下げだと言える。

利下げは米国経済の減速に対応するものだ。FRBは素晴らしい舵取りで景気後退を回避し、過去例を見ない世界規模のパンデミックと、膨張した債務が引き起こした歴史的な高インフレを脱却し、景気を平常運転に戻すことができると期待されている。

だが、私たちは皆、懐疑的であるべきだ。

もしFRBが、報道されているように急速な利下げが必要だと考えているのならば、それは製造業や小売業の消費が著しく減速し、失業率が高く、賃金が低下しているためだろう。

これは、2008年から2009年にかけての大金融危機と大不況の後、10年間のゼロ金利をもたらしたのと同じレシピだ。

2022年に始まった利上げは、歴史的に最もハイスピードなものだった。私は、これほど大胆に引き上げた金利を、大きなショックなしに元に戻すシナリオがおも言うかばない。

楽観的なクリスマスラリーについて話すのももちろん構わないが、2008年や2021年に起こったように、クリスマスラリーの後に20%以上下落することもある。

私たち投資家がすべきことは、クリスマスラリーというアノマリーに浮かれることではない。サンタクロースのプレゼントはいっときいい気分にさせてくれるかもしれないが、その先を保証するものではないのだ。

データに目を向け、必要なものに投資し、不要なものを手放す。そのために、Weiss Ratingsの格付けを確認して欲しい。

健康で幸せな年末に乾杯!

ギャビン

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。