ドル下落、金上昇、利回り低迷―市場は近々FRBが花火を打ち上げるのを期待している

- 4100 Views

- 2020年8月1日

- トピックス

現在米ドルが暴落している!世界の主要6通貨に対するドル指数は、2018年6月以来の低水準を記録した。

金と銀は急上昇中だ。金は1オンスあたり1,942ドルと史上最高値を更新し、銀は25ドル近くまで跳ね上がった。

金利はさらに低下している。全体的にはV字回復を遂げたことを思い出して欲しい。債券市場も回復した。国債価格は5月と6月の損失を取り返しており、中期・長期の利回りは低下している。

「S&P5」は数ヶ月間暴騰した後、現在は落ち着いている。S&P500の大多数の銘柄が停滞するさなか、平均株価を底上げしてきたのは数少ないテクノロジー大企業だ。(「S&P5」というのは、少数の巨大テクノロジー企業のこと。私が個人的にそう呼んでいる。)

これらの情報をまとめると何が推察できるだろうか?

市場は明らかに、FRBが“恵みの金”をもっと降らせることを期待している。

政府は2日間の政策決定会合を終えた。投資家たちは今回の会合か9月中旬の会合で、さらなる“景気刺激策”の可能性が示唆されるのでは、と強く期待している。

FRBは国債や住宅ローン債の買入れ割合を引き上げる可能性がある。これによって、イールドカーブ・コントロール(超短期のFFレートだけでなく、より長期債券の金利を固定化する政策)を遂行することができる。企業債市場にさらに深く歯を食い込ませることもできる。

※FFレートとは、FRBに預け入れる準備金が不足している銀行が、余剰の出ている銀行に無担保で資金を借りるときに適用される金利のこと。

もしくは今月は何もしないとしても、2、3ヶ月後にはこれらの施策の一部または全部(あるいは他の施策も追加して)を展開する可能性もあるだろう。

市場に投入されるこれらの金融的な施策はどれも、実体経済にはほとんど影響を与えないと考えられる。結局、何年も量的緩和(QE)や超低金利を続けてきたが、インフレは起きず、成長率も大して上がらなかった。

しかし、これにより世界で最も資産を持つ上位1%の人々はさらに裕福になるだろう。

ウォール街の投機家たちはさらに大胆に投機を行うと考えられる。そのため既に始まっているトレンドが拡大、加速していくことになる。

ドルの下落、金属価格の上昇、鉱業株の利益増加、そして金利の低下について考えてみよう。

投資家は、金利がさらに下がる前に利益を確定するために、低配当で高モメンタムのハイテク株から高配当で割安な株により多くの資金を回すことが予想される。

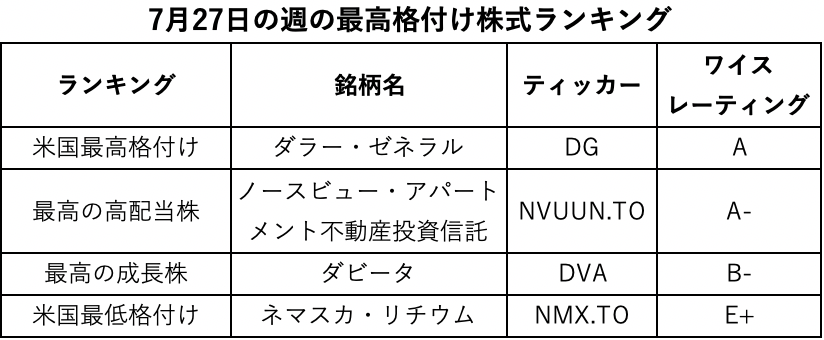

幸いなことに、あなたはこのようなトレンドから利益を得るために必要なものを手にしている。まだ始められたばかりの方は、米国最高格付の株式ランキングを見れば、高利回りで多額の収益を生み出している株が分かる。

7月27日時点では、カナダのアパートオーナーであるノースビュー・アパートメント不動産投資信託(Northview Apartment REIT:NVUUN.TO、格付け「A-」)と米国の製薬会社であるアッビー(AbbVie:ABBV、格付け「B-」)が1位と2位にランクインしている。この2つの銘柄は、ここ1年でそれぞれ33%以上と53%以上のリターンをもたらしてきた。

鉱業株については、最高の資源と貴金属株ランキングが良い指針になるかもしれない。7月27日時点では、カナダと米国の金・銀の鉱山会社がトップ4を占め、巨大企業ニューモント(Newmont Corp.:NEM、格付け「B」 ) が 1 位となった。同社は1年で、なんと77%ものリターンをもたらしてきた。

つまり、FRBは現時点で期待通りの動きは見せていないものの、これらの最近のトレンドが反転する可能性は高い。金利が上昇し金や銀が反転すると、先ほど説明した分野にとってはかなりの打撃となる。

そのためFRBに先駆けて、あなたは保有しているポジションの一部で段階的にエクスポージャーを増やしたいと思うかもしれない。そして、他のポジションでは悪いサプライズが起きないと想定される時点でエクスポージャーを増やしたいと思うことだろう。

以下は、7月27日時点での各ランキングの上位銘柄のリストである。尚、我々のランキングは新しいデータが入ってくるたびに更新されるので、その点を念頭に置いていただきたい。各ランキングの最高評価銘柄の最新のリストをご覧になりたい場合は、こちらのページにアクセスいただきたい。

それではまた。

マイク・ラーソン