仮想通貨が従来の資産に脅威を与える

- 1006 Views

- 2022年5月18日

- トピックス

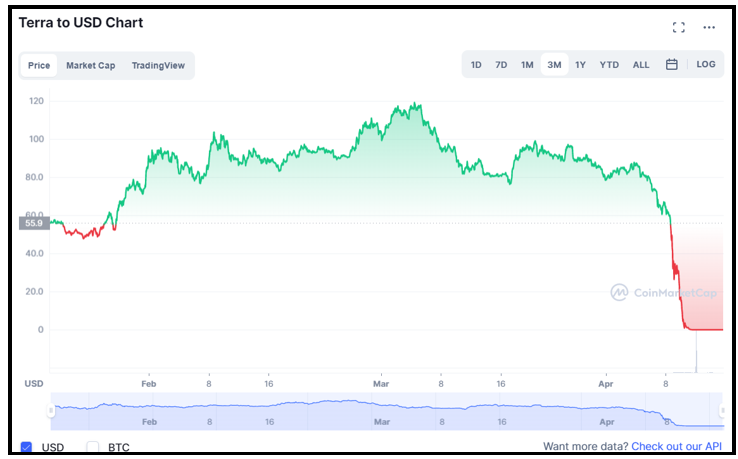

米ドルにペッグされるはずだったTerraのエコシステムの重要なデジタルコインであるTerra(LUNA)は先週、ゼロに近いところまで暴落し、株式、債券、その他のリスク資産に広範囲な影響を及ぼしている。

LUNAは4月の116ドルから執筆時点では0.000167ドルまで下落しているため、USTペッグが崩れるとパニックが起こり、投資家はあらゆる種類のリスク資産を売却した。

多くの投資家にとって、この伝染効果は既視感のあるものだ。1990年代のロシアやアジアの通貨危機は、市場を混乱させ、財産を一掃した。

このニュースはどこからともなく聞こえてきた。そして、投資家が米国と欧州のマネーセンターバンクのエクスポージャーを知ったことで、すべてが突然レールから外れてしまった。

すべての投資家にとって貴重な教訓

仮想通貨は短期間で実質的な投資カテゴリーとなった。レバレッジを効かせたプロのマネーマネジャーがパフォーマンスを追い求めるには、うってつけの罠だ。

目の前の状況を理解するために、まずはTerraform Labsについて説明していく。

このブロックチェーンプロジェクトは、スタンフォード大学とペンシルバニア大学をそれぞれ卒業したDo Kwon氏とDaniel Shin氏によって開発された。

二人は、ブロックチェーンに代わる低コストな方法で、世界の決済システムを破壊できると考えた。仮想通貨の変動をなくすため、Terraのエンジニアたちは、米ドル、韓国ウォン、ユーロといった現実世界の不換通貨にペッグされた一連の分散型デジタルコインを構築した。このステーブルコインと呼ばれるものは、実際の不換通貨の保有に裏打ちされたものではない。

ペッグはLUNAとの巧みな裁定関係によって維持されていたため、Terraのエコシステムでは、LUNAとUSTを無制限に交換することが可能だった。

USTが1米ドルのペッグから逸脱した場合、トレーダーはエコシステムの外でLUNAを売買し、Terraのエコシステムの中でUSTと交換し、低リスクの利益を得るように促される。

このモデルは「mint and burn equilibrium 」と呼ばれ、USTを安定させるための経済的インセンティブに依存しながら、基盤となる部品の供給を動的に調整した。

このシステムの弱点は、投資家がLUNAコインの外部マーケットに翻弄されることだった。もし、信用が落ちたり、価格が急激に下がったりすると、投資家はLUNAを売り続けてUSTにスワップするインセンティブがさらに働き、ある種の死のスパイラルを生み出してしまう。

Anchor は、Terraの生態系における第三のレールであり、LUNAやUSTの需要を生み出すために存在していた。Anchor は、投資家に対して、エコシステムに資産を置くという莫大なインセンティブを提供した。年率20%の利回りが約束されたTerra貯金のようなものだった。

後から考えると、UST、LUNA、Anchorはすべて、出来すぎた話しだった。USTは米ドルにペッグされていたはずだったが、ドルを持っていない構造になっていたのである。

USTはLUNAと互換性があるが、どちらも供給不足であった。そして、Anchorは貯蓄者に20%の利回りを提供した。LUNAコインの価値が上がる限り、このエコシステムは有効だった。

価値が下がり始めると、すぐに問題が発生し、4月上旬に代替コインは116ドルにまで急騰した。1ヵ月後の今、その価値はほとんどない。

ブルームバーグは15日、Terraの投資家は悲惨な崩壊で450億ドルを失ったかもしれないと報じた。

この金融危機は、アジアやロシアの通貨危機の記憶をよみがえらせる。これらの破滅的な金融危機は、過大な財政負担を強いられた政府によって引き起こされた孤立した地域通貨危機として始まった。

彼らは、世界中でプロの投資家たちが実態を明らかにすることを余儀なくされた、その本格的な伝染を解消し、後にエクスポージャーを解消した。

過去の失敗から学び、慎重になること

歴史は繰り返さないが、しばしば韻を踏み、今起きていることと不気味なほど似ている過去の状況が頭に浮かぶことがある。

ロング・ターム・キャピタル・マネジメント(LTCM)は、1993年に債券トレーダーとして有名なジョン・メリウェザー氏とノーベル賞受賞者のマイロン・ショールズ氏によって設立され、大成功したヘッジファンドであったが、極端なレバレッジと裁定取引で投資家に大きなリターンを約束する戦略は、1998年に起きたロシア国債のデフォルトによって、国債市場が大混乱に陥ったときに行き詰まりを見せた。

当時は世界の債券市場の約5%を占めていたが、無秩序な破綻は世界的な金融危機の引き金になった。FRB(連邦準備制度理事会)は最終的に36億5000万ドルの救済融資を行ったが、S&P500は19.3%の下落に屈した。

これは投資家にとって教訓となるはずだ。Terraのような大爆発は通常、投資家の間でより大きな逆火となるため、投資家がその結果を待つ間、慎重に行動しなければならないようだ。

歴史が示すように、仮想通貨と、信用貸付や担保を通じて仮想通貨にリンクしている他の従来型資産の両方で、大きな清算の時が来るかもしれない。

健闘を祈る

ジョン・D・マークマン

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。