金利上昇から利益を得よう

- 1882 Views

- 2022年10月24日

- トピックス

金利の上昇は周知の事実であり、住宅や車などのローン借り入れを考えているならお気づきだろう。

9月の消費者物価指数と生産者物価指数は前月比0.4%増となり、依然として続くインフレを示したため、FRBは積極的な利上げを継続せざるを得なくなった。

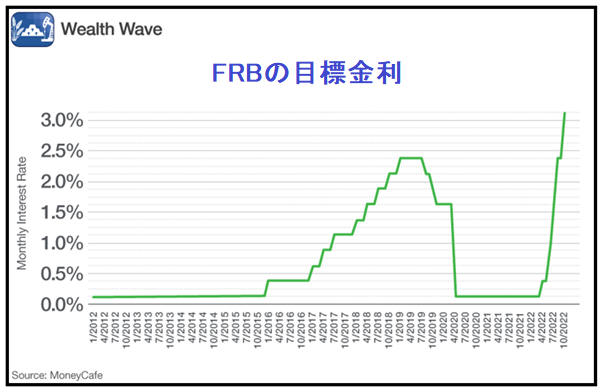

下のFRBの目標金利チャートは、今年のフリーマネー金融政策からの変化がいかに急速なものであったかを示している。

FRBは9月に目標金利を75bp(ベーシスポイント)引き上げて3%-3.25%とし、来年3月までに5%-5.25%に達するまで引き上げると予想されている。

2023年末までは5%近辺の金利が続くと予想され、消費者はさらに高い金利環境に直面することになる。借り手にとっては悪いニュースだが、そうではない場合もある。

銀行は高金利を好む。

金利が上昇すると、銀行の利ざや(マージン)が拡大する。これは、銀行の借入コストと貸出金利のスプレッドが拡大するためだ。

大手銀行が有利に

ウェルズ・ファーゴ(WFC)は10月14日に第3四半期決算を発表し、1株当たり利益予想の1.09ドルを20%上回った。

バンク・オブ・アメリカ(BAC)、シティグループ(C)、JPモルガン・チェース(JPM)がこれに続き、それぞれ4%、5%、8%と業績予想を上回った。

確かに、経済は景気後退の可能性が高いことを織り込んでいるが、根本的なファンダメンタルズは堅調だ。

景気後退により借り手が返済不能に陥れば信用力は低下するが、先月米国の就業者は26万3000人増加し、失業率は3.5%にとどまっている。

ウェルズ・ファーゴは決算発表で、高い支払い率と「歴史的に低い」延滞率を挙げた。金利の高騰と消費者からの継続的な返済により、純利息収入は前年同期比36%増加した。

各銀行は、信用損失に対する貸倒引当金を増額させることで、景気後退の可能性に対応している。いずれにせよ、過去に比べれば、潜在的な景気後退を乗り切るための態勢は格段に整っている。

FRBが6月に実施した年次ストレステストでは、主要銀行は「深刻な経済・金融情勢の悪化」を乗り切るだけの十分な資本を有していると判定された。

報告書によると、大手銀行は6120億ドルの損失を受けても、必要資本の2倍を維持することができるという。参考までに、ウォールストリートの銀行が今期、現在の経済情勢に適応するために計上しなければならなかった貸倒引当金はたったの45億ドルだった。

さらにFRBは、各大手銀行が、経済の混乱が拡大し、失業率が10%に達した場合のシミュレーションでも、融資を継続できることを再確認した。

投資家がエクスポージャーを増やす方法

投資家が銀行のマージン拡大から利益を得る方法には、SPDR S&PバンクETF (KBE) がある。この上場ファンドは、S&P トータル・マーケット・インデックスの銀行セグメントへのエクスポー ジャーを持つ価総額加重平均型の指数に連動する。

先ほど述べたように、KBEの100銘柄は加重平均だが、このETFはJPモルガン・チェース・アンド・カンパニー、バンク・オブ・アメリカ、ウェルズ・ファーゴという大型株を保有している。

KBEは経費率0.35%で、直近の配当利回りは年2.91%。1日平均出来高は190万株で、堅調な流動性で取引されている。このファンドは、約20億ドルの資産を運用しており、KBEの日足チャートを見ると、直近の下降トレンドから抜け出すことができたことが分かる。

この5日間で4.58%上昇し、6月中旬を底に8.38%上昇している。

KBEは8月の高値を大きく下回っており、潮目が変わる時期に割安で参入できるチャンスだ。

何かを購入する前には必ず自分自身で調べよう。しかし、不確実な時代に利益を伸ばしている企業へのエクスポージャーを追加することは有効だ。

あなたの成功を願って。

ブロドリック

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。