平均配当利回り8.75%!高配当Aランク銘柄3選

- 6759 Views

- 2023年6月15日

- トピックス

こんにちは。Weiss Ratings Japanの安居です。

先週のメルマガでは2通続けて「4つのテクニカル指標」を紹介しました。

久しぶりのメルマガだったのもあって、

====

Weiss Ratingsを購読し始めて、最近プラスに転じています。株投資が楽しく思えてきています。安居さんのメルマガは、非常にわかりやすく、大変参考になります。今後とも「へぇ~、こんなやり方、考え方もあるんだぁ~」と思えるメルマガをお願いいたします。

mitsu 様

基本を見直す機会になりました。安居さんの考えや経験も教えていただきとても参考になります。

MIHA 様

テクニカル指標の使い方が簡潔にまとまっていて理解しやすかった。 今までテクニカル指標を使っていませんでしたがトライしてみる気になりました。

A.K 様

====

などなど、たくさんのコメントをいただきました ^^)

mitsu 様の「投資が楽しく思えてきた」というのはものすごく大切です。個別の投資判断は短期だったり長期だったり色々ですが、投資・資産形成そのものは何十年も続く長期戦です。

楽しくないと続きません ^^;

これからも資産形成に役立つだけでなく、投資って楽しい!と思ってもらえるようなメルマガをお届けしていきます。

前回・前々回のメルマガはこちらからご覧ください

↓

4つのテクニカル指標(前半)

4つのテクニカル指標(後半)

さて、最近の相場ですが、、、絶好調ですね ^^)

移動平均線を引き離してぐんぐん上昇中です。僕はオレンジの350日移動平均線を超えたあたりで買い増していたのですが、想像以上に上昇が強く、指値注文にかからず買いそびれたものもあります ^^;

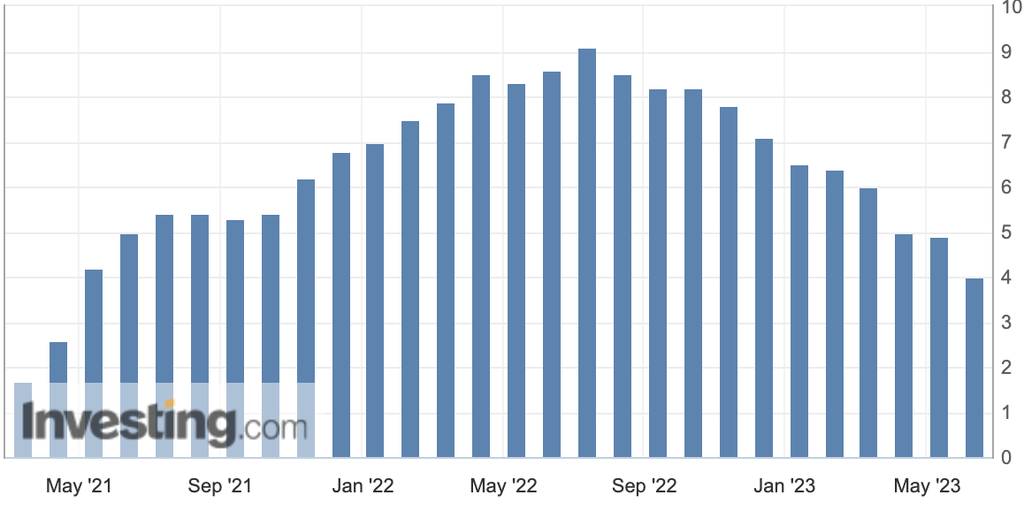

昨日発表されたCPI (消費者物価指数)は4.0%と、11ヶ月連続で鈍化。市場予想も下回ったので、着実にインフレが沈静化してきたことがわかります。

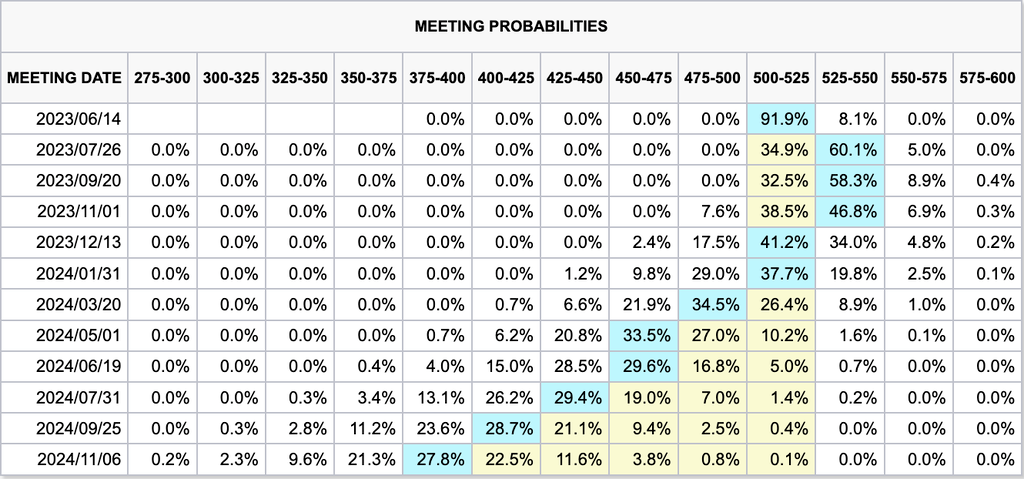

それを受けて、FOMCの利上げ見通しは9割以上が現状維持。FOMCは見通し通り、金利据え置きだと思うので、投資家を苦しめ続けた利上げも、いったん小休止でしょう。

個人的に注目すべきは15日(木曜)に発表される「小売売上高」。これは景気の力強さを示すものなので、ほぼ確実視されている景気後退の見通しに影響するはず。前月比-0.1%と予測されていますが、これを大きく下回ると…

ここ最近の強気ムードに水を刺すかもしれません ^^;

前回のメルマガでお伝えしたテクニカル指標を見ても、ボリンジャーバンドとRSIは割高感を示しているので、テクニカル的にも一時的な買いチャンスがきそうなタイミングです。

欲しい銘柄についてはボリンジャーバンドの下の方で指値注文して、安くなった優良銘柄を積極的に狙っていきます ^^)

ということで、今日の本題は「最高ランク米国株25銘柄」から僕が注目する

平均配当利回り8.75%!!

高配当Aランク銘柄3選

をお届けしたいと思います。

最新の「最高ランク米国株25銘柄」はこちらからご覧ください

↓

選ばれた25銘柄をチェック

普段のメルマガをご覧の方なら、僕が配当好き投資家であることをご存知だと思います。

配当っていいですよね。僕たち個人投資家は、資産額の額面より、実質的に使えるお金が増えることの方が大事。キャピタルゲインで使えるお金を増やそうと思うと、いいタイミングで利確しないといけないわけですが、配当投資はその必要がありません。

つまり、投資判断に必要な要素を一つ減らせるんです。

利確って嬉しい反面、「持ち続けたらもっと伸びるんじゃないか…」という葛藤と戦い続ける難しい投資判断ですからね ^^;

というわけで、いい配当銘柄と出会ったら積極的に検討。すこしでも保有して毎月の配当収入を増やしていきたいわけですが、、、

「最高ランク米国株25銘柄」の最新号では、10%近い配当利回りを持つAランク銘柄が3つもランクインしていました!

普通、配当利回りが高すぎる銘柄は、無茶な特別配当を出していたり、業績不振で株価が大幅下落、減配が見込まれていたりとネガティブな要素もあるので、避けた方が賢明です。

でも、10%近い高配当でありながら、Weiss Ratingsが「リスクとリターンの両方を考慮して今最も投資すべきAランク銘柄」と認めたわけですから、配当投資家として検討しないわけにはいきません。

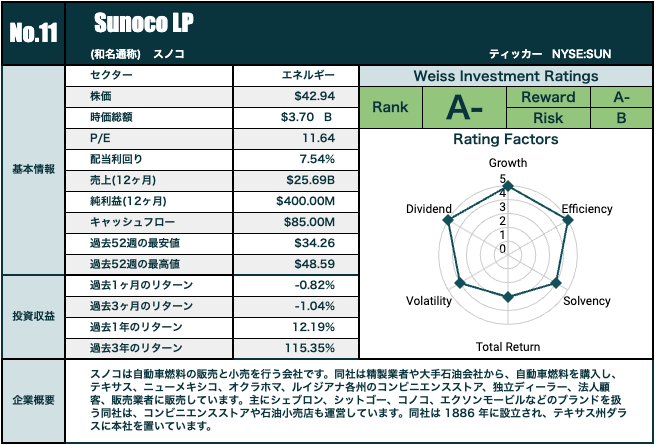

その3銘柄の評価がこちら。

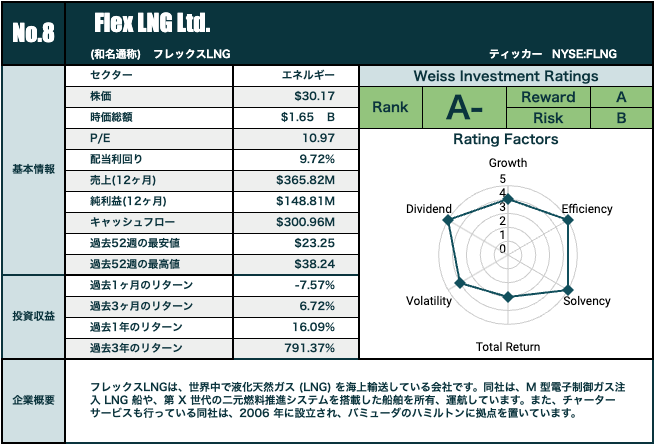

【フレックスLNG】(配当利回り:9.72%)

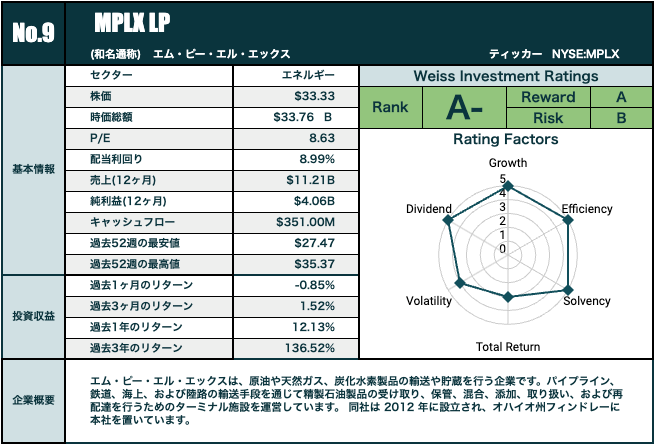

【MPLX】(配当利回り:8.99%)

【スノコ】(配当利回り:7.54%)

どれもAランク銘柄で、配当評価は最高レベル。それだけでなく、成長性(Growth)や効率性(Efficiency)、財務状況(Solvency)も高く評価されていることがわかります。

全部50ドル以下で買えるので、毎月買い増して配当を再投資するのにもちょうどいいですね ^^)

評価を見た段階でまず注目したのは、MPLXです。

フレックスLNGは成長性(Growth)が5段階中の4、スノコは財務状況(Solvency)が5段階中の4と評価されていますが、MPLXはいずれも最高レベルだと評価されています。

配当評価と合わせて4つの項目が最高レベル。かなりバランスがいい銘柄だと思います。

◆配当の持続性

続いて配当評価だけではわからない、実際の配当の履歴や見通しを見てみます。やはり注目は増配率と増配年数、予想配当など、配当の持続性です。

取り急ぎ、直近数年間の配当推移を調べてみました。

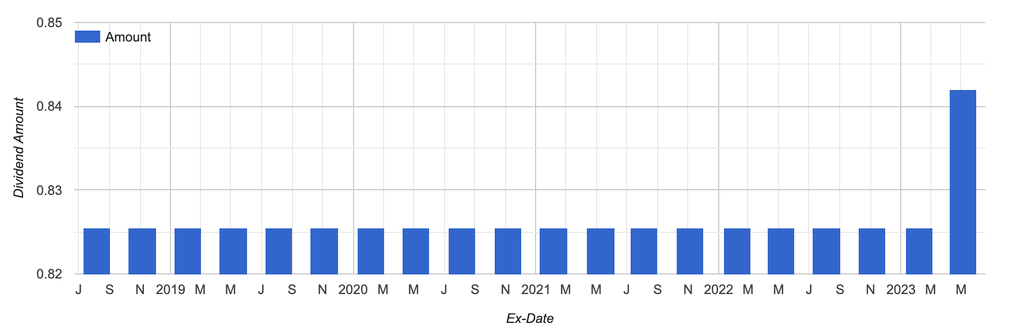

【フレックスLNG】

フレックスLNGは、毎四半期安定した配当を出しているわけではないようです。

配当方針は企業によってさまざまで、利益に関わらず安定して出す企業もあれば、利益に対して柔軟に出す企業もあります。

フレックスLNGはおそらく後者の方針をとっているのでしょう。この配当方針は財務負担が少ないメリットがありますが、安定した高配当を望むならちょっと不安ですね…過去の配当利回りも2%台〜15%台まで、かなり振れ幅があります。ま、悪い時でも2%、いい時だと15%の配当金がもらえる銘柄と考えたら、不安定な配当も魅力的だと言えるかもしれません ^^)

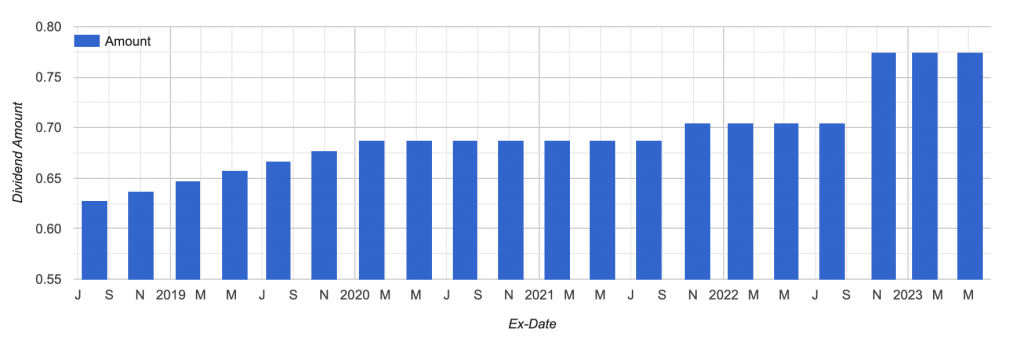

【MPLX】

こちらはMPLXですが、安定して配当を増やしている、しかも昨年は特に大きく増やしていることがわかりますね。過去の配当利回りも安定して10%弱をキープしているようです。

増配年数は9年ですが、2012年に上場しているので、ほぼ毎年連続増配していることがわかります ^^)

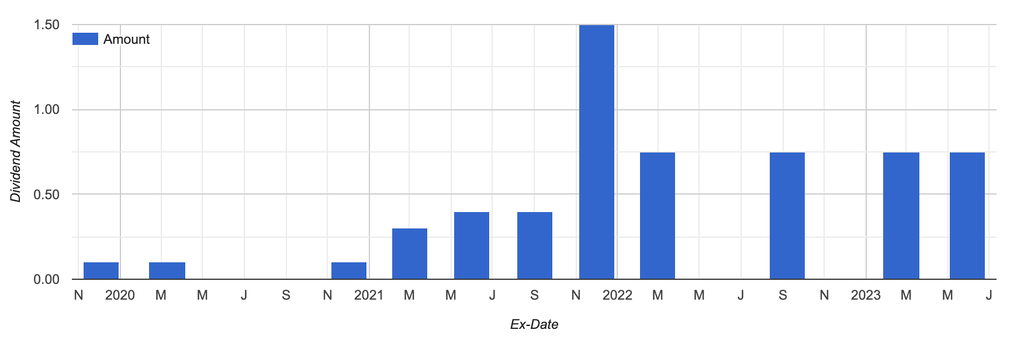

【スノコ】

グラフで見ると急激な増配が行われたように見えますが、実際には0.83ドルから0.84ドルに増配しただけです。グラフが悪いですね…

ちなみにこれは以前のメルマガ「4つの銘柄分析ツール」でも紹介した「marketchameleon」で見ているのですが、面白いデータが見える一方、たまに見せ方がナンセンス ^^;

スノコは連続増配を行なっているわけではありませんが、安定して10%弱の高配当をキープしてくれているようです。

配当履歴を見ても、長期的に配当収入を増やすなら、やはり僕好みなのはMPLXですね。配当の持続性を測るために見るべき指標は他にもありますが、次に行きましょう。

◆業績成長

続いて業績です。結局、配当は企業が稼いだ現金の中から出てくるわけですから、売上、利益、そしてキャッシュフローをチェックしておきます。

【フレックスLNG】

こちらはフレックスLNGの・売上(青)・利益(黄色)・営業キャッシュフロー(ピンク)の年間推移です。

2018年以降、いずれも急激に増やしていることがわかります。利益は5年前に比べて約18倍、営業キャッシュフローは6倍以上です。

今回、「最高ランク米国株25銘柄」の企業概要に書かれている以上の事業リサーチはしていませんが、なぜ急激に成長したのか?はチェックする必要がありそうですね。その理由から今後も業績成長が続くと判断できるなら、フレックスLNGには配当も株価成長も、両方期待することができそうです。

【MPLX】

MPLXでも同じ指標を見ています。フレックスLNGほどの急成長ではありませんが、売上と営業キャッシュフローは安定して成長していますね。2020年に利益がマイナスになっているようです。エネルギー株なので、コロナ禍の影響が出たのかもしれませんが、単年とはいえなぜ赤字になったのか?その中でもキャッシュフローを維持できた理由はなんなのか?は気になるところです。

【スノコ】

細かな数字を比較しているわけではありませんが、スノコは他2社に比べて、売上に占める利益・キャッシュフローの割合がかなり低いことが一目でわかります。一応、利益・営業キャッシュフローともに数年前から増えてはいますが、グラフだとわからないですね ^^;

企業概要を見ると、エネルギー輸送のフレックスLNGとMPLXに対し、スノコはエネルギー販売を行なっているようです。そうした事業内容の違いが利益率などに影響しているのかもしれません。

さて、ということで今回は「最高ランク米国株25銘柄」の中から、Aランクでしかも高配当という3つの銘柄を紹介しました。

・Weiss Ratingsの格付け

・配当の持続性

・業績とキャッシュフロー

をそれぞれさらっと見てみましたが、現段階で一番の有力候補はMPLXです ^^)

Aランクであるだけでなく、成長性や財務状況など4つの項目が最高レベルと評価され、”今”高配当というだけでなく継続して配当を増やしている。一度赤字になったことがあるとはいえ、中長期的に売上・利益・営業キャッシュフローのいずれもが右肩上がり。

「最高ランク米国株25銘柄」を見ていなければ出会えなかった優良高配当銘柄だと思います ^^)

とはいえ、まだ表面的なリサーチしかできていません。

それぞれの事業内容や将来の見通し、詳細な財務状況。今回見た業績の理由、セクターの見通しなどもリサーチしたいと思います。

特に重要なのはセクターへの見通しですね。

今回取り上げた3銘柄はいずれもエネルギーセクターです。

エネルギーセクターということは当然、エネルギー価格や景気動向に大きく左右されるはず。エネルギー価格が変動しても、景気後退がきても利益を出せるビジネスモデルなのか?は要チェックです。

あなたはどの銘柄が気になりますか?

「最高ランク米国株25銘柄」にはエネルギーセクター以外で高評価&5%を超える高配当銘柄が他にもあります。ぜひそれらもチェックして、あなたが気になる銘柄を教えてください ^^)

↓

「最高ランク米国株25銘柄」最新号をチェック

P.S

ちなみに、僕が今年一番仕込んだ高配当銘柄は、この動画で紹介しています。

↓

安居が今年一番仕込んだ高配当銘柄

・景気後退に強いディフェンシブセクター

・50年を超える連続増配実績

・4%近い配当利回りと高い増配率

・アップルの4倍以上の利益成長スピード

僕だけでなく、Weiss Ratings Japanのアナリストが「Best 1 Stock」にも選出した高配当銘柄です。

配当投資家にとっては嬉しいことに株価が下落傾向なので、どんどん買い増していく予定です ^^)

↓

安居が今年一番仕込んだ高配当銘柄

P.S.今日のメルマガはいかがでしたか?ご感想ご意見をお待ちしております

↓↓

https://jp.surveymonkey.com/r/LPCBWNK

この銘柄について紹介してほしい!というコメントもお待ちしております。

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。