「ビッグマネー追従」で投資リターンを高める

- 1438 Views

- 2024年3月25日

- トピックス

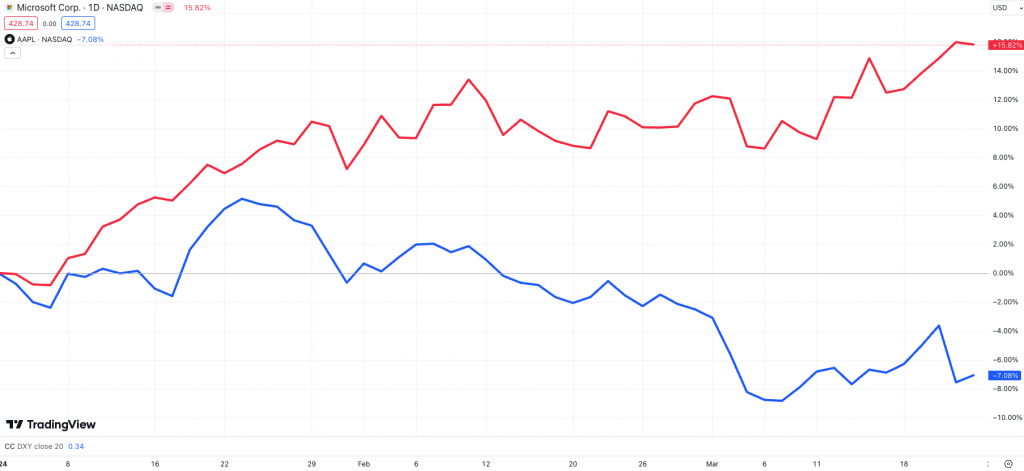

こちらはアップルとマイクロソフトの年初来株価推移です。

AI革命というビッグトレンドの中核を担うマイクロソフトが15%ほど上昇しているのに対し、AI革命に乗り遅れたアップルの株価は7%ほど下がっています。

マイクロソフトはAIサービスの「Copilot」やAIプラットフォームの「Azure」など、AI関連のニュースが次々飛び込んでくるのに対し、アップルからはあまりAI関連の具体的なニュースが出てきません。

今年6月に予定されているアップルのイベントでAI関連のサービスが登場すると言われていますが、マイクロソフトに対して出遅れているのは確かでしょう。

「アップルとマイクロソフト、どちらに投資すべき?」

今このように聞かれたら「マイクロソフト」と答える投資家が多いと思います。

では、金融の専門家、機関投資家はどちらに投資しているのでしょうか?

今日はWeiss Ratings格付けシステム統括者ギャビン氏による、「ビッグマネー」をヒントにした投資判断テクニックを紹介します。

ギャビン氏が教えてくれたのは、Weiss Ratingsの格付けシステムとは別の、無料で使えるツールを使い、「アップルとマイクロソフト、どちらに投資すべき?」に対する明確な答えを出す方法です。

あなたは普段、どのように投資判断を行なっているだろうか。

投資判断とは、いつ、何に、いくら投資するのかを決めるものだ。投資家にとっては時に楽しくエキサイティングであり、時に苦しく難しいものであり、何より投資リターンを大きく左右する重要な瞬間だ。

あなたが自分の人生を自らコントロールしたいと考えるなら、投資判断を自らの意思で行うことは避けられない。

そこで今日は有効だと考えられる投資判断材料を一つ提供しよう。

「ビッグマネーを追従する」というシンプルなものだ。

「ビッグマネー」とは、機関投資家の投資資金を指す。

個人投資家は市場の動きをすべて監視する必要はないし、現実的には不可能だ。だがそれを毎日何時間も、何人、場合によっては何十人ものチームで行っている人がいる。それが機関投資家だ。そのため、機関投資家の資金流出入を注視することは、トレンドを見極めることができる。

株式市場はシンプルで、より高値でも買いたいと思う人が多ければ上がり、逆であれば下がる。世界中の個人投資家ももちろんこの動きに影響を与えているが、機関投資家が与える影響は桁違いだ。

平均的な個人投資家が一度に買える株式はごく少量だ。もちろん個人によって過多はある。毎月200ドル投資している人もいれば、一度に1万ドル以上投資する人もいるだろう。

だが、1万ドルでも10万ドルでも、ビッグマネーと比べたら無視できるほど小さい。年金基金、退職基金、投資信託、保険会社が扱うビッグマネーと、その投資判断を担う機関投資家は、市場全体に対してはるかに強い影響力を持っている。

機関投資家が株式につぎ込んでいる資金が、株式市場に与える影響のかなりの割合を占めることは明らかだ。また彼らはプロとして、技術的なリソースや専門知識、洗練された戦略を利用できる。

機関投資家たちは、最も速いコンピューターを使い、最もセンシティブなアルゴリズムを使いこなしているため、個人投資家よりも早くニュースを知り、より早く取引を行う。

その一例がブルームバーグ・ターミナルだ。これは機関投資家が重要なリアルタイムデータにアクセスするためのソフトウェアシステムだ。個人投資家もぜひ使うべき素晴らしいツールだと思うが、一つ欠点がある。それは、ユーザー1人当たり年間2万ドルから2万5000ドルもの利用費が請求される点だ。

2万5000ドルの利用費を支払い、それ以上のリターンを出せるだけの資金、リソースを持っている個人投資家はそういない。個人投資家には活かしきれないような高度なツールを使っていることは、機関投資家の有利さを示す一例と言えるだろう。

機関投資家は、企業の意思決定やトレンドに影響を与えることができる。市場の長期的なブームを促進することもできる。

もちろん彼らにも不利な点はある。扱う資金が大きすぎるため小規模な企業に投資することは難しい。取引履歴は公開される上、個人投資家にはない様々な規制に従う必要もある。なにより、四半期や年単位でリターンを出すよう、顧客から強い要望とプレッシャーがあるため、賢明な長期投資家のように振る舞うのは難しい。

しかし、個々の投資判断において、彼らが有利な立場にいるのは間違いないだろう。彼らが何をしているかを見ていれば、数カ月から数年にわたる長期的な展望が見えてくる。

彼らは多くの個人投資家よりも将来に何が起こるかをよく理解しているし、その将来に向けて個人投資家を誘導できる立場にある人たちなのだ。

彼らにそのような力があるのは類まれな天才だからではない。 彼らは個人投資家が知り得ない友人やツールから情報を得ているのだ。

機関投資家は、ニューヨーク連銀総裁を短縮ダイヤルで呼び出すような連中だ。ホワイトハウスの式典やメット・ガラ(メトロポリタン美術館服飾研究所の資金集めを目的としたチャリティーイベント)の写真をスキャンすれば、群衆の中に彼らの顔を見つけることができるだろう。

彼らは数千億ドル、あるいは数兆ドルを管理している。そして、自らのリサーチのために何百万ドルもを支払っている。その資金はブルームバーグ・ターミナルのような高額なツールに費やされることもあれば、市場の将来を知っており、最も影響力のある人たちと知り合うために使われている。

一方の個人投資家はどうだろうか。数万ドルのブルームバーグ・ターミナルを契約できる人はほとんどいない。ニューヨーク連銀総裁に電話をかけることも、ホワイトハウスの式典に出向き経済・金融業界の大物たちに「利下げはいつ頃なんだ?」と聞くこともできない。

しかし、個人投資家は機関投資家の行動を監視することができるのだから、良しとしよう。

多くの個人投資家は、ニュースやアナリストやメディアの報道に基づいて取引する傾向があるが、機関投資家が実際に何を買って、何を売っているのかを知る方が、有益である場合も多い。

機関投資家は興味深い変化を察知したからといって、莫大な資金をすぐに投じることはできない。そのため数日から数週間かけて徐々に投資していく。また、誰から変化を察知した後、他の機関投資家も続いて投資していくことも多い、

つまり、機関投資家はトレンドの起点であり、私たちはその追い風に乗る銘柄を買うことができるということだ。

個人投資家はビッグマネーに従うべき

機関投資家は24時間365日、市場の実情を把握している。 そしてWeiss Ratingsは、個人投資家が機関投資家のように膨大なデータに基づいて市場の実情方把握するための手段だ。

Weiss Ratingsを使えば、あなたは機関投資家が扱うような専門性が高く、重要なデータをすぐに手に入れることができる。

私の目から見て、すべての投資家が最初に利用すべきツールがWeiss Ratingsの格付けだ。ブルームバーグ・ターミナルと違い、ほぼすべての機能を無料で使うことができる。

しかし、株式の現金の流入と流出、つまり機関投資家の行動をチェックするのに適したツールは他にある。マーケット・ビートだ。

流入と流出を確認するときは、確立されたトレンドか、新しいトレンドの兆候なのかを判断する必要がある。

まずは過去12ヶ月の間にある銘柄への資金流入が資金流出を上回っていることを確認しよう。あるいは、短期的に買いが増加し、売りが減少しているかも確認しよう。それが上昇トレンドのサインかもしれない。

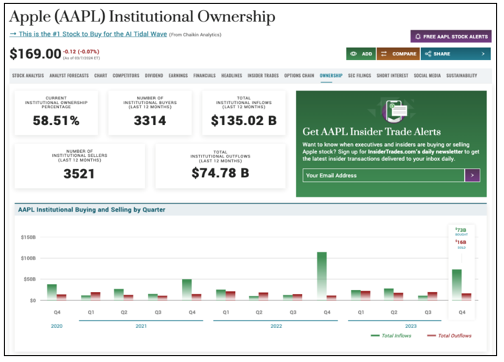

この戦略を試すために、時価総額で市場最大級の2銘柄、アップル(AAPL)とマイクロソフト(MSFT)の以下のチャートを見てみよう。

アップルのチャートでわかるように、機関投資家の資金流入総額は1350億2000万ドルであったのに対し、過去12ヶ月間の資金流出額は747億8000万ドルであった。

つまり、売った投資家よりも買った投資家の方がはるかに多いことを示している。売りたい投資家より、下落したタイミングで買いたいと考えている投資家のほうが多いと考えられ、アップル株は当分底堅い動きをするだろうと推測できる。

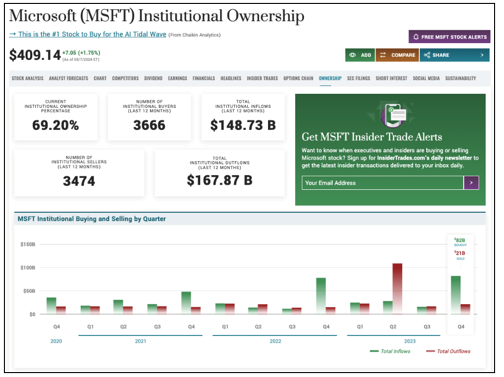

では、マイクロソフトはどうだろう。

同じ期間で、マイクロソフトには1487億ドルもの資金が流入した。一方で流出額は1678億ドルであり、流入額を上回っている。これはつまり、買った人間より売った人間の方が多いことを示している。

これはやや弱気で、株価が買われすぎのシグナルかもしれない。

通常、資金流入が資金流出を上回れば、それは強気指標となる。常にというわけではないが、一般的にはそうだ。

直近の株価だけを見れば、アップルよりもマイクロソフトの方が素晴らしいと言えるかもしれない。しかしこのデータからは、より多くの投資家が、マイクロソフトから資金を取り出し、アップルに注ぎ込んでいることが読み取れる。

もちろんこれだけで投資判断できるわけではないが、機関投資家がマイクロソフトではなくアップルを買っていることは注目すべきだ。

機関投資家の投資と株式のパフォーマンスには明らかに関連性がある。ビッグマネーは山を動かすかもしれないが、個人投資家はその力を最大限に活用し、トレンドをいち早く察知する賢さを持つことができる。

また次回。

ギャビン

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。