弱気の中にある”強気”を警戒

- 1118 Views

- 2022年10月11日

- トピックス

10月3日と4日の株式市場は、ここ2年で最高の2日間となった。しかし、底打ちだと言うのは早計だろう。

6月の安値を試し、一時的に割り込んだ直後に跳ね返された。今のところ、下落トレンドから抜け出せないでいる。

S&P500が最近の下落トレンドから抜け出すには、まだ200日移動平均線を超える必要があるが、来週発表される9月のインフレ指標に対する投資家の反応が重要だ。

S&P500の週足チャートを見てみよう。このチャートでは、200日移動平均線が40週移動平均線になり、青い線で示されている。

移動平均線が直近の価格から10%ほど高い位置にあることがわかる。株価が移動平均線に近づいて上がっていく可能性もあるため、短期トレードなら行ってもよいだろう。しかし、私は長期的な取引を好んでいる。

FRBの政策返還に対する楽観的な見方が拡大。どうなるのか?

今週は、FRBが予想より早く政策を転換するという投資家の期待を高めるような出来事が相次いだため、上昇に転じた。

まず、イングランド銀行が、暴落する債券価格と通貨を救うために、新たな無期限の量的緩和政策を実施した。

債券価格の暴落は英国の年金基金の支払能力を脅かすため、新たな増刷政策は、インフレの助長を代償として問題を先送りする。

次に、国連は先進国での利上げを停止するよう求めた。

国連は、世界は「不況の淵にある」と主張しているが、中央銀行が金融政策を緩和すれば、まだ回避できる可能性がある。

不況懸念は高まっているが、消費者物価も同様だ。

インフレは現在FRBの最優先事項であり、ウォール・ストリートが期待するほど早く方向転換とは思えない。最近の声明は、予想通り来年も利上げを継続することを示唆している。

パウエルFRB議長は8月の講演以来、はっきりと発言してきており、今週はFRB当局者もパウエル氏の気持ちを汲んで、どんな犠牲を払ってでもインフレに取り組むというFRBの現在の計画を支持した。

6月と7月の株価上昇の多くは、FRBによる金融緩和への期待の高まりによってもたらされたが、米国の中央銀行はそうした期待に冷水を浴びせ、米国の雇用市場が堅調なことから、インフレ抑制を優先させた。

FRBの手法は、インフレ抑制を達成するまでウォール・ストリートに屈服する気配はない。

歴史的なアウトパフォーマンスでボラティリティに打ち勝つ

市場は底を打ったとは言い難く、今後も不安定な取引が続くと思われる。

急速に変化するFRBへの期待感が値動きを支配する中、歴史的に長期的にアウトパフォームしてきた銘柄へのエクスポージャーを追加することが有効かもしれない。増配の多い会社は、経済状況が不透明な中、株主への支払いを増やし続けることができる。

バンガード米国増配株式ETF(VIG)というファンドは、ETF tracks the S&P US Dividend Growers指数に連動し、毎年増配を行う大型株を保有している。

同ファンドの組入れ上位銘柄には、ユナイテッドヘルス・グループ(UNH)、ジョンソン・エンド・ジョンソン(JNJ)、プロクター・アンド・ギャンブル(PG)の3社が含まれている。

VIGの経費率は0.06%で、直近の配当利回りは年1.9%。流動性も高く、1日平均150万株近くが取引されている。

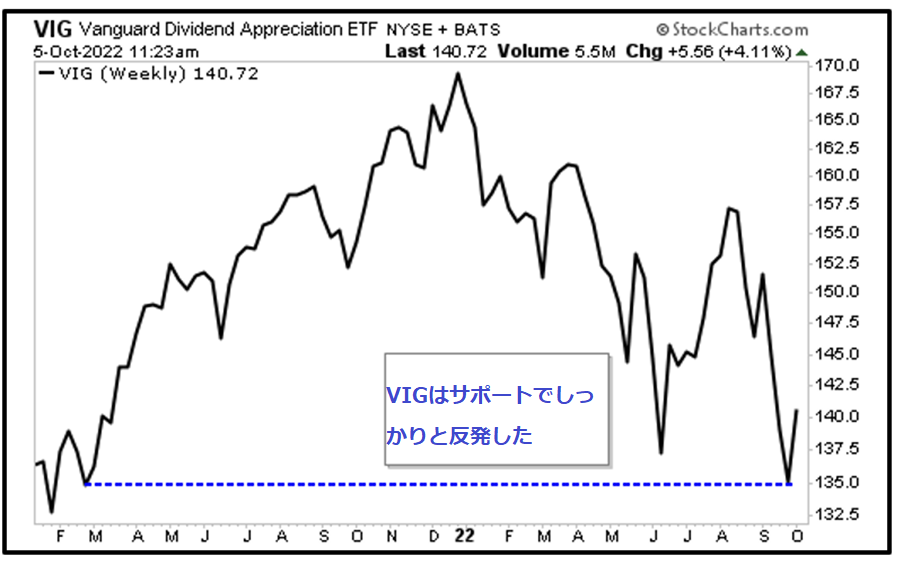

VIGの週足チャートを見ると、相場が上昇した際にサポートに跳ね返されたことが分かる。

VIGは昨年の高値からかなり下げて取引されており、割安で購入するチャンスと言えるだろう。

購入前には常に自分で調べて頂きたいが、市場環境の不確実性が高まる中、景気の良し悪しに関わらず、過去、長期的にアウトパフォームしてきた銘柄を保有することは有効だ。

あなたの成功を願って。

ブロドリック

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。