【銘柄選び】この3つを比較してください

- 3435 Views

- 2023年4月20日

- トピックス

こんにちは。Weiss Ratings Japanの安居です。

前回のメルマガでは、Metaの株価が急騰している理由「効率性の重要性」を紹介しました。個人的にはMetaのザッカーバーグCEOが語った「Year of Efficiency」という言葉は今年だけでなく、来年も再来年も、というか、投資し続ける限り決して忘れてはいけないキーワードだと考えています。

前回のメルマガはこちらからご覧ください。

↓

「Year of Efficiency」←この言葉に注目

さて直近の相場ですが…

僕がずっと重視していた350日移動平均線を、しっかり超えてきました ^^)

特に4月17日の値動きは350日移動平均線まで下がって反発。これはトレンド転換かも?と思わせてくれる値動きでした。1日を通して350日移動平均線の上にいるのは昨年4月以来です。

僕は個人的に、大きなニュース、サプライズがなければしばらく350日移動平均線がサポートライン(下値抵抗線)になるのでは?と考えているので、4月17日にいくつか株を仕込みました ^^)

そのうち一つはこの動画で紹介しているNo.1高配当ヘルスケア銘柄です。

先週はいろいろなニュースがあったので、まずはそれを簡単に振り返っておきましょう。

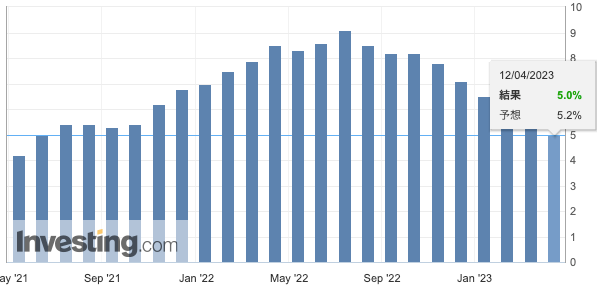

まずは12日に発表されたCPI(物価上昇率)です。

予想5.2%に対し、結果は5.0%

前月6.0%と比較しても大きく下がりました。

ですが手放しで喜べるわけでもありません。

エネルギーと食品は落ち着いてきたものの、サービス価格の上昇は止まる気配がありません。ロイターによると、サービス価格の上昇は労働市場の加熱がおさまっていないことが要因とのこと。

つまり、ここからさらに物価上昇率を抑える、FRB目標の2%程度まで下げるには、失業率の上昇など、景気後退に直結する指標が必要だということです。

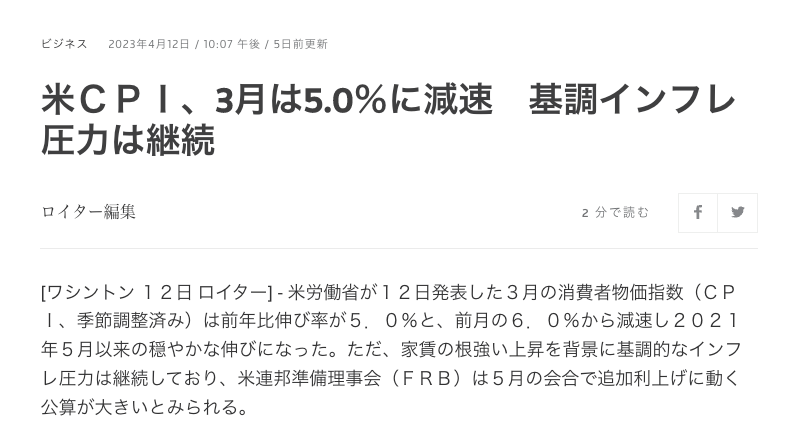

利上げ予想をみてみると、もう一回の利上げ確率は以前より上昇していますが、年内に利下げが始まる確率は高まっています。これはつまり、市場が景気後退を折り込みが進んでいるということ。

我々投資家も景気後退があることを前提に、投資戦略を組まないといけません。

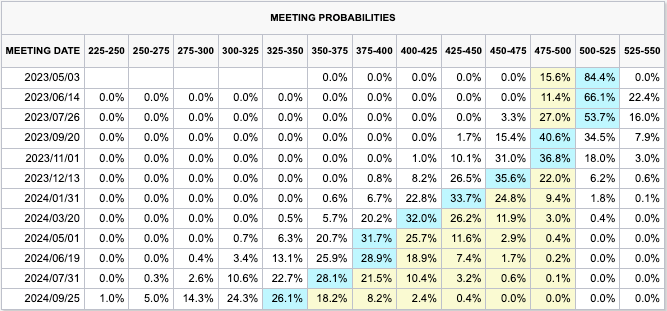

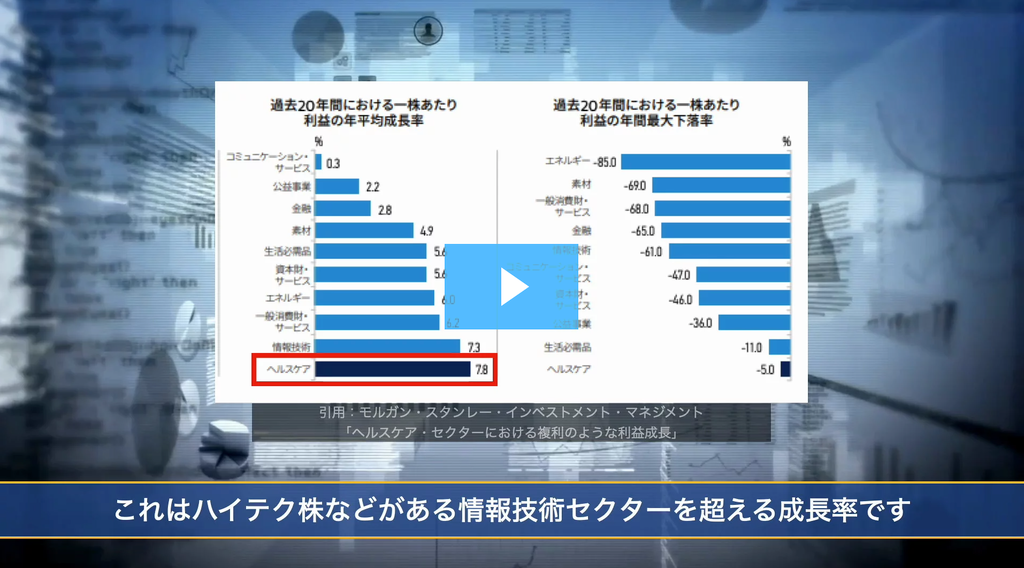

そんな中役立つのが、No.1高配当ヘルスケア銘柄を紹介する動画でもお見せしたこのデータ。

過去20年間の一株利益の平均増減と最大増減を示したもの。ヘルスケアセクターは過去20年間の平均で、ハイテク(情報技術)以上の利益成長を見せ、過去20年で最も悪かった年でも利益は5%しか減りませんでした。

株価ではなく利益やキャッシュフローを見て投資するなら、個人的に注目すべきはヘルスケアや生活必需品だと考えています。

年初からのハイテク株へのセクターローテーションの影響で、利益をしっかり出し、配当で還元し、歴史と実績あるヘルスケア、生活必需品銘柄の株価が下落したので、そういうものはしっかり掴んでいきたいですね ^^)

「最高ランク米国株25銘柄」の最新号では、創業130年以上の歴史を持つ伝統的ヘルスケア銘柄が第4位にランクインしたので、こちらも要チェックです。

あと、以前のメルマガでも取り上げたユナイテッド・ヘルスの決算ですが、今回もしっかり事前予想を上回りました。事前予想を上回るのは、今回で57回連続です ^^)

事前予想をしっかり超え、前年比で見ても売り上げは+14.7%、利益は+11.6%と、しっかり二桁成長を継続。

また、前回のメルマガで注目していた金融セクターの決算も素晴らしい内容でした。JPモルガン、ウェルズファーゴ、シティグループそれぞれ好決算で株価上昇。

シリコンバレー銀行破綻前と比べても、かなり回復しています。

とはいえこちらも手放しでは喜べません。

JPモルガンのCEOは決算で「嵐(金融危機)の予兆は消えていない。貸し手が慎重になる中で貸し出しは絞られ、それが消費に与える影響は見通せない」と、景気の先行きに警戒感を示しました。

シティグループのCPOも「米国は今年中に緩やかな景気後退に入る可能性が高くなった」と発言しています。

この傾向は株価にしっかり表れています。

こちらは大型ハイテク株が多いNASDAQ100ETFのQQQと、小型グロース株ETFのVBKのチャートです。

年初から大型も小型も関係なくハイテク株の多くが一緒に上昇していましたが、銀行破綻以降、大型株は回復を取り戻した一方、小型株は停滞しています。

JPモルガンのCEOの「貸し手が慎重になる中で貸し出しは絞られ」という発言に最も影響を受けるのは、多くの借入による先行投資で成長していた小型グロース株です。

もしあなたが多額の借入によって事業拡大している小型グロース株に投資しているなら、少し注意した方が良いかも知れません。

僕が注目しているのは、短期資産と、短期債務・事業経費の比較です。

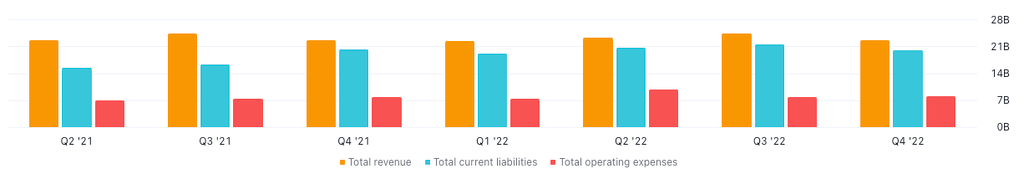

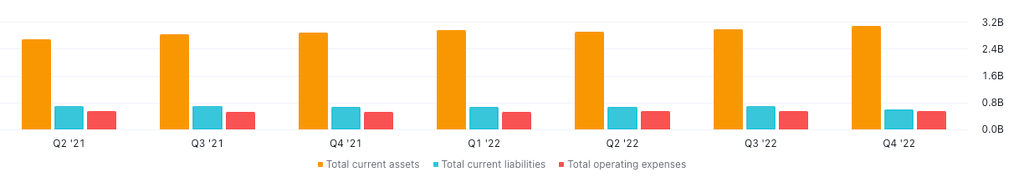

こちらは大手飲料メーカーの短期資産と、短期債務・事業経費の比較

オレンジが短期資産、つまりすぐに現金化して支払いなどに当てられる資産で、青が短期債務、1年以内に返済しないといけない借金です。

そして赤が事業経費で、事業を継続するために必要なコストです。

短期債務や事業経費より短期資産の方が多いことがわかりますよね?

つまりこの飲料メーカーは、その気になれば手持ちの資産で借金を全部返せるし、景気後退が訪れ多少利益や売り上げが下がっても、手元の現金で事業を継続できるということです。

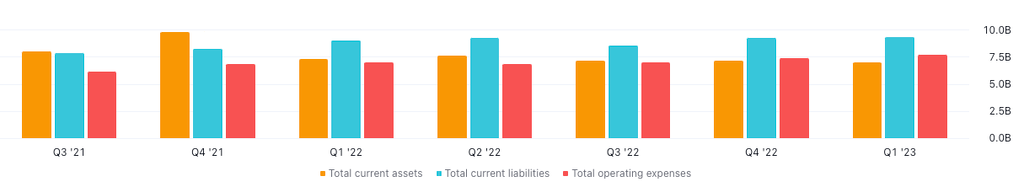

一方こちらは大手飲食チェーン企業の短期資産と、短期債務・事業経費の比較です。

オレンジが短期資産、青が短期債務、赤が事業経費ですが、資産より債務、事業経費の方が大きいことがわかりますよね。つまり手持ちの現金だけで借金を返したり、事業を継続することが難しいということ。

もちろんこれだけで財務的な安全性、景気後退への耐性があるか判断できるわけではありません。しかし、少なくともこの飲食チェーン企業よりは、前述の飲料メーカーの方が、債務の返済負担などが小さいのではないかと考えることができます。

もう一つ例を見てみましょう。

こちらは僕も保有している小型ハイテク株なのですが、昨年株価は大きく下落。今年の回復も他のハイテク株と比べても弱いです。

でも僕はこの銘柄を手放そうとは考えていません。理由はいろいろあって、小型ハイテク株に投資する以上、株価が大きく下落するリスクは十分想定していたことや、やっている事業やビジョンが好き、というのもあります。

ですが一番大きいのは財務状況です。見ての通り、短期債務や事業経費の数倍もの短期資産を保有しています。なので、景気後退が訪れても、銀行が貸し渋りしても、少なくとも倒産することはないだろうな、景気の荒波を自己資本で乗り切ることができるだろうな、と考えているからです。

ぜひ今銘柄を選ぶなら、短期資産、短期債務・事業経費を比較してみてください。

銀行のCEOの発言にあったように、銀行が貸出をしぶり、景気後退が訪れるなら、キャッシュを持っていない企業からどんどん苦しくなっていきます。

もちろん、キャッシュばかり貯めて将来の成長への投資を行っていないのも問題なので、債務が少ければ少ないほど良い、キャッシュが多ければ多いほどいい、という話でもありません。

ですが、超低金利が続いた2010年代と違い、成長だけでなく、キャッシュ、債務比率などの財務健全性にも眼を向ける必要があることは確かだと思います。

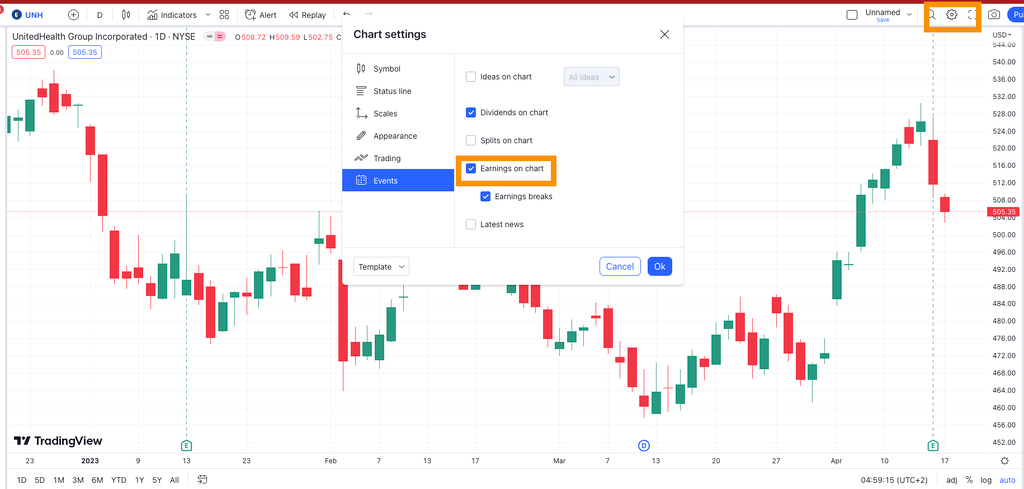

ちなみにこれらの指標は全てTradingViewで確認できます。

まずTradingViewで決算を見たい銘柄を検索し、右上にある歯車マークをクリック。

表示されたメニューの「Event」の「Earnings on chart」にチェックを入れます。

(使用言語によって表示が違います)

するとチャート上に「E」のマークが表示されるので、そこをクリックし「More 〇〇 financials」というリンクがあるので、そこをクリックします。

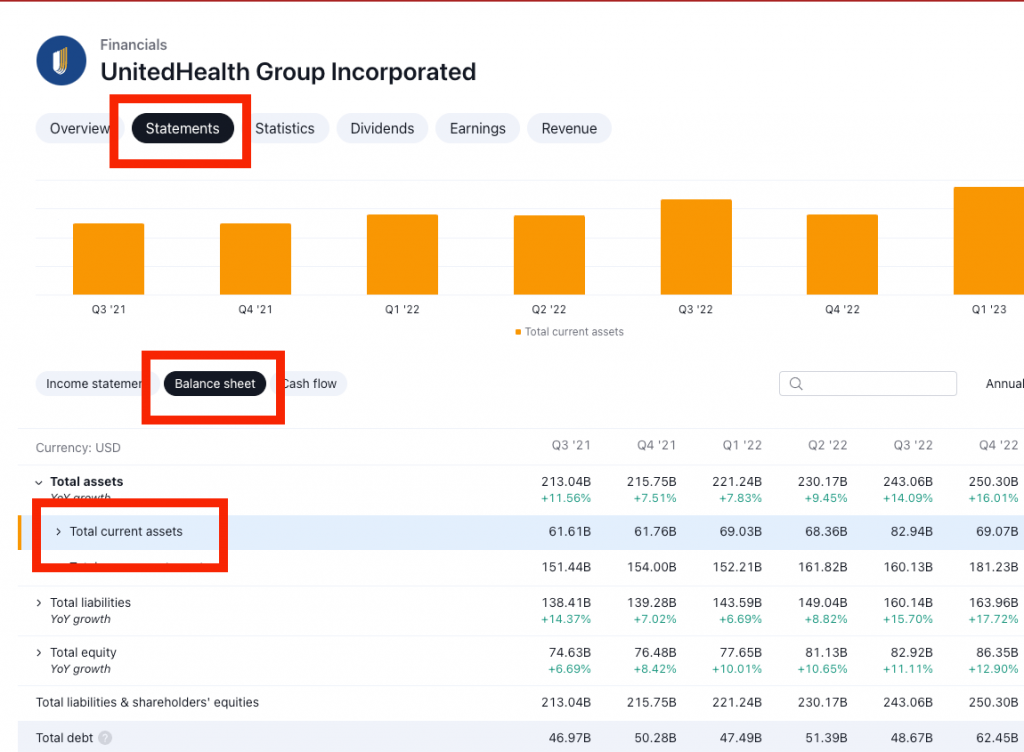

決算情報が表示されるので、短期資産を確認する際は「Statements」の「Balance sheet」にある「Total current assets」を見にいきます。同様に短期資産は「Total current liabilities」、事業経費は「Income statement」の「Total operating expenses」で確認できます。

ぜひまずはすでに保有している銘柄、それから、次に投資しようと考えている銘柄について、これらの指標を確認してみてください。

繰り返しですが、これだけで財務的な安全性、景気後退への耐性があるか判断できるわけではありません。

ですが、いくつかの銘柄で迷っているときに、債務に対して資産をいっぱい持っている企業に投資しよう、など判断基準の一つとしては使えると思います ^^)

350日移動平均を超え、強い企業であれば安心して買っていけるなと思って僕が昨日仕込んだ株は、この動画で紹介しているNo.1高配当ヘルスケア銘柄です。

月刊Weiss Ratingsの2023年1月号で「Best 1 Stock」に選ばれた銘柄なので、ぜひチェックしてみてください

↓

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。