「収入が半分になります」減配決定の人気銘柄

- 5194 Views

- 2022年4月6日

- トピックス

こんにちは。

Weiss Ratings Japanの安居です。

「減配決定の人気銘柄」

という件名どの銘柄かわかった方も

いるかもしれませんがその前に、、、

株式市場は好調ですね ^^)

円安の影響もあって、

保有資産の評価額は過去最高!

という方も多いかもしれません。

実際、S&P500は年初来でマイナスですが、

S&P500に連動する人気投資信託(円建て)の

eMAXIS Slim 米国株式の基準価格は最高値を突破。

こういう時こそ、

米国株に投資するメリットを実感します。

円安になるということは、輸入物価が上がるということ。

例えば、今年の秋に発表予定の

新型iPhoneは799ドルになると言われていますが、

1ドル100円だったら7万9900円で買えますが、

1ドル120円だと9万5880円になります。

もし自分の資産が円100%だったら

こうした変化に無防備ですが、

米国株を持っていると円安で資産が増えるので

円安のダメージを緩和できます ^^)

そして生活レベルで日本は輸入大国。

食品も多くが輸入ですし、ガソリンなどの燃料も輸入

iPhoneなどの電子機器も輸入品が多いですよね。

円高になれば米国株の評価額は減りますが、

これらの品々が安く買えるようになるので

そこまでダメージはないと思います。

株はリスクが高いと言われますが、

米国株への投資は「円」に対する

リスクを下げてくれるんです ^^)

もちろん、今から投資する場合、

円安の影響で買いにくさがありますが

長期的にドル円がどこに行くのかなんて

誰にもわかりません。

自分の資産が円建てのものばかり…

という方は、リスクを下げるためにも

積極的に米国株に投資していきましょう!

ということで今日の本題。

こんな質問をいただきました。

=====

「有名米国株の格付けレポート」で

AT&TがCランクですが、なぜですか?

=====

この質問に答えていこうと思うので

AT&Tに投資している、検討している方は

ぜひご覧ください ^^)

現在、AT&Tの格付けは「C-」です。

つまり、

すでに投資しているなら持ち続けてもいいけれど

今投資すべきではない

という評価ですね。

「-」がついているということは

Dランク(売り推奨)に近い評価なので、

持っている人は手放すことを

検討してもいいかもしれません。

でも、SBI証券の米国株保有人数ランキングで

AT&Tは6位。

僕は頻繁にこのランキングを見ているのですが、

AT&Tがランク外になったところを見たことがありません。

多くの日本人が長期で保有し続けているようです。

そんな人気銘柄がなぜ、

今投資すべきではないという評価なのでしょう?

実は半年ほど前に同じテーマで

メルマガをお届けしたことがあります。

↓

【減配決定】ハイリスクな高配当銘柄

伝えたいことはこの記事と同じですが、

ちょっと違う側面から

AT&Tについて調べてみました。

ぜひ当時の記事を見比べながら、

AT&Tに投資している人は「持ち続けるべきか?」

投資しようか考えていた人は「投資すべきか?」

を考えてみてください ^^)

AT&Tの主力は通信事業。

歴史は非常に長く、電話を発明したグラハム・ベルが

1877年に創業した「ベル電話会社」が元になっています。

第一次世界大戦ごろは政府と協定を結び

事業の独占権を認められていたAT&Tですが、

ずっと独占状態を続けられるわけもなく徐々に分割

ちなみに、分割された事業の一つは

現在のベライゾン(VZ)になりましたし、

(こちらも人気銘柄ですね)

日本のKDDIの設立にも関わっています。

分割されたとはいえ、通信業界では

圧倒的王者だったAT&Tですが最大の転機が訪れます。

おそらくこの転機が

Weiss Ratingsが「C-」という厳しい評価を

与えている最大の要因でしょう…

それは、2018年6月12日に行われた

ワーナーメディアの買収です。

ワーナーメディアは「ワーナーブラザーズ」など

映画やドラマの制作を行うメディア企業です。

ハリーポッターやマトリックス

渡辺謙も出演した「GODZILLA ゴジラ」など

日本でも馴染みある映画をたくさん作っています。

しかし、、、

2021年5月にAT&Tはワーナーメディアを

スピンオフ(事業分割)することを発表しました。

ワーナーメディアの買収は

通信王者AT&Tがメディア事業に本格参入と

かなり話題だったのですが、

たった3年ほどで撤退することになりました。

メディア事業はここ数年、

ネットフリックスの躍進やDisney+の登場で

競争が激化したので、その影響もあるのでしょう。

業界が騒然とした超大型買収は

たった3年で大失敗に終わったわけです…

そしてこの失敗が、

AT&Tの株主にとって最大の魅力が

失われる要因になってしまいました。

それは、、、

減配です。

AT&Tの配当利回りは現在9%近く。

連続増配年数も36年と、高配当銘柄として人気です。

株価は5年で半分近くまで下落していますが

それでも配当利回りに魅力を感じて

持ち続ける投資家は少なくないでしょう。

減配リスクは以前から言われていましたが、

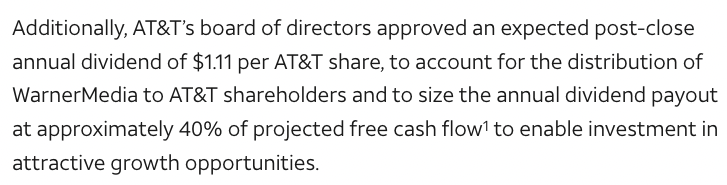

今年2月1日のプレスリリースで、

ついに減配が確定しました。

それがこちらです。

https://about.att.com/story/2022/spin-off-interest-in-warnermedia.html

要約すると、次の1年で支払う年間配当が

1.11ドルになることが書かれています。

昨年の年間配当は2.08ドルだったので

およそ半値になるわけです。

25年以上連続増配を続けた企業を「配当貴族」と言いますが、

「S&P 500配当貴族指数」というものあり

配当貴族に投資するETFや投資信託もあります。

36年連続増配を続けていたAT&Tは

こうしたETFや投資信託にも組み入れられていましたが、

今回の減配でこれらからも省かれると思います。

(大口の買い手がいなくなるので株価は…)

とはいえ、減配されても配当利回り4%を超える

高配当銘柄であることには変わりありません。

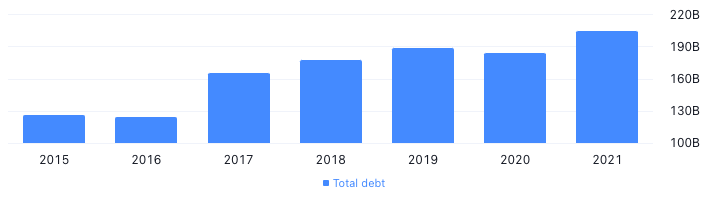

しかしAT&Tの負債総額は年々増えています。

※tradingview:AT&Tの負債額推移

もちろん負債を増やして積極的に投資し、

事業を成長させていく戦略なのかもしれませんが、

高配当を持続する上ではネガティブでしょう…

AT&Tに今投資すべきか?

に対する僕の個人的な意見は…

大幅減配したし、今後も高配当を続けられるか

わからないので配当狙いなら投資しない。

です。

でも、すでにかなり株価は下落していますし、

失敗したメディア事業を切り離し、

通信事業に集中することで

業績が伸びていく可能性もあります。

そういう意味で、長期の株価成長に賭けるなら

少しだけ投資してみるのは面白いかもしれませんね ^^;

ということで今回は質問いただいた

AT&Tについて僕なりの意見をまとめていました。

投資判断に正解はありません。

不確実なものにリスクをとるのが投資ですから ^^)

今回の内容があなたの投資の参考になれば嬉しいです。

P.S

「じゃあ、オススメ高配当銘柄は?」

セーフマネーレポート4月号(最新)で

新しく高配当銘柄が推奨されました ^^)

4%近い配当利回りがありながら、

株価が安定して右肩上がりを続けている銘柄です。

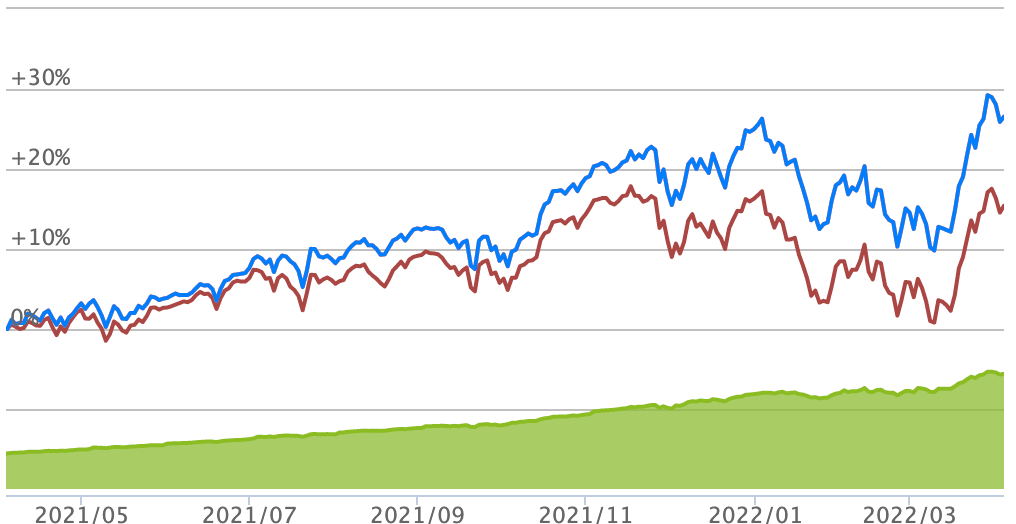

その銘柄の株価をAT&Tと並べるとこんな感じ。

※tradingview

もちろん下の青色がAT&Tです。

株価がぐんぐん伸びていて、しかも高配当。

米アナリストが選んだ今投資すべき

高配当銘柄が知りたい方は

ぜひセーフマネーレポートを試してみてください。

こちらからお試しいただけます ^^)

↓

投資家が避けるべき3つの間違い

P.P.S.

Weiss Ratingsは1万銘柄以上ある

全ての米国株を日々評価しています。

格付け情報のほか、アメリカ人アナリストの記事も

たくさんあるので、ぜひご覧ください

https://weissratings.jp/

P.P.P.S

今日のメルマガはいかがでしたか?

ご感想ご意見をお待ちしております

↓↓

https://jp.surveymonkey.com/r/LPCBWNK

この銘柄について紹介してほしい!

というコメントもお待ちしております。

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。