市場のボラティリティの中、どこに注目すればよいのか

- 1554 Views

- 2022年5月11日

- トピックス

先週、S&P500は2020年6月以降で最も悪い日が2回あった。しかし、2020年5月以来最高の日を迎えたのも事実だ。

まさにむち打ち状態だ。

投資家は今、一体どうしたらいいのか悩んでいるだろう。

私には、あなたの手間を省き、潜在的にあなたに素晴らしいお金の山をもたらすアイデアがある。

これは以前にもお話したことだが、1月に、グロース株からバリュー株への大転換が起きている述べた。

そして、このグロースからバリューへの大転換については、小型株は新しいトレンドでもお話した。

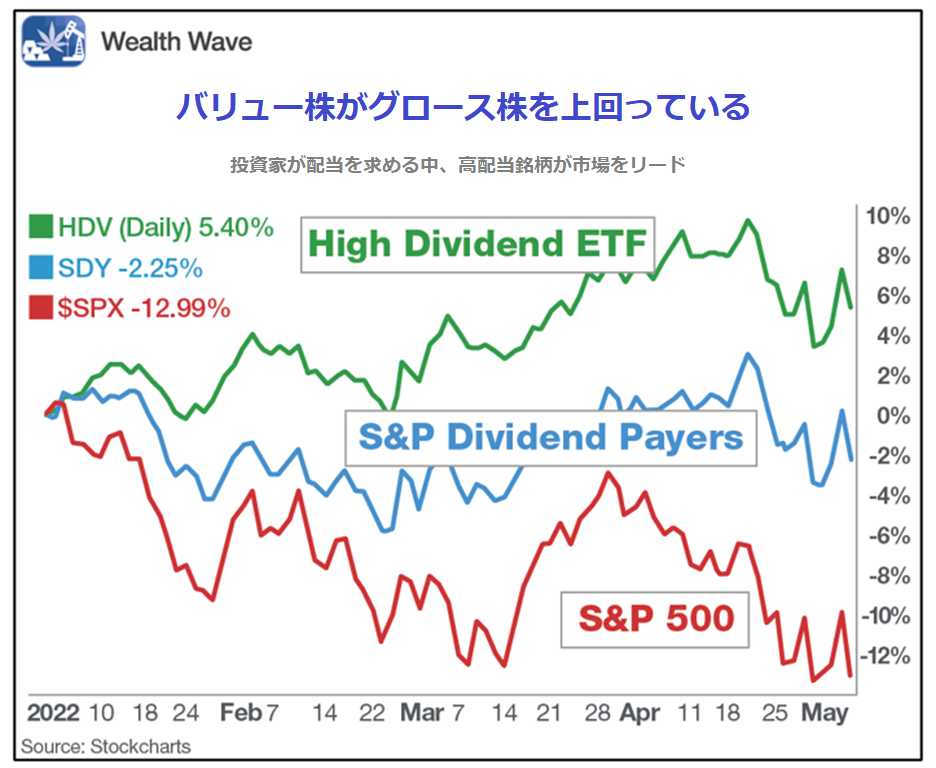

そこで、iシェアーズ・コア米国高配当株ETF(HDV)とS&P500を年初から比較したチャートを見てみよう。

HDVは、高配当の75銘柄を保有するファンドで、 今年に入ってからは、5.4%の上昇となった。しかし、同時期にS&P500が13%下落したことと比較すると、その差は歴然としている。

SPDR S&P 米国高配当株式ETFが追跡する S&Pの配当支払銘柄に投資するだけでも、その投資は高配当銘柄を下回っていることになる。

では、広範な市場が下がったとき、HDVも下落するのだろうか?もちろんそうだが、アウトパフォームとは、下げ幅が少ないということだ。 そして、その高配当は、市場の後退に対してクッションとなる。

そもそも「高」配当とは何だろうか?S&P 500種構成銘柄の平均配当利回りは約2%なので、それ以上が、「高」配当にあたる。

HDVの組入れ上位銘柄を見てみよう。

- 石油王エクソン・モービル(XOM)の利回りは3.9%。

- 医薬品メーカーのアッヴィ(ABBV)の利回りは3.7%。

- ヘルスケア製品メーカーのジョンソン・エンド・ジョンソン(JNJ)の利回りは2.4%。

- そして、石油会社のシェブロン(CVX)の利回りは3.4%。

HDVの代表的な銘柄がエネルギー株であることは、さほど大きな驚きではないだろう。

ブルームバーグの最新データによると、S&P500の今年の上位10銘柄のうち9銘柄が石油会社だ。原油が1バレル100ドルを超えているため、その理由はよくわかる。

そして、エネルギー銘柄には、多くの価値を見出すことができる。実質的な収益があり、キャッシュフローが増加し、高額の配当がある企業。

市場はむち打ち状態に陥っている。大きく、そして上昇している快適なクッションを持つことはいいことかもしれない。

自分自身で取引を行っている方は、気をつけて頂きたい。むち打ち市場はたちが悪い場合がある。しっかりと調べ、自分が理解できる銘柄を買おう。

あなたの成功を願って。

ブロドリック

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。