2023年の注目セクターNo.1

- 3740 Views

- 2023年1月16日

- トピックス

こんにちは。Weiss Ratings Japanです。

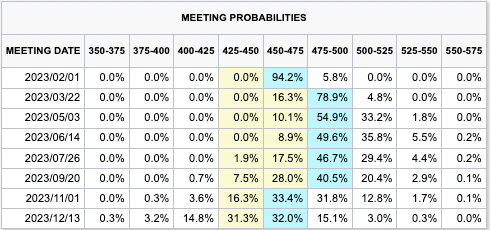

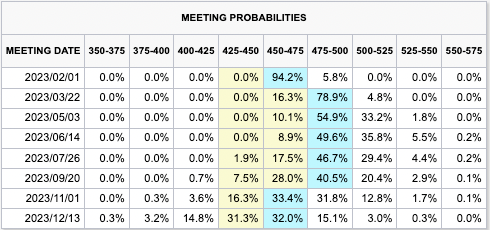

こちらはFOMCで発表される金利の見通し。少し前まで次回FOMCでも50bpの利上げ

その後も25bpの利上げが続き最終的な金利(ターミナルレート)は500-525bpになるという見通しが主流でした。

ですが先日のCPI発表を受け次回FOCMで25bp、その後も25bp。そこで利上げ終了になるという見通しが主流に変わっています。

こうした金利見通しにより米国株は上昇傾向

S&P500は年初来で約5%上昇し、重要な節目である200日移動平均線に重なって推移しています。

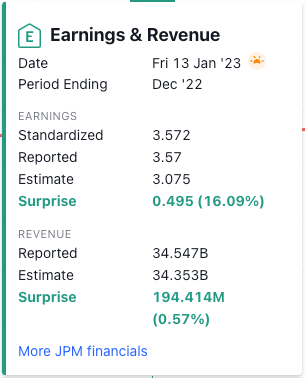

ちょうど決算シーズンも始まり、先日決算発表したJPモルガンは予想を超える好業績で株価が上昇。

他セクターでも好業績が続けば、200日移動平均線を越え相場の雰囲気もさらに良くなるでしょう。

そんな中、今つかむべき投資チャンスは何か?

今回はWeiss Ratingsのアナリスト、ショーン・ブロドリック氏の分析をお届けします。

2008年以来、株式にとって最悪の年を終え、FRBが今年の利上げにどのように取り組んでいくのかが注目されている。

今回は、リスクヘッジと潜在的なアウトパフォームを同時に提供し、さらに配当金を受け取ることもできるファンドをご紹介したい。

中央銀行は4回連続で75ベーシスポイントの利上げを行った後、12月にはついに50ベーシスポイントの利上げに減速した。予想されていたことではあるが、FRB当局者が金利のピークは5.1%だと述べたことで、市場は怯んでしまった。

低金利に依存するハイテク株やその他のリスク資産にとっては悪いニュースだが、私はこの1年間、バリュー株について繰り返し述べてきた。

FRBの最優先課題がインフレの抑制であることは周知の事実だ。そのためなら、金利の引き上げによって失業率が急上昇しても構わないと考えている。堅調な雇用統計は、FRBによる方向転換に水を差すため、ポジティブな結果の後は、相場が下げに向かう。

先日労働統計局が発表した米国のインフレ率はFRBの方向性についての手がかりとなり、あなたがこの記事を読む頃には明らかになっているかもしれない。

いずれにせよ、投資家はより大きなボラティリティを乗り越えていかなければならない。

ウォールストリートは今年の景気後退を引き続き織り込んでいるが、その深刻さは未知数だ。最悪の事態を回避できれば市場は上昇に向かうだろうが、金利が高すぎる状態が長く続けば、投資家の楽観的な考えは罰せられる可能性がある。

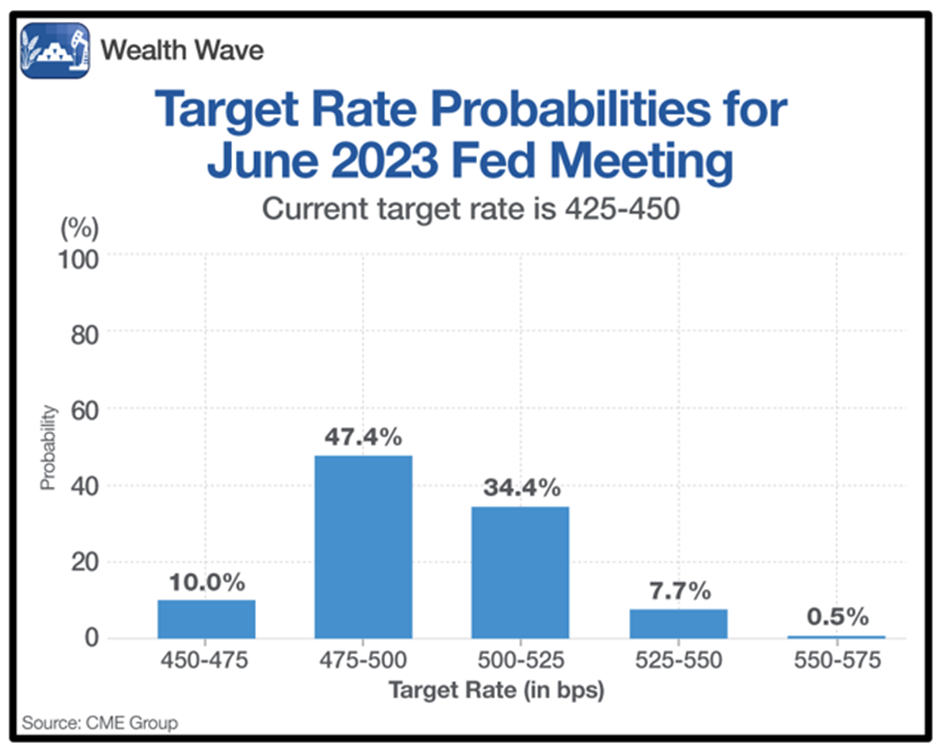

下記のチャートは、ピークを迎えると予想されている6月の予想金利の可能性を示したものだ。

フェデラル・ファンド(FF)金利先物は現在、ピーク金利が5%以上になる確率を約43%としており、トレーダーは必ずしもパウエルFRB議長のタカ派的な警告を間に受けていないことを意味している。

金利が高止まりしても、資本流入が見込まれるセクターは公共事業だ。公共事業関連株は、倍率がそれほど高くなく、キャッシュフローがすぐに発生し、契約が長期に渡って固定されていることが多いことから、一般に安全性が高いと考えられている。

今年利益を得るための処方箋では、2022年の市場のパフォーマンスをセクター別にまとめたチャートをご紹介した。

公益セクターは、昨年上昇した2つのセクターのうちの1つだ。変動が激しい環境下で、より安全なポートフォリオ配分を目指す投資家のために、公共事業関連株への需要は増加すると思われる。

マクロ経済の不確実性は当面継続するため、このセクターはアウトパフォームし続けるだろう。

どのように行動するべきか。

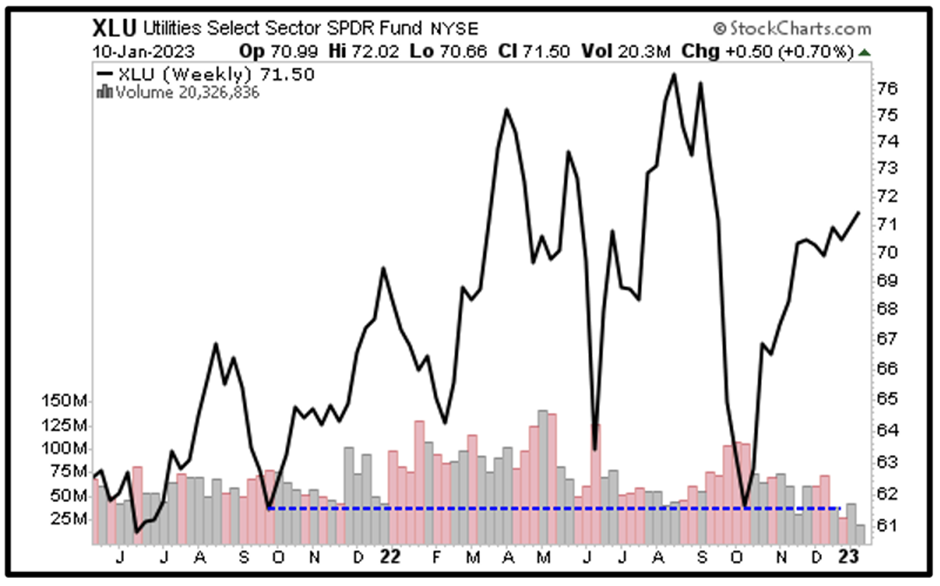

投資家が公共事業セクターにシフトする中、注目すべきETFの1つがユーティリティーズ・セレクト・セクターSPDRファンド(XLU)だ。これらの銘柄は、上昇トレンドにある市場に追随するものであるが、状況が悪化した場合には、より大きな保護となるだろう。

XLUは、S&P500の公益セクターを厳密にカバーする、最大かつ最も流動性の高い公共事業ETFだ。このファンドには、電気、水道、ガス、再生可能エネルギーなどの事業者が含まれている。

XLUは30社を保有しているが、ファンドの組み入れ上位3社はネクステラ・エナジー(NEE)、デューク・エナジー(DUK)、 サザン(SO)となっており、ファンドの運用資産165億ドルのうち、約32%を占めている。

直近の配当利回りは2.8%で、経費率0.1%の28倍だ。一日の平均出来高は約1250万株。

下記のXLUの週足チャートは、不安定な環境下で高値更新を続けていることを示している。

8月の高値から急落したが、サポートに跳ね返され見事なラリーの動き見せた。今年、より多くの投資家がこのセクターに参入する中、XLUは再び目先の抵抗線を試すだろうと予想している。

何かを購入する前には必ず自分自身で調査し、デューディリジェンスを行う必要があるが、市場がパニックに陥る中、公益セクターは今年も好調に推移する可能性がある。

今回はここまでだ。またすぐにご紹介していきたい。

あなたの成功を願って。

ブロドリック

ブロドリック氏が分析するように現在の金融市場は、パウエル議長やFRBメンバーの警告を一部無視しています。今年に入ってから、最終的な金利(ターミナルレート)を5.4%(540bp)とするFRBメンバーもいました。

しかし現在、市場が織り込んでいるのは500bpの利上げまで。

こうした認識のズレが株式市場にどんな影響をもたらすのか。

どのような形であれ、何かしらの混乱が起こることは間違い無いでしょう。しかし、たとえ市場の混乱があったとしても、昨年の波乱相場を乗り越えた公共事業セクターは、今年も多くの投資家を豊かにしてくれると考えられます。

公共事業のなかでも特に優良・長期で持ち続けるべきと考えられる個別銘柄に投資するなら、ゴミ山を利益に変える「Trash Rich Elite」がおすすめです。

「Trash Rich Elite」について、推奨したジョン・マークマン氏は

・投資家としてこのビジネスには愛着しかない

・電力会社などの公共事業と似たビジネスを展開している

・競合他社とは比べ物にならない規模の優位性を持つ

・景気が良くても悪くても、安定して成長できている

と評価しています。

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。