貴金属の魅力が増している「真の」理由

- 1762 Views

- 2020年9月9日

- トピックス

私はいくつかの理由から、2018年後半より貴金属について強気な意見を述べてきた。

金や銀は市場のボラティリティの高い時に「カオス保険」となり得る。ここ数年、中央銀行も金や銀を沢山購入してきた。そして、他の多くの投資が過大評価される中、金属は安すぎた。

しかし、この暴走したトレンドに乗る、あるいは乗り続けるべき、もう一つ非常に重要な「真の」理由がある。それは金利に関係した力だ。

我々はお金を借りる際、その恩恵を受けるために支払うべき金利の利率を提示される。債券や有配当株に投資する際、そのリスクに見合う収益を提示される。

しかし、それらはいわゆる「名目」の金利や利回りだ。それらにインフレは考慮されていない。

そこに実質利回りが関係している。実質利回りとは、全体的なインフレ率による購買力の損失を考慮した後の利回りのことだ。

例えば、利回り4%の債券を買うとしよう。それが「良い」か「悪い」かはインフレ次第。インフレ率が2%で推移してるなら買うのも悪くない。名目4%の利回りに2%のインフレ率をマイナスして、イコール2%の実質利回りになるので、年2%稼げることになる。

しかし、インフレ率が5%で推移していたら?

その場合、何も得られないことになる!実際のところ年1%(名目利回り4%ーインフレ率5%=実質利回り-1%)損することになる。

もちろん、これらは仮の数字に過ぎない。日々の実質利回り見込みは、債券市場の取引の動き、具体的には物価連動国債(“TIPS”と言う)を見て追跡することができる。

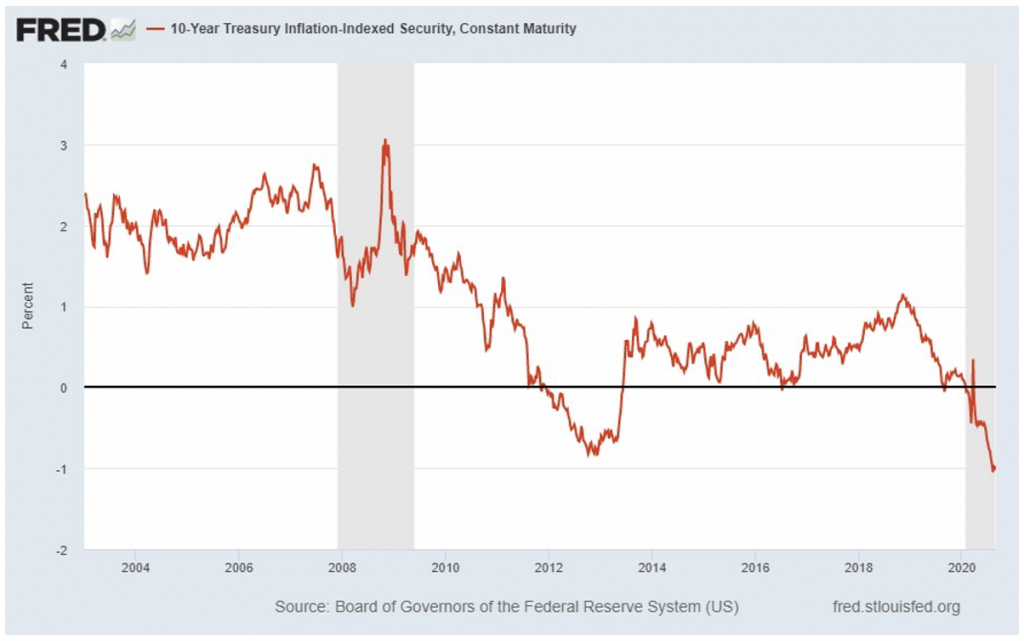

数日前、10年TIPS実質利回りはー1.02%だった。このチャートを見てもわかるように、近代では史上最低水準だった!

これほど低水準になったのは、複数の要因が関係している。米連邦準備制度理事会(FRB)は名目利回りを抑制しており、投資家は債券の安全性を求め、米ドルは下落し、長期的なインフレ懸念が徐々に高まっている。

では、このことが金と銀にどう関係するのだろうか?

実質利回りがマイナスになるということは、米国などで様々なものの利回りが低下することになる。国債利回りはインフレ率を上回るどころか、追いついてさえいない。あなたの資金の価値は実質的に下がっているのだ!

では、投資家がこぞって金や銀、鉱業株、仮想通貨など、価値を保存するその他の資産を買い占めていることは不思議なことだろうか?全く不思議じゃないことがお分かりになるだろう。

そうするべき本当の理由がある。

FRBが政策路線を変更しない限り、貴金属投資家には大きな追い風が吹くことになる。しかし、FRBは「ZIRP(ゼロ金利政策)」の取り組みを未来永劫変更するつもりがないと明言している。

つまり、結論は何だろうか?

金、銀、鉱業株の資産割合を確実に高めよう。

まだセーフマネー・レポートを購読していないなら、ぜひ申し込みを。そして最新の2、3の号を熟読いただきたい。それらの号で今すぐ買うべき金属投資についての詳細について伝えている。

そして、もう一つの安全な資産として、投資家が群がっているのが、仮想通貨だ。まず、仮想通貨は分散化されている。つまり大規模増刷により資産を切り下げる能力を持っている中央政策立案者がいないのだ。それに、6%近くまで利回りを得られる仮想通貨資産もある。

実質利回りにより、投資家たちは取引の新しい領域に入りつつある。それでマーティン・ワイス博士は、それによって「史上最大のマネー改革」が促進する可能性があると考えている。(これについても近々お伝えしていこう。楽しみにしていて欲しい。)

最後にもう一つ。私は今年もニューオリンズのインベストメント・カンファレンスに参加する。開催期間は10月14日から17日までだ。しかし想像がお付きのことと思うが、今年このイベントは仮想プラットフォーム上で開催される。

ブライエン・ランディンのチームは、このイベントでいつも素晴らしい仕事をしている。私の長年の経験からそうお伝えできる。そして、2020年のバーチャル集会は、金属の強気相場を考えると、これ以上ない最高のタイミングだ。

それではまた。

マイク・ラーソン