【10分の9がマイナス】それでも資産を増やせる秘密

- 1987 Views

- 2024年4月3日

- トピックス

この数年間、私は一般投資家でも活用できる幅広いユニークな資産と投資先をお伝えしつつ、真の分散投資とは何か?について話してきた。

今日は、それがなぜ重要なのか?を示す最近の事例をいくつか紹介しよう。

そして、私が現在見ている主要なアセットクラスの全リストと、それぞれのアセットクラスにおける具体的な投資先を1つずつ紹介する。

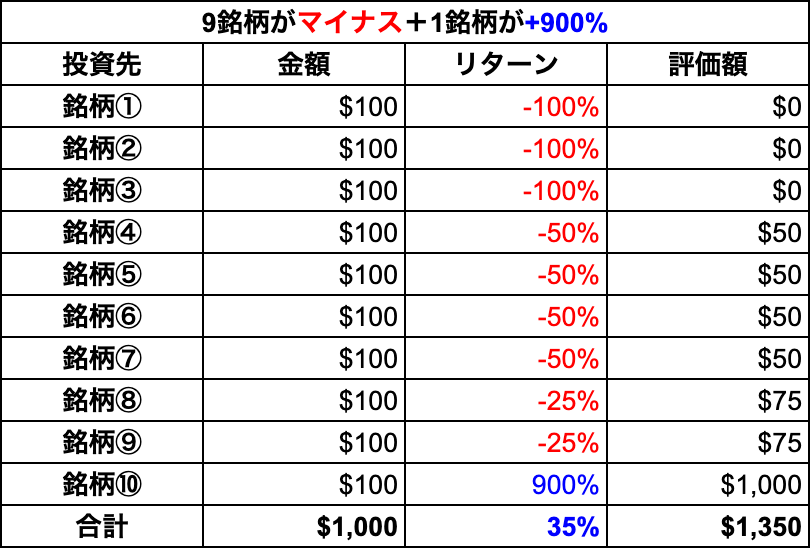

まずは、10銘柄中9銘柄がマイナスとなった時を考えてほしい。全体のポートフォリオはどうなるだろうか?

10個の投資先からなる単純なポートフォリオを考えてみよう。

- 3つの投資先は、その価値を全て失う(-100%)

- 4つの投資先は、その価値の半分を失う(-50%)

- 2つの投資先は、その価値の4分の1を失う(-25%)

こんなポートフォリオにあなたは投資したいだろうか?

普通の投資家なら、ノーと言うだろう。

10個ある銘柄のうち、9つが極端なマイナスを出している。

仮に残り1つの銘柄が10倍の大勝利を収めたとしても、こんなポートフォリオは避けたくなるかもしれない。

しかし、10個の投資先に同額の投資をしたと仮定して、計算してみると、、、

ご覧のように、10倍となる勝者銘柄が1つあるだけで、ポートフォリオ全体のリターンは35%と堅実なリターンとなり、他の9個の低調なパフォーマンスを補っても余りある結果だ。

これはただのシミュレーションだが、現実に起こりうるのだろうか?その可能性は十分にある。

ビットコイン(BTC、格付け「A」)のような「リスクが高い」投資先を月刊Weiss Ratingsで推奨したのは、2023年3月号、つまり今から約13ヶ月前のことだ。

その後のリターンは以下の通りだ。

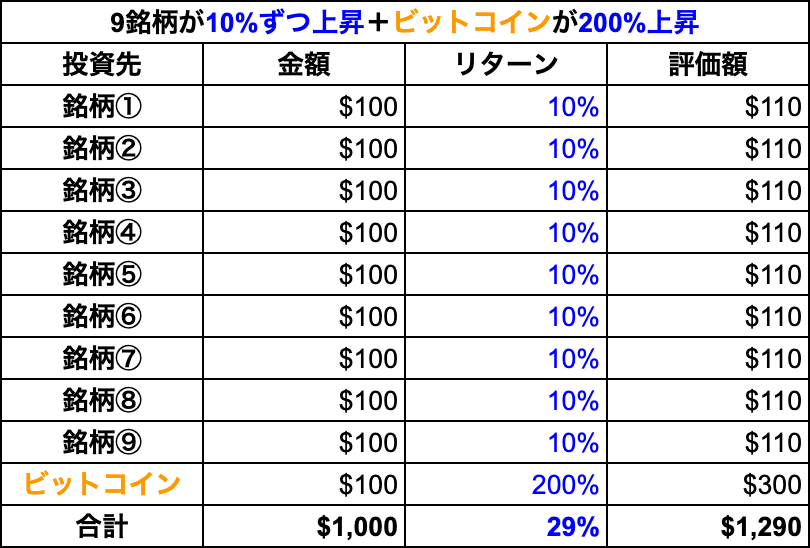

ご覧の通り、この新しい投資先は過去13ヶ月で224%も急騰している。

ここで言いたいのは、私が素晴らしい推奨を行ったということではない。

ビットコインに資金を配分することで、ポートフォリオのパフォーマンスに大きな違いが生まれたということだ。

簡単に説明すると、

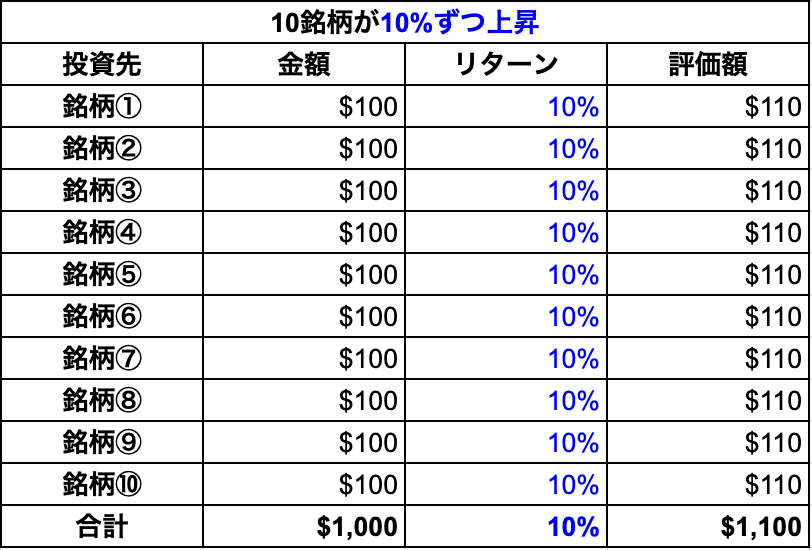

平均10%ずつ上昇する10銘柄をポートフォリオに組み入れた場合、そのリターンは10%となる。

そのうちの1銘柄でもビットコインに置き換えて、それが200%上昇した場合、このポートフォリオのリターンは29%になり、ほぼ3倍になる!

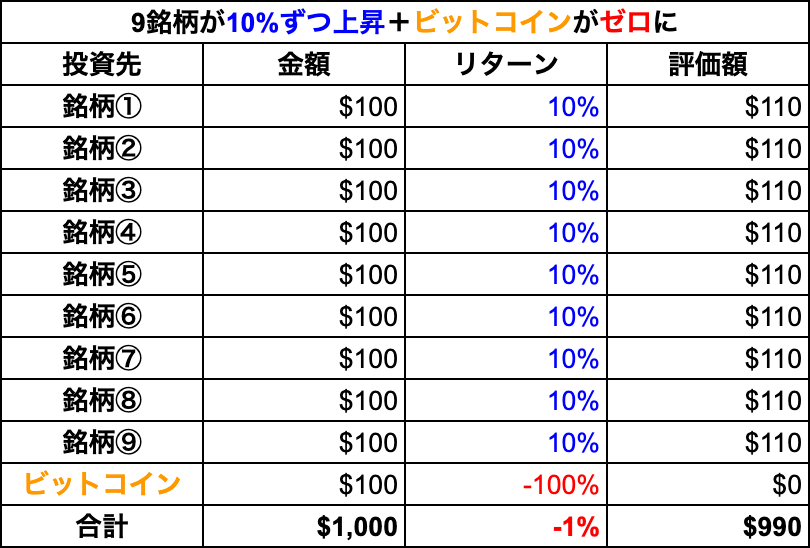

では逆に、ビットコインがゼロになってしまったら?

それでもポートフォリオ全体のリターンは-1%に抑えることができる!

このため、「リスクが高い」、つまり変動しやすい資産を安全性の高いアセットクラスで構成されたポートフォリオに組み入れることができるのだ。

実際、さまざまなアセットクラスに幅広く投資していなければ、ポートフォリオのパフォーマンスを大きく阻害することになりかねない。

さらに悪いことに、その過程でポートフォリオを遥かに大きなリスクにさらす可能性もある。

相関関係の重要性

米国株式市場はこのところ、大きく上昇している。ビットコインは、もっと上がっている。しかし、物事は“すぐに”悪化する可能性があることも覚えておこう。

現実には、株式市場が不況に陥ったら、ほとんどの銘柄が下落する。

そのようなことが起こっている時、株式以外の他の種類のアセットクラスは底堅く推移するか、あるいは上昇することさえある。

これは株式と相関関係がないアセットクラスが存在することを意味している。

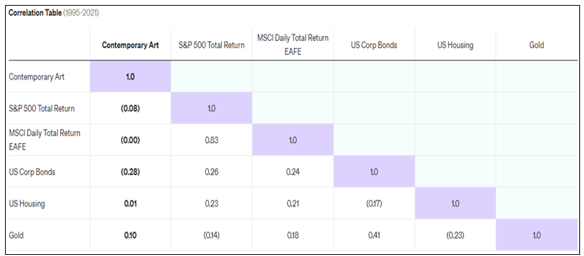

下の表は、1995年から2020年の間に、さまざまなアセットクラスがどのように動いたかを示している。

「1」に近ければ近いほど、その項目同士は正の相関を示す。

図を見てみると、S&P500 Total ReturnとMSCI Daily Total Return EAFE(ヨーロッパやオーストラリアなど21の市場の大型株、中型株に連動する指数)の相関係数は「0.83」と、「1」に近い数字のためS&P500 Total Returnが下落する時、MSCI Daily Total Return EAFEも下落する傾向にあるということがわかる。

一方で、「-1」に近いと、その項目同士は負の相関を示す。

※負の値は()で示されている。

これを見てわかるように、S&P500が下落している時でも、現代アートや金のようなものは上昇する傾向にある。

もちろん、これらは平均値に過ぎない。

しかし、安全性の高いアセットクラスで構成されたポートフォリオが株式や債券だけでなく、他の多くの種類のアセットクラスに投資すべきもう1つの理由も示している。

では、主要なアセットクラスとは何を示すのだろうか?

明確な線引きをするのは難しくなっている。

例えば、株式市場のインデックスには、不動産、エネルギー、貴金属に連動する投資先が含まれているかもしれない。

あるいは、ビットコイン、イーサリアム、その他のトークンを個別のカテゴリーとして分けるのではなく、暗号資産を1つのアセットクラスとして考える人もいるかもしれない。

ただ、難しく考える必要はない。

それぞれのアセットクラスを対象としたETFで、主要な投資対象をざっと見てみよう。

- 米国株式-

バンガード・トータル・ストック・マーケットETF(VTI) - 米国債券-

バンガード・トータル・ボンド・マーケットETF(BND) - 全世界株式-

バンガード・FTSE・オール・ワールド・ex-US ETF(VEU) - 全世界債券-

バンガード・トータル・インターナショナル・ボンドETF(BNDX) - 不動産-

バンガード・不動産ETF(VNQ) - 金-

SPDRゴールド・シェアETF(GLD) - 銀-

iシェアーズ・シルバートラスト(SLV) - コモディティ-

インベスコ・オプティマム・イールド分散コモディティ・ストラテジー・ノーK-1 ETF(PDBC) - ビットコイン-

グレイスケール・ビットコイン・トラスト(GBTC) - プライベートエクイティ-

インベスコ・グローバル・リスティング・プライベート・エクイティETF(PSP)

単純にこれらのETFに資金を配分すれば、非常に分散されたポートフォリオを作ることができる。

欠けている主要なアセットクラスは、収集品やアートだ。

残念ながら、これらのカテゴリーにはまだ良いETFの選択肢はない。

このように株式に限らず広範囲のアセットクラスに投資することで、分散による安全性を高めることができる。もちろんさらにハイリターンを目指すことも可能だ。

例えば、インバース型ETFは、株式、債券、不動産、その他の主要な市場が下落したときに利益を得る素晴らしい方法だ。

2008年秋の金融危機の時、当時私が担当していた配当メインのニュースレターでプロシェアーズ・ウルトラショート・ダウ30 ETF(DXD)の2種類のポジションを推奨した。

その結果、2008年年末までのわずか数ヶ月の間に、43.7%と65.4%の利益を手に入れた。

もっと利益を追求して暗号資産のような流動性の高いアセットクラスに投資することもできた。

しかし、最も重要な教訓は、さまざまな種類の投資先を加えることで、ポートフォリオのパフォーマンスを大幅に向上させ、困難な時期を乗り越える可能性を高めることができるということだ。

たとえ、それ自体がリスクの高い投資先であっても、だ。

幸運を祈って。

ナイルズ・マティブ

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。