経済指標よりも今注目すべき指標とは

- 1543 Views

- 2024年5月16日

- トピックス

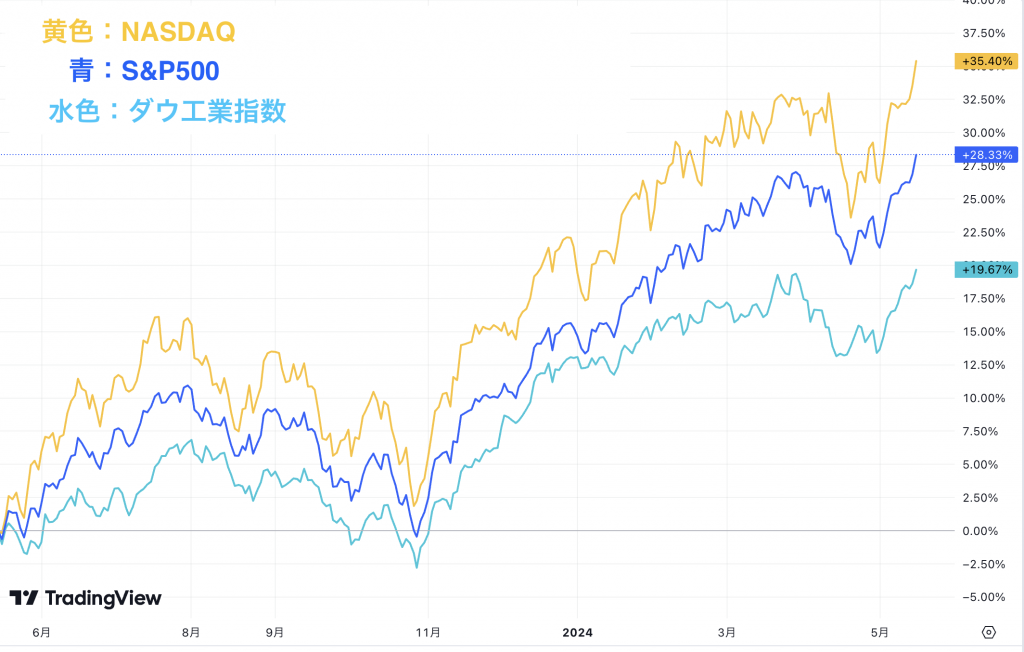

4月に入り、一時調整を見せていた米国市場。

しかし、

主要な銘柄の決算シーズンを終え、5月に入ってからは

年初からの勢いを見せ始めています。

実際、

5月16日には

・NYダウ工業指数

・S&P500

・NASDAQ

といった主要3指数は過去最高値を再び更新。

市場はFRBからの早期の利下げを期待し、

このままの勢いを保ち、株価の上昇を望んでいるようです。

ですが、

Weiss Ratingsのアナリストであり、

データサイエンティストでもある

ギャビン・マゴール氏は少し違った見方を教えてくれています。

市場が金利や、FRBの発言、失業率などの主要経済指標に注目する中、

彼はより今の経済の実情を見ることのできる指標を紹介してくれました。

そして、

このような市場の先行きが見えない中で、

彼が信頼している一つのデータがあります。

この情報を見るだけで

投資家は他の情報がなくとも安心して投資できるようです。

あなたもこのデータの存在を知ることで

他の日本人投資家とは違った市場の見方をすることができるようになるでしょう

その詳細な内容は

ギャビン・マゴール氏の記事をご覧ください。

1970年代の市場への逆戻りを避けるには

市場は経済指標、決算、FRBの発表をめぐり、激しく行ったり来たりしている。

私はこういったものはノイズであると考えている。

このような指標やそれに対する無条件反射のような反応は、

投資家としては好ましい行動とは言えない。

伝統的なWeiss Ratingsの格付けシステムにより、

私たちは積極的で客観的、そして常に先を見据えることができる。

数字は嘘をつかない。2+2=4であり、それ以上の議論の余地はない。

しかし残念なことに、数字には物語があり、常に解釈の余地がある。

そこで、投資家が満足するか不満を抱くかどうかの鍵を握っていると思われるジェローム・パウエルFRB議長の話をしよう。

彼は5月初めに講演を行ったが、その内容にウォール街全体が耳を傾けたのだった。

投資家は聞きたいことだけを聞く

これまでと同じように、投資家たちは耳を傾け、そして聞きたいことを聞いた。

利下げは当分ないと投資家に思わせるため、パウエル議長は慎重に発言する必要があった。

実際、

市場の予想に反して、今回、彼はさらなる利上げの可能性を示唆した。

パウエルは「可能性はない」とか「現時点では検討されていない」といった表現を使ってヘッジしたのだ。

私にとっては、この表現は利上げの可能性が再び浮上したことを意味する。

パウエル議長が追加の利上げはないのか?という投資家の質問に「ノー」と答えれば、

余計な推測をする必要はない。

しかし上記のように、「可能性はない」とか「現時点では検討されていない」と表現することで

利上げの可能性も匂わせているのだ。

パウエル議長は下げ止まったインフレ率と、

好調な経済、そして歴史的に見ても高い金利の間で、投資家と巧みにコミュニケーションを取っている。

そのため投資家の間では「利下げが遠のいても、その分経済が強いから大丈夫だ」という認識が広がっている。

実際、第一四半期決算を見る限り、今のところは株式市場に失望する必要はない。

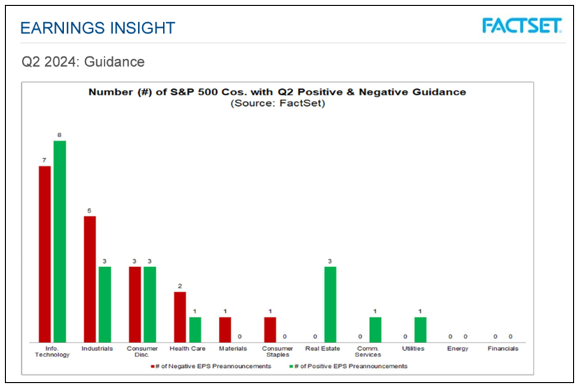

これまでのところ、S&P500構成企業の50%が発表を行っている。そのうち81%が予想を上回り(標準は74%)、通常の6.5%を上回る7.8%を記録した。

これらを総合すると、第1四半期の収益は横ばい予想から前年同期比4%増になると予想される。

セクター別では、通信サービス、公益事業、情報技術、消費者裁量セクターを筆頭に、11セクター中8セクターが前年比増益となった。

一方、前年同期比で減益となったのは、ヘルスケア、エネルギー、素材の3セクターであった。

このように決算は非常に好調だ。

決算だけを見ていれば失望する理由は全くないだろう。

しかし、投資家が見逃している重要なデータが他にある。

だから、私はその日の経済指標や決算報告によって市場が上がったり下がったりするのを見ており、

今は静観している。

Weiss Ratingsの株式格付けシステムは、現在保有している銘柄の最新情報を入手するのに最適な場所だ。

私は好調な経済指標や決算の影に隠れた、大きなリスクを発見した。

これからお話しすることは、あなたを不安にさせるかもしれない。

しかし、起こりうるリスクに備えることは、投資家として必要なスキルだ。

今の市場が予想しているメインシナリオとは異なり、可能性が高いシナリオではないが、無視するべきではない。

私の他にもこのリスクに注目しているアナリストは存在する。

パウエル議長の発言に一喜一憂し、少々浮き足だった主流の見方に対し、別の角度の意見を取り入れるためのものだ。

というのも、4年前の新型コロナウイルス感染症パンデミック以来、我々が学んだことがひとつあるとすれば、それは予期せぬ事態を想定することだ。

この先、スタグフレーション(景気の後退と物価の上昇が同時進行する経済状況)が起こる可能性は否定できない。

この先というのは、今日や明日という意味ではない。つまり、現在のような経済動向が続くのであれば、それに備えるべきだということだ。

私の心を1970年代のスタグフレーションの時代へと彷徨わせている2つの経済指標についても紹介する。

1970年代の株式市場は最近の市場と同じようにインフレに苦しんでいた。

それを思い起こさせるような、危険なシグナルが2つある。

そして、失業率ではない、ある労働市場に関する指標を見つけたのだが、私たちがすでに知っている経済ニュースと合わせると、疑念を抱かざるを得ない。

私たちが経済について知っていること

物価は1月と2月にすでに間違った方向に動いていた。しかし、3月の消費者物価指数(CPI)が年率換算で3.5%上昇し、予想を上回る結果となった。

しかし、前年比GDP成長率は2022年第2四半期以来2番目に低い1.6%であった。

この数字は多くの人々を油断させ、コンセンサスの2.4%と2023年第4四半期の3.4%の伸びを大きく下回った。

インフレ率が高いにも関わらず、GDPは予想よりも低い結果となっている。

つまり、辞書的な意味合いで言えば、スタグフレーション状態(高インフレと緩慢な経済成長)だと言える。

だがスタグフレーションと認められるには、もう一つ重要な要素がある。それが失業率だ

現在の失業率3.8%は健全な労働市場を示唆している。

だが、ここに落とし穴がある。

失業率は、職を失い求職活動をしている人の数を労働人口の総数で割ったものである。とはいえ、さまざまな理由で労働力として分類されていない人が大勢いることも考えてほしい。

仕事は欲しいが、自分には仕事が得られないと思い、過去4週間仕事を探していない人もいる。彼らは就業意欲喪失者と呼ばれる。労働力として働いていないその他の理由としては、引退した人々、学生、家族のために仕事に就けない人々などが挙げられる。

この失業率とは

別の指標で労働市場を分析すれば、むしろ労働市場が冷え込んでいることが示唆されているのだ。

それが、労働力率(LFPR)だ。

労働力率とは、15歳以上の人口のうち、働いている人か失業中ではあるが仕事を探している人の割合である。

つまり、労働力率は、潜在的な労働力の割合を表す。

現在、その割合は63%で、1970年代以降で最低となっている。

リーマンショックの直後でも、ここまで低下したことはなかった。

4月の非農業部門の雇用者数は17.5万人と発表されている。

だが、求人数はそれをはるかに上回っており、働き手が足りていないことがわかる。

つまり、働き手に対して仕事が非常に多い、堅調な労働市場であると言える。

しかし、推定230万人の労働者が雇用されていない。

2020年のパンデミック以降、求職していない潜在的労働者の数は増えるばかりで、雇用格差が生じている。

米国労働省の調査によれば、その理由は以下の通りである。

- パンデミック中にフルタイムの職を失った米国民の3分の2(66%)が、再就職活動にはやや積極的か、まったく積極的でないと答えている。

- 約半数(49%)がリモートワークの機会がない仕事には就きたくないと回答している。

- 4分の1以上(26%)が、職場復帰が不可欠になることは二度とないと答えている。

- 5人に1人近くが生計を変えており、17%が退職、19%が主婦に転身、14%がパートタイムで働いている。

- ほぼ4分の1(24%)が、パンデミック時の政府支援策が、積極的に仕事を探さない動機になったと答えている。

- 25歳から34歳の若い回答者は、今は仕事探しよりも自己成長を優先している。36%が、再就職前に新たなスキル、教育、訓練を受けることに重点を置いていると答えている。

そして、これらの就職活動をしていない潜在的労働者たちは、以前ほど買い物をせず、税金を納めず、従来の方法で経済成長に貢献していない。

別の見方をしよう。失業率が3.8%だとすると、100人のうち4人しか働いていないが、まだ職を探しているということになる。なかなかいい。しかし、その100人のうち37%、つまり37人が働けるにもかかわらず、さまざまな理由で働かないことを選択していることを考えれば、将来にとって良い兆候とは言えない。

安定した健全な労働力は経済成長にとって極めて重要である。 そして、このまま数字が下がり続ければ、スタグフレーションの可能性がはっきりと出てくる。

つまり、

AIがどれほど進歩し経済を支えようとも、37%もの人が積極的に働かず、消費もしない状態であれば、経済全体が上を向くのは難しい。

このように雇用、経済はいいように見えるが、潜在的なリスクは高まってきていると言える。

そんな経済状況の中、どう投資すべきか?

Weiss Ratingsを見よう。

Weiss Ratingsは企業の格付けを行っている際、6000種類以上のデータを取得している。

そのデータの中には雇用や経済全体に関するものもあり、格付けシステムは経済の不調をより早く発見し、格付けに反映させるだろう。

これまでも、多くの投資家に客観的かつ正確な情報を届けてきたのはWeiss Ratingsだった。

健闘を祈って。

ギャビン・マゴール

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。

いかがでしたか。

市場の大半が

FRBのパウエル議長が利下げをいつ行うのか?

という発言1点に注目し、実際の経済を見ていない中、

ギャビン・マゴール氏は

労働力率という指標を教えてくれました。

この指標は失業率では測れない、米国人全体の雇用状態を表したものです。

それによると、現在の雇用は1970年以来で最悪の水準にあります。

株価が最高値に向かって上昇する中、こうした情報を知って冷静に投資するか、浮き足立って投資するかで、その後の投資リターンに大きな差が出るでしょう。

そして、格付けシステムを統括するギャビン氏は、誰よりもWeiss Ratingsの格付けシステムとこのシステムを改善する方法について、深い知識を持っているアナリストです。

彼はWeiss Ratingsの格付けシステムの内部構造をよく理解しているため、

格付けシステムの優位性についての一番の理解者とも言えるでしょう。

そんな

ギャビン氏が投資する上でいつも頼りにしているのが、

Weiss Ratingsの格付けの情報なのです。

そして、

こちらの動画ではその格付けシステムが

5453銘柄の中でNo.1に選んだ銘柄を紹介しています。

(2024年4月1日時点)

Weiss Ratingsの格付けシステムが

6000種類ものデータをもとに

NO.1評価を出した銘柄です。

今多くの投資家が注目している

エヌビディア以上の高い評価を受けている銘柄なのです。

Weiss Ratingsの

格付けシステムが今最も投資すべきと評価した銘柄の正体は

こちらの動画からご覧ください。

銘柄名も明かしているので見逃さないでくださいね。

↓↓