市場が急騰しているのに、世界は負債に喘いでいる!その理由とは?

- 1755 Views

- 2020年9月1日

- トピックス

やっと正式にお伝えできるが、複数の世界有数の大国が、第二次世界大戦直後よりも多くの負債を抱えている。対GDPの負債率は、1946年には124%だったが、現在は128%に達している。

尚、これは政府のみの負債のことである。

米国の企業はここ数ヶ月だけで1兆6,000億ドルも借金した。高格付けの企業は現在、コア・キャッシュフローの3.53倍もの負債を抱えている。一方、低格付け企業はEBITDAの5.42倍の負債を抱えている。(EBITDA:売上から償却費を除く原価・販売費を引いたもの)

近代では最も高い負債水準となっている!

でもそれも資産市場には関係ないようだ。国債利回りは大変低い状況が続いているし、社債の利回りも非常に低い。

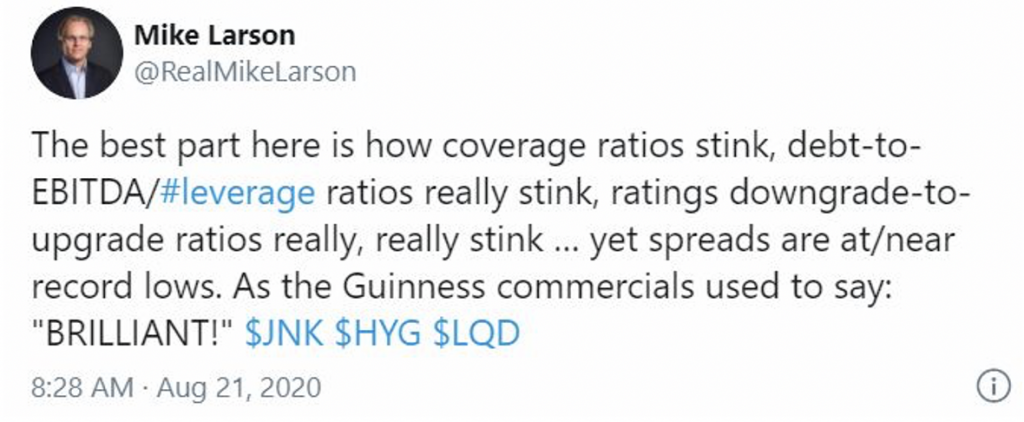

一方で株価は上昇を続けている。あるいは私が数日前にツイートにまとめたような状態にある。

訳:現状で何より嬉しいことは、損失負担能力や負債対EBITDA/レバレッジ比率がとても疑わしく、格下げ対格上げの比率もたいへんお粗末な一方で、スプレッド(国債と社債の利回りの差)は記録的な低水準にあることだ。ギネスビールのCMのフレーズを借りよう、「素晴らしい!」

なぜこんなことが起きているのだろうか?

まず債券市場から説明しよう。米国などの先進国の経済は、以前より成長が鈍化している。それに人口統計上、高齢化が進んでいる。

第二次世界大戦後の環境下で、米国は年率4%前後のペースで成長した。COVID-19が発生する前の20〜30年のGDP成長率はその半分の2%ほどだった。

・成長の鈍化により、実体経済のインフレ圧力が和らいでいる。

・高齢化が進む中、国債などのより安全な資産への需要が高まっている。

この二つの理由から、ロナルド・レーガン大統領の1期目以降、金利サイクルはそれ以前よりも低い利回りで頭打ちしている。

そしてその二つと同じくらい重要な、金利を下げ続けている3つ目の要因がある。

これだけ未払い金があると、金利が高騰した場合、負債者は支払いができなくなる。そうなるとデフォルトが増えすぎて、我々の国の経済は生き延びられなくなる可能性がある

要するに、債務が多ければ多いほど、経済崩壊を防ぐために金利上限を低く抑える必要がある。

これを説明するにあたり、1年毎の金利変動型住宅ローンを組んでいる時に金利が高騰した際の影響を思い描いてみよう。

あなたがまず10万ドルの借金をしたとする。1年後の利率調整で、利率が3.75%から4%に上がったとしよう。その場合、月々の支払いは463ドルから477ドルに上がるだけだ。

しかしその住宅ローンで40万ドル借りている場合、月々の支払いは1,852ドルから1,908ドルに高騰する。14ドルと56ドルで、4倍もの差がある。

市場全体での負債水準の規模を考えると、1980年代や1990年代より返済額はかなり増大している。変動金利ローンだけでなく、クレジットカードやカーローン、社債や企業融資など、あげればキリがない。

これらの負債全ては経済や金利を窒息させる影響を与えている。

裏付けされていない資産を買い支えるFRBのことも考慮すると、あなたは何を得られるだろうか?

「実体経済」は酷いものだが、「資産経済」のインフレは至るところで発生している。

それは長期的に見て米国に有益だろうか?当然、そんなことはない!

短・中期的に見て投資家にそれなりの利益をもたらすだろうか?もちろん!

だからこそ私は、あなたのような投資家のために最高格付け、利回り重視、ファンダメンタルのしっかりとした企業をセーフマネーレポートで紹介している。

それはまた、仮想通貨や貴金属など、資産インフレの拡大から恩恵を受ける他の資産に分散すべき理由にもなっている。

最後に、このような状況はずっとは続かないということを念頭に置いていただきたい。このような常軌を逸した状況が長く続き、実体経済と資産市場の溝が大きくなるほど、状況はますます不安定になる。

私たちは最終的にはこれまで積み上げてきた負債を払わなければならず、それによって市場は大きな混乱に陥ることだろう。この話については次の号で話そう。

それではまた。

マイク・ラーソン