新しい貴金属

- 1036 Views

- 2021年7月15日

- トピックス

私たちは戦争に向かっているのかもしれない。天然資源戦争だ。

天然資源をめぐる争いは、石油や香辛料、あるいは水といったこれまでの争いとは異 なる様相を呈している。恐らくレアアース(REE)を巡る資源争いになるのだ。

地質学者でもない限り、名前を聞いてもわからないかもしれない。

ホルミウム、スカンジウム、プロメチウム、ネオジム(最後のものは、金物屋さんで磁石を見かけることがあるかもしれない)。

しかし、レアアースは「地球」ではなく、金属だ。

そして、実際にはレアなものでもない。ただ、有名な銀のコムストック鉱床や金のホームステイク鉱山のように、一箇所に溜まることがないため、大量に抽出することが難しく、コストもかかる。

これらの元素は、現在世界中で使われているほとんどの重要な電子技術に使用されているため、非常に貴重なものとなっている。

例えば、あなたのスマートフォンには、8種類ものレアアースが含まれている。

一方、F-35戦闘機には、1基につき500キロも含まれている。

そして、需要は急速に高まっている。世界のREE産業は、2018年の81億ドルから2025年には144億ドルへと約2倍になると予想されている。

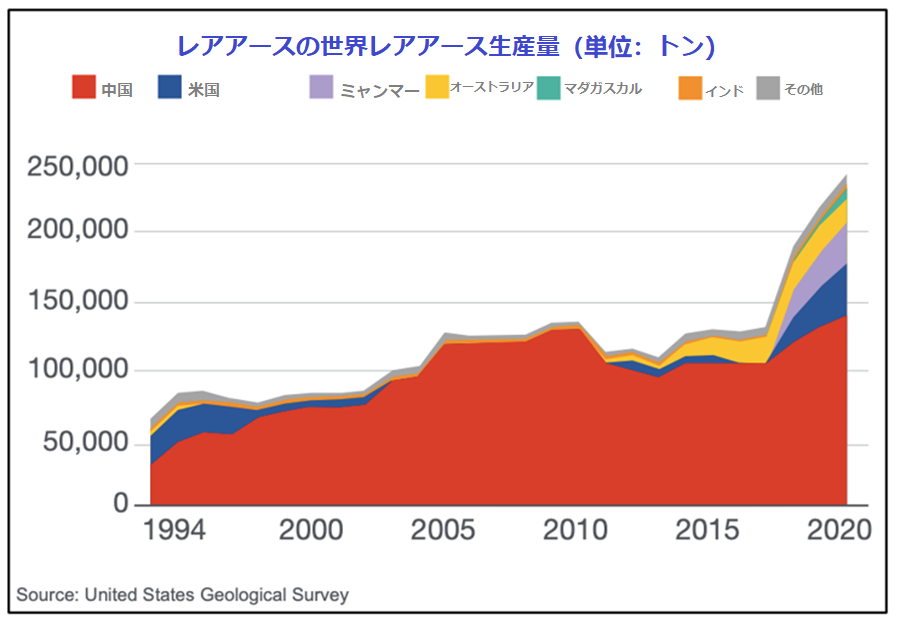

問題は、中国が世界の主な供給を握っているという点だ。

さらに、ほとんどの原鉱石が中国で加工されているという問題もある。

アメリカは現在、レアアースの輸入の8割を中国に依存している。2017年、トランプ大統領が中国との貿易戦争の火ぶたを切ると、中国は輸出を削減すると脅し、大きな問題へと発展した。

中国は、レアアースの支配を地政学的な武器として利用する傾向を強めている。例えば、日本に対する措置として、中国はレアアースの輸出枠を4割削減した。

悲しいことに、1990年代に中国が市場に浮上するまでは、米国がレアアースの生産量世界一だった。

米国では、世界最大級のレアアース鉱床であるカリフォルニア州だけで140万トンのレアアースが埋蔵されていることが知られている。

よって、後からのスタートでも、追いつくことは可能だろう。

昨年、米国は2つの重要なレアアース法案を導入した。オンショアリン グ・レアアース・(ORE)法とアメリカン・クリティカル・ミネラル・エクスプロレー ション・アンド・イノベーション法だ。

ORE法は、レアアース、スカンジウム、リチウム、コバルト、黒鉛、マンガンの6つ の重要な材料を対象としており、米国の鉱床からのレアアース購入者や鉱業企業の支援 を行う。具体的には、米国産レアアースの購入額の最大200%の税金控除と、採掘企業 への最大1000万ドルの助成金の提供が柱となっている。また、鉱山会社は、レアアー ス鉱山や加工施設の建設、設備購入のコストを税金から差し引くことができるようにな る。

一方、アメリカン・クリティカル・ミネラル・エクスプロレーション・アンド・イノ ベーション法は、鉱山開発のための許可プロセスを合理化するためのものだ。

さらに最近になって、国防権限法で、国防総省のほとんどのシステムに、5年以内に 中国以外で採掘され精製された希土類を使用すると定め、政府によるレアアースの需要 については、国内のレアアース事業を優先するよう指示している。

そして、2020年12月、米議会は2.3兆ドルの経済支援と支出法案を可決、そしてトランプ前大統領も署名した。

これがレアアースと何の関係があるのかと言うと、5593ページに及ぶ法案に、レア アースや戦略的鉱物の研究に資金を提供するため8億ドル以上の予算が含まれているの だ。

バイデン政権は、レアアースなどの重要鉱物の探査を引き続き支援することを約束している。

つまり、需要の増加と、限られた供給量によって、利益を得るための公式ができあがる。

どのくらいの利益なのか?

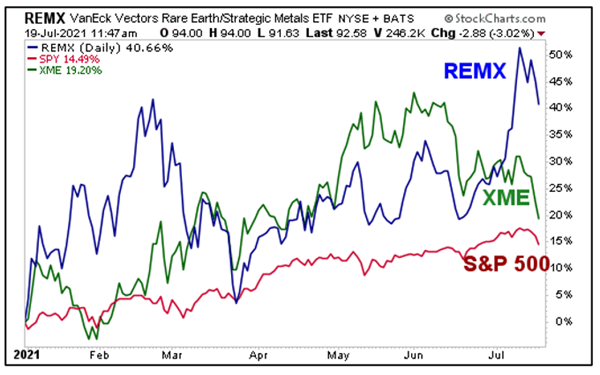

私のお気に入りの一つである銘柄のチャートを見てみよう。

ヴァンエック・ベクトル・レアアース/ストラテジック・メタルズ(REMX)は、最近の下落にもかかわらず、年初から40%以上も上昇している。

これは、SPDR S&P金属・鉱業ETF(XME)のリターンの2倍以上となり、S&P500自体をはるかに上回っている。

素晴らしい。

このETFを使用すれば、複雑化した単一のプロジェクトによるダウンサイドリスクは限定的でありながら、再興産業の上昇局面とエクスポージャーの両方を得ることができる。

そして、下落を気にすることはない。何事も一直線には進まないものだ。まだREMXを所有していない人は、買い時だ。

レアアースは、最大のメガトレンドを前進させるテクノロジーの中枢であるため、眠れる巨人と言え、過去を振り返ってみると、200%以上の上昇の可能性を秘めていることがわかる。

あなたの成功を願って。

ブロドリック

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。