続く激しい売りに対抗する3つの方法

- 1544 Views

- 2022年5月17日

- トピックス

現在の市場の売りは、容赦ないとしか言いようがない。

平均株価の下落は顕著で、SPDR S&P 500 ETF (SPY) は今週初め、年初来で15%下落し、1939年以来最悪の年明けとなった。いくつかのサブセクターで見られる動きは、非常に恐ろしいものだ。

2000年代初頭のドットコム株、10年半前の住宅ローン銘柄など、他の資産バブルが弾けた時と同じような売りが出ている。

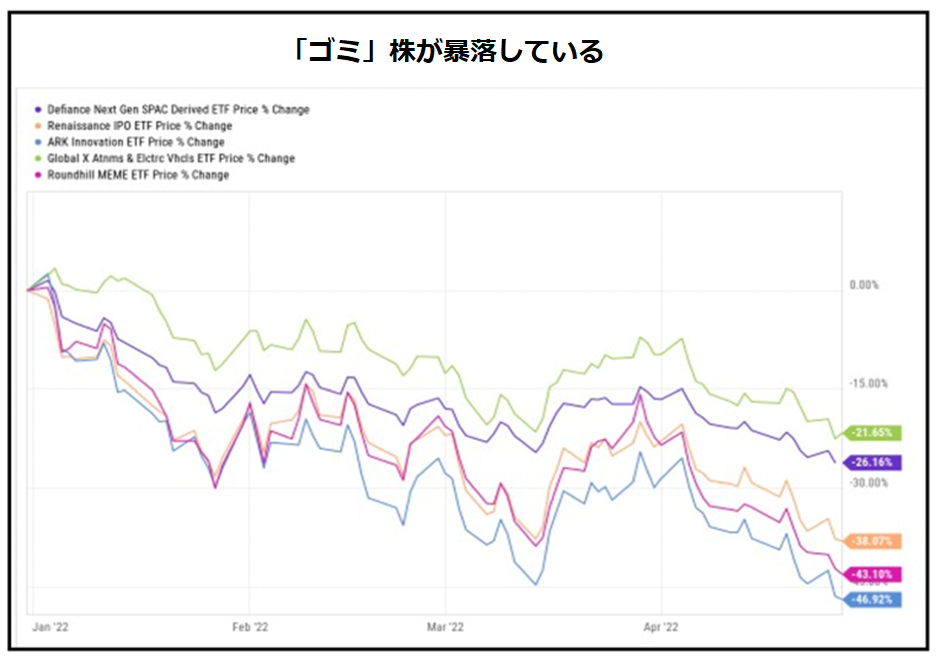

下記のチャートは、 過去数年の「バブル的」なセクターの大暴落を集計したものだ。

ミーム株、資金を失うだけの電気自動車(EV)株、特別目的買収会社(SPAC)、儲からない新規株式公開(IPO)など、 これらのセクターに連動する上場投資信託(ETF)の損失は年初来で-50%に近づいている。 2022年がまだ半分も終わっていないことを考えると、驚異的なことだ。

市場が低迷している理由は、ある程度お分かりだろう。

- 米連邦準備制度理事会(FRB)の利上げは、ゆっくりと、しかし確実に資金を引き締めている。

- 物価上昇率が41年ぶりの高水準となり、インフレのニュースが続いている。

- 今年初めにイールドカーブが平坦化し、その後反転したことに加え、期待はずれの経済レポートが相次いだことから、2022年後半から2023年にかけての景気後退が懸念されるようになった。

しかし、もっと根本的で、そして単純なことが起こっている。 多くのセクターで大規模なバブルが発生したが、すべてのバブルは最終的に崩壊する。それだけのことだ。これは過去に何度も起こったパターンであり、今またそのパターンが繰り広げられている。

では、あなたのような投資家はどうすれば良いのか?

私の「セーフマネー」戦略に従おう。

詳細と具体的な推奨事項は、セーフマネー6月号でご覧いただける。

しかし、もしあなたがその一歩を踏み出す準備ができていないのなら、せめて、私と一緒に考えて欲しい。

3つの基本的な「セーフマネー」ガイドライン

1. ガラクタを避けるか捨てるか

私は、あなたがゴミのようなミーム株や利益のないIPO、過大評価されたドットコム的なハイテク銘柄を所有していないことを心から願っている。これらの銘柄の多くはワイス・レーティングによる客観的格付けも「売り」となっている。

しかし、もし何らかの理由でまだそのような銘柄を持っているのであれば、私のアドバイスは売却し、振り返らないことだ。これまでの損失はひどいものだが、ドットコム不況による教訓は、さらに悪化の一途をたどる可能性があるということだ。このような銘柄の中には、価値がゼロとなる銘柄も出てくるかもしれない。

2. 代わりに、より利回りの高い、景気サイクルに適した株式に投資する

現実的なビジネスモデルで不況に強い高配当・高格付けの銘柄はいくらでもある。ただ、それを見つけようとする意志と能力が必要だ。

より華やかな銘柄に比べれば、メディアに取り上げられることもないだろう。だが、そのように期待された銘柄で一気に損をするのは冗談でも笑えない。現在のような景気サイクル後期の環境下で繁栄できる消費財、公益事業、エネルギー企業などに注目しよう。

3. 株価下落のヘッジ、あるいは株価下落から利益を得る

インバース型ETFの世界は、ここ数年で飛躍的に拡大した。これらのファンドは、指数やセクターが下落したときに価値が上昇するように設計されている。

したがって、お粗末な市場グループをターゲットにすることで、ポートフォリオの他の部分の損失をヘッジするために利用できる。あるいは、下落する市場から利益を得ることを一緒に目指すこともできるだろう。

このセーフマネー戦略に従えば、あなたのポートフォリオは救われるだろう。

そして、何があろうと、この容赦ないマーケットを先取りするために、私はできる限りのことを行うつもりだ。

それでは、また。

マイク・ラーソン

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。