ホームデポの利益を支える新しいサージ・プライシング・ソフトウェア

- 1149 Views

- 2021年9月18日

- トピックス

物理的な世界のUber化が進んでいるが、当然のことながら消費者はこれを少しも気に入っていない。

料金急騰(サージ・プライシング)は、投資家にとっては素晴らしいことだが、まだ始まったばかりである。

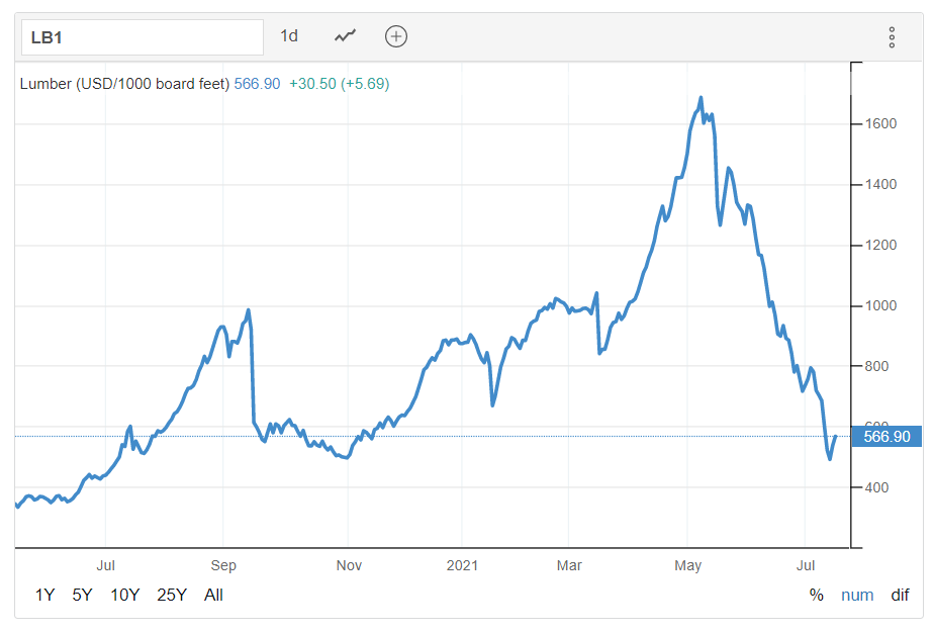

木材のスポット価格は先週、1,000ボードフィートあたり760ドルと、わずか数週間前のピーク時の1,611ドルから下落した。ホーム・デポ(HD)の建材価格は、ペースを維持しつつある。

投資家はそのマージンに注目すべきだ。そこにはお金がある。

同社は絶えず原材料費に基づいて価格を上げ下げしてきた。メキシコ湾での趨勢は、労働者の安全のために石油掘削装置や製油所が閉鎖されるため、ガソリン価格の高騰を招くのが常となっている。消費者は予想外の出来事の論理的な結果として、コストの増加を懸命に飲み込んで受け入れる。

木材の価格やホームデポで起きていることは、それとは違う。

2020年には需要の増加と供給の減少という完璧な趨勢により、スポット木材価格が高騰した。歴史的な低金利を背景に住宅メーカーの受注は好調に推移したが、一方でパンデミックの影響でホワイトカラーの労働者の多くが自宅待機となり、旅行などの高額な買い物ができなくなったことで、家のリフォームブームが起こった。

一方、COVID-19による製材所や木工所での職場規定により供給量は減少し、途方もなく制約されていた。

ホームデポの経営陣は準備をしていた。

ジョージア州アトランタを拠点とする同社は、2018年にデジタルトランスフォーメーション戦略に多額の投資を始めた。米国証券取引委員会(SEC)に提出された報告書によると、在庫、サプライチェーン、顧客サービスの関係を理解することが、株主にとってより大きな価値を生み出すと経営者たちが考えていたことが明らかになった。

パンデミックが本格化して木材価格が高騰した際、そのコストをひたすら消費者から徴収したのは仕方のないことだが、その秘訣は在庫管理にあった。購買担当者が棚の在庫を確保するためのソフトウェアは、消費者が支払う価格をダイナミックに設定するのにも役立っている。そして、同社はすぐに製品の在庫を確保できないことに気がついた。

FactSetによると、建築業者が床や屋根に張る標準的な木材複合材である7/16インチのOSB(Oriented Strand Board)1枚は、2021年2-4月期までに前年同期比4倍の39.76ドルに増加し、同時期の木材価格は3倍になった。

ホームデポは、ウーバー・テクノロジーズ(UBER)が雨の日や混雑した都市のラッシュアワーに車に乗るために行ったのと同じように、建築資材の価格を設定している。価格は、市場で受け入れられるものに合わせて設定している。

これは、株主にとって非常に喜ばしい展開だ。

このようなマージンリスクヘッジが、収益の安定化につながる。競合他社に比べて高い評価プレミアムを得ており、さらに言えば、このアドバンテージはすぐにはなくならない。

6月のブルームバーグの報道によると、ホームデポなどの大型住宅リフォーム会社の需要が大幅に減少しているため、木材先物が下落している。ある関係者はBloombergに、DIYでリフォームをする人たちの需要が減ったことで、ようやくプロの建設業者の空きが増えてきたと語っている。

問題は、供給が増えているのに価格が下がっていないことだ。仕事を再開するために、不安を抱えた建築家たちが資材を買い集めている。

ホーム・デポは7月18日の時点でOSB一枚を50.65ドルで提供しており、顧客一人当たり90枚の制限があった。

Craig Menear最高経営責任者(CEO)は2月にアナリストに対して、テクノロジーとインフラへの投資がパンデミックによる課題に対応し、会社を繁栄させたと述べた。2020年に売上高は前年比75%増の24億ドルに増加し、11-1月期のみの売上高は、25.5%増の323億ドルに急増した。

これは、木材価格が高騰したことで平均定価格が10.8%上昇したことによるもので、売上総利益率は前年同期比30ベーシスポイント増の33.6%となった。

会議終了後、ウェルズ・ファーゴ(WFC)のアナリストであるZachary Fadem氏は、目標株価を360ドルに引き上げた。Fadem氏は木材のインフレ率の上昇などを考慮し、売上総利益率に驚いたと報じられている。

ホーム・デポの株式は年初来で21%増の321ドルで取引されており、株価は先物収益の21.5倍、売上高の2.4倍と評価されている。

これらの指標は過去の指標の中では高い方だが、新しい価格モデルのダイナミズムを考慮していない。

投資家は、低迷期にホーム・デポ株の購入を検討しよう。

健闘を祈る

ジョン・D・マークマン

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。