優良配当銘柄を一瞬でリストアップする方法

- 2466 Views

- 2024年2月28日

- トピックス

昨年、SP&500は23%と大きく上昇。

しかし、一部の大型ハイテク株(GAFAM+テスラ、エヌビディア)が大きく牽引したため、大半の銘柄にとっては冴えない1年でした。

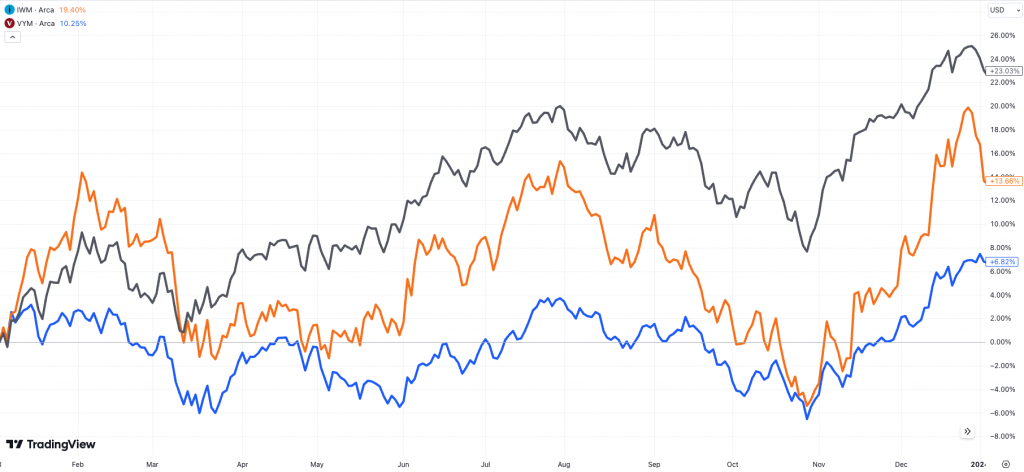

こちらは2023年のS&P500(グレー)と、高配当株ETFのVYM(青)、中小型株ETFのIWM(オレンジ)の株価推移です。ご覧のように、中小型株や高配当株は市場平均に劣っています。

しかし昨年11月ごろから様子が変わり、中小型株や高配当株の上昇がS&P500を上回る時間帯が増えてきました。

AIブームも2年目に入り、AIブームを牽引するごく一部の銘柄ではなく、AIブームの恩恵を受けるさまざまなセクターに、投資家の関心が移ってきたことを示しています。

つまり、昨年の株式市場を牽引したエヌビディアやマイクロソフトから、より幅広い投資先から資産アップが狙える相場に変わってきた。

「エヌビディア株に投資していれば間違いない」という簡単な相場から、「探せばエヌビディア株以上の投資チャンスを数多く見つけることができる」相場に変わってきたということです。

Weiss Ratingsの格付けシステムには、幅広い投資チャンスからベストだと考えられる投資先を見つけ出すのに非常に適した機能が数多くあります。

そこで今回、Weiss Ratingsの格付けシステムを統括するギャビン氏が教えてくれた、格付けシステムを使いこなし、次の投資チャンス、優良銘柄を発掘する具体的なテクニックをご紹介します。

株式市場は引き続き堅調だが、嬉しいことが一つある。昨年はごく一部の大型ハイテク株が株式市場の上昇の大半を担ったが、今年に入って裾野が広がってきている。そう、高配当株や中小型株だ。

もしあなたが大型ハイテク株の急上昇に乗り遅れたと感じているなら、無理して今から投資する必要はない。投資チャンスはどこにでも眠っている。そして、膨大なデータの中から隠れた投資チャンスを見つけ出すことは、Weiss Ratingsの得意分野だ。

本日は、Weiss Ratings格付けシステムの機能のいくつかに当てたいと思う。

私はWeiss Ratingsの格付けシステムが、投資家が投資先をリサーチしたり、自身の保有銘柄の状態を把握したりといったニーズの大半を提供できると強く信じている。

現在、株式、ETF、投資信託、暗号通貨、銀行、保険会社など5万3923件の投資評価を掲載している。これは膨大な量のデータだが、20年以上研鑽されてきた格付けシステム(そして非常に優秀なアナリストたち)がそれを可能にしている。

Weiss Ratingsの歴史は高く評価されている。ウォール・ストリート・ジャーナルは私たちを「No.1の格付け機関」だと報じたこともあれば、GAO(米国政府の監査機関)が他の格付け機関に対する優位性を記したレポートを出したこともある。

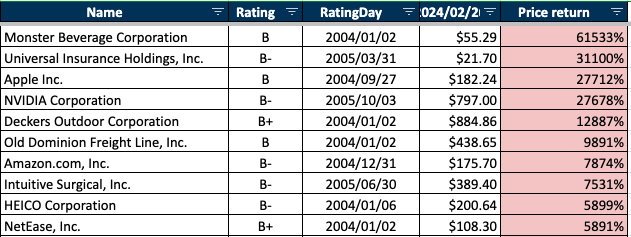

よりわかりやすい実績はこれだ。

これは一般公開された初期の格付けシステムが「買い」と評価した最大の勝者銘柄たちだ。

- アップル(AAPL)は2004年9月に「買い」評価され、2万7712%のリターン

- エヌビディア(NVDA)は2005年10月に「買い」評価され、2万7678%のリターン

- モンスタービバレッジ(MNST)は2004年1月に「買い」評価され6万1533%のリターン

これらは驚異的なリターンを生んだ例だが、私はWeiss Ratingsの格付けシステムが安全性に大きく偏っていることを強調したい。

ウォーレンバフェットは自身の投資について「ルール1:絶対に損をしない。ルール2:ルール1を忘れない」という名言を残しているが、私たちも同じルールを適応している。

そのため私はこれら一部の勝者銘柄の驚異的なリターンより、例えばリーマンショックの時、格付けシステムが高く評価していた銘柄はその他に比べて下落から素早く回復し、資産を守ることができた実績などを強調したい。

簡単な機能、大きな可能性

安全に偏ったWeiss Ratingsの格付けシステムは全ての投資家の味方だ。そこで今日はきっとあなたも試してみたいと思ってくれるであろう使い方を紹介しよう。

例えば、あなたが株価上昇と配当の両方でリターンが狙える優良銘柄を探していたとする。株価上昇は素晴らしいことだが、配当による確定された現金収入も捨てがたいため、そんな銘柄をポートフォリオに加えることができたらあなたの資産はより安全に、より安心なものになるだろう。

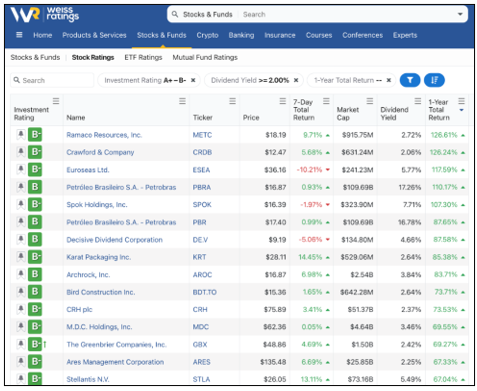

その場合、Weiss RatingsのWebサイトにアクセスし、格付けページワイスの投資ページで、現在「買い(Buy – B-以上)」と評価され、現在の配当利回りが2%以上で検索し、過去1年間のトータルリターンで並べ替えてみよう。

たったこれだけで、格付けが高く(安全性が高く、ファンダメンタルも良い)銘柄の中で、2%を超える配当利回りがあり、しかも株価も上昇中の銘柄を見つけることができる。

以下は私が実際にそのように検索した結果だ。

成長性とリスクのバランスが取れている株式。業績は変化する可能性があり、たとえ優良な投資先であっても下落相場では下落する可能性があるが、中長期的には市場をアウトパフォームする可能性が高い「買い」評価。

自身の哲学に基づいて銘柄を分析、評価できるプロのアナリストでない限り、私はWeiss Ratingsの格付けがB以上のものに投資することをお勧めする。格付けシステムは完璧ではないが、それでも格付けがDやEの銘柄よりは平均してはるかに素晴らしいリターンを生んできたからだ。

さて、この中からあなたのポートフォリオに加えるべき銘柄を探すため、それぞれを詳しく分析してみよう。Weiss Ratingsはただ特定の条件で銘柄をリストアップするだけでなく、それぞれの銘柄の詳細な分析も簡単に行うことができる。

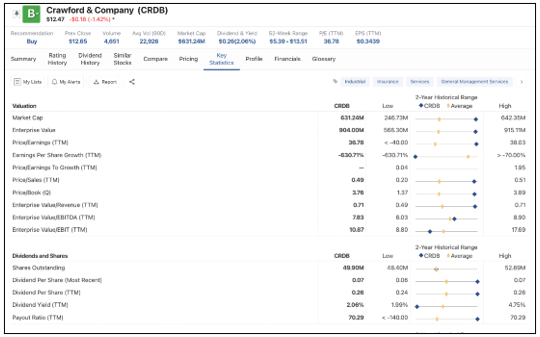

試しにクロフォード&カンパニーについて見てみよう。

銘柄名をクリックするだけでより詳細なデータを見ることができる。詳細ページに移動したら、「主要統計値(Key Statistics)」をみてみよう。ここでは最新の業績が、過去2年間のレンジに対してどのような位置にあるのかを見ることができる。

時価総額、PER、株価売上高倍率、株価純資産倍率、その他いくつかの重要な財務指標など、あなたの投資判断に必要なさまざまなデータがある。

このページからは例えば次のようなことが読み取れる。

・1株あたり配当金は過去2年で最も多い(増配したということだ)。しかし配当利回りは株価上昇によって過去2年でもかなり低い位置にある。

・株価上昇によりPER、PBRといった指標は過去2年間で最も割高さを示しているが、EBIT(利息および、税金控除前の収益)とEBITDA(税引前・利息払い前・減価償却前の営業利益)でみたときは過去平均と比べても割高さを示していない。

・売上や利益、利益率、収益の伸びといった業績の成長指標はいずれも過去2年間のレンジで高い位置にある(成長性が増している)。営業カッシュフロー、投資キャッシュフロー、フリーキャッシュフローも過去2年で最も高い位置にあり、過去1年間で増えたキャッシュ量も最も多い。

少々難しく感じるかもしれないが、こうしたデータを得るには過去数年分の財務諸表をSEC(米国証券取引委員会)のWebサイトからダウンロードして、それぞれのデータをエクセルに入力したりと煩雑な手間がかかる。実際、多くのアナリストはそうした作業のため、業務時間の大半をExcelと向き合っている。

だが、Weiss Ratingsを使えば数秒で完了する。あなたが普段からこうした分析を行っているなら、その価値がわかってくれるだろう。

だがこれは、Weiss Ratingsを使って得られるデータのうち、ごく一部に過ぎない。

概要(summary)ではその企業の基本的な業績や株価推移、詳細な格付け内容、直近のニュースなどを一目で確認できる。

格付け履歴(Rating History)では過去の格付けをおよそ10年分見ることができる。長期にわたって買い評価を得ている企業の方が安心度は高いだろう。

類似株(Similar Stock)ではその銘柄の競合やセクター内の他の銘柄を見ることができる。(エヌビディアのような株を他に知りたい?Weiss RatingsのWebサイトにアクセスしエヌビディアを検索。類似株に行けば似たようなビジネスを行っている会社を大量に見つけることができる)

比較(Compare)は他の投資先と主要な指標を一度に比較できる。これを使えばGAFAMの中で最も格付けが高い銘柄や、最も割安な銘柄を見つけることも簡単にできる。

今日の話が少し難しい、色々なデータを見るのは面倒だ、と感じた方はぜひWeiss Ratingsのアナリストを頼って欲しい。

彼らは各々が違った強みを持つ専門の投資アナリストであると同時に、格付けシステムの使い方を熟知している。彼らのアドバイスはきっとあなたの資産形成を加速させるのに役立つだろう。

また次回

ギャビン

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。