今後の株価上昇を引き起こす3つのファンダメンタルズ

- 1360 Views

- 2024年3月6日

- トピックス

「過去70年にわたりほぼ完璧な実績を持つ予測ツールによると、今年、米国が景気後退に陥る可能性は63%」

「現在の株式市場はITバブル以来最も過大評価されており、たとえ緩やかな景気後退でもS&P500は40%暴落するリスクがある」

これは金融メディア「モトリーフール」が今年1月に、「ビジネスインサイダー」が2月に報じた内容です。

株式市場は過去最高値を更新し今年も素晴らしいパフォーマンスを見せていますが、一部の投資アナリストからは「上昇すればするほど下落が大きくなる、リスクが高まっている」という悲観論も目立ってきました。

一体どちらが正しいのでしょうか?

今日はWeiss Ratingsの投資アナリスト、ブロドリック氏による歴史的な値動き(テクニカル)と経済状況(ファンダメンタルズ)の両方の側面から分析した、今年の株式市場の見通しをお伝えいたします。

また、この記事ではナスダック100指数に連動する人気ETF「QQQ」に代わる投資先として、QQQよりさらに優れた点があるETFについても解説しています。

株式市場は素晴らしい上昇を継続している。昨年大きく上昇したため調整がくる可能性もあったが、今年の上昇は昨年を凌ぐ勢いだ。

株式市場には常に悲観論者がいる。彼らは上昇すると「リスクが高い、割高だ、バブルだ」と言い、少し下落すると「そらみたことか」という。だが彼らは長期的には常に間違ってきた。

ここ数日、株式市場は小幅な下落に見舞われた。しかしそれは、S&P500株価指数が史上最高値を更新し、その後も堅調な上昇を続けた後のことだ。株式市場は一直線に上昇するものではない。ある程度の調整はむしろ健全だ。高値を更新したタイミングで欲に溺れるのではなく堅実に利益を確定している人がいることを示している。

そのため上昇相場の中で数日の下落が起こった時は悲観的になるのではなく、市場の堅実性が証明されたとむしろ楽観的になるべきだ。

問題は直近につけた高値を超えられるのかだ。歴史的には安心していい。S&P500株価指数が史上最高値を更新した年、平均して29回も史上最高値を更新している。つまり最高値を更新した後、さらに上昇し最高値を次々更新していたということだ。

もう1つ楽しい事実がある。1950年以降、S&P500指数が1月と2月の両方でプラスとなった場合、年内を通じて株式市場は堅調に推移する。カーソン・リサーチの以下のチャートが示すように、歴史的に平均年間上昇率は19.87%となっている。

2月もプラスで終えたため、S&P500指数は11月から4ヵ月連続でプラスで引けた。このような事態が起きた時はさらに素晴らしい。このようなケースは過去に14回あったが、全てのケースでS&P500種指数は上昇し、平均21.2%上昇した。

要するにテクニカルな株価の動きを見れば、今年の株式市場に対して楽観的になるべきだということだ。

さて、テクニカルの話をしたところで、ファンダメンタルズを見てみよう。ファンダメンタルズとテクニカルに大きな乖離が見られる時、株式市場はリスクを増す。つまり、テクニカルに上昇している時には、同じく上昇を牽引するファンダメンタルズが必要だ。

私は現在、3つのファンダメンタルズが株式市場を牽引する要因になると考えている。

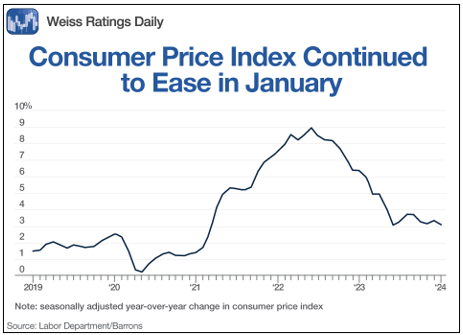

ファンダメンタルズ その1:インフレ率の低下

悲観論者の声とは反対に、数字を冷静に見れば、インフレはかなり冷え込んでいることがわかる。

卵をはじめとするいくつかの食品価格はようやく正しい方向に向かっているようだ。これは価格が下がることを意味するのではない。そのため、確かに3年前を思い返せば、卵の価格に驚くだろう。だが大切なことは価格が下がることではなく、価格の上昇が緩やかになることだ。そして、その緩やかな上昇が、労働者の賃金上昇よりも低く抑えられていることが何より重要になる。

今年はずっとそうだ。1月の平均時給は前月比0.6%上昇し、前年同月比では4.5%上昇たが、いずれもインフレ率を上回っている。

賃金がインフレ率を上回っているため、消費者はより多く消費する余裕がある。それが経済成長の原動力のひとつなのだ。アトランタ連銀の第1四半期のGDP予想が3.2%となっているのも不思議ではない。増加分の1.8%は個人消費が占めている。

3.2%というGDP成長率予想は、ウォール街のコンセンサスである1.8%をはるかに上回っている。 前四半期にも同じことが起こった。ウォール街が前年比2.0%と低成長を予想する中、アトランタ連銀のGDP予想はウォール街より強気の2.4%だった。そして実際のGDPは3.3%と、さらに大きく超える素晴らしい数字だった。

なぜウォール街はこれほど弱気なのだろうか。景気後退が迫っていると自身に言い聞かせ続けているからだ。彼らは1、2年前に景気後退のリスクが高いと言った時から、意見を変えることができていない。間違っているのは自分たちではなく、市場だと言い続けているのだ。

確かに景気後退のリスクは存在し、2022年は非常にリスクが高かった。だが状況が変わったのならば意見を変えなければならない。私をはじめ、Weiss Ratingsの同僚も間違いを犯すことはある。だが大切なことは間違いを犯さないことではなく、状況が変わった時に間違いを認め、意見をアップデートすることだ。

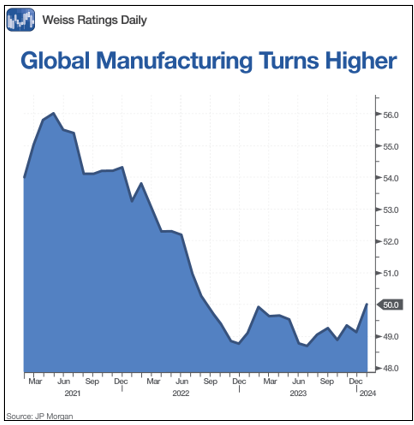

ファンダメンタルズ その2:製造業の世界的回復

中国の経済的苦境に関するニュースは誰もが耳にしたことがあるだろう。建設は停滞し、中国の製造工場の多くは錆び付きつつある。

そのため、多くの人が世界経済は苦境に立たされていると考えている。結局のところ、中国は世界の工場なのか。

かつてはそうだった。しかしより多くの製造業が、気まぐれな政府と高いコストを抱える中国から逃れ、アジアの他の場所に移りつつある。 特にインドとベトナムだ。 その結果、世界の製造業は底を打っただけでなく、このJPモルガン・グローバル製造業景況指数のグラフが示すように、回復基調にある。

中国経済が停滞しようと、誰かがアメリカやその他先進国の消費者が買いたいと思うようなものを作らなければならない。中国の停滞は世界経済の足枷であることは確かだろうが、世界には中国の役割を果たせる若い人口がたくさんいる。

最後に伝えたいファンダメンタルズは、あなたもよく知っているであろうものだ。

ファンダメンタルズ その3:AIが新たな技術開発を牽引

私は今、新たなテクノロジーが加速度的に生まれ、普及する巨大なトレンドの中にいると考えている。人工知能は、欠点はあるにせよ、このトレンドを大きく加速させている。

マッキンゼー・グローバル・インスティテュートによれば、AIは他のすべての新技術を劇的に加速させるという。ChatGPTのような便利で面白いチャットツールだけではない。より高性能なロボットやエラー検知AIなどにより工場の生産性は飛躍的に高まり、プログラミングを書くという気が遠くなる作業をAIプログラマーが担うことでソフトウェアが爆発的に進歩するだろう。

AIが無数の組み合わせをテストすることで、治療薬や新素材の発見、開発を加速させている。

2030年までに70%の企業が何らかの形で採用することになるだろう。 それにより13兆ドルもの新たな経済成長をもたらすと予想されている。

これらのことを総合すれば、ファンダメンタルズも良好だ。歴史的なテクニカルが示す強気要因と、ファンダメンタルズが示す強気要因により、株価は上昇するだろう。では、どのように投資をしていくのがよいか。

2024年大幅上昇にどう投資するか

有料出版物、投資サービスでは個別銘柄に投資して大きなリターンを狙った戦略をお届けしているが、この場で紹介するならETFだ。ETFは特定のトレンドに狙って乗れる上に、売買がしやすく、分散も効いている。

ETFの中でも今買うなら、ハイテク株の比重が高いものを選ぼう。AIは長期的には全人類に恩恵を与えるだろうが、最初に恩恵を受けるのは、間違いなくハイテク株だからだ。

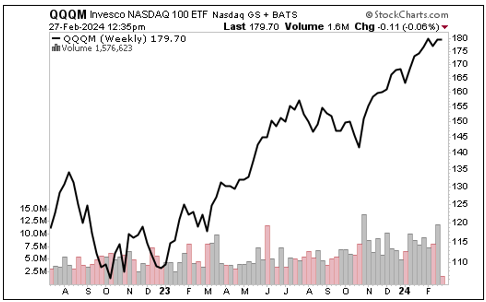

インベスコQQQトラスト(QQQ)を買ってもいいかもしれない。経費率は0.2%で米国の主要ハイテク株に投資することができる。だが、インベスコ Nasdaq 100 ETF (QQQM)の方がいいだろう。

QQQとQQQMはどちらもナスダック100指数に連動する。つまり同じものだが、こちらは経費率が0.15%とQQQよりさらに安い。個人投資家にとって嬉しいのは、400ドル以上するQQQと違い、QQQMは半分以下の180ドルほどで投資できる。経費率も安く、投資資金も少なくて済むだめ、多くの投資家にとってはQQQより優れた選択肢になる。

QQQに比べて知名度が低い理由は2020年にできた比較的新しいETFだからだ。

QQQMは要するに、QQQより安く投資でき、コストも少ない上位互換だ。

QQQMの価格チャート

ナスダック100指数に連動するQQQMは、すでに大きく上昇している。しかしウォール街の破滅論者たちからの警告にもかかわらず、私はこの1年が素晴らしい年になると信じている。QQQMの私のターゲットは一株あたり260ドルだ。

楽観的な投資家にとって、今年も素晴らしい1年になるだろう。

健闘を祈って。

ショーン

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。