「安価なファンド」に要注意

- 1142 Views

- 2021年8月1日

- トピックス

よく見ると、株式市場にはバブルが発生し始めている。

その一方で、最近のウォールストリートで最も注目されてきた投資対象の1つの「バブル」が弾けている。

「SPAC」は「特別買収目的会社」の略だ。

これらの「ブランク・チェック(白地小切手)」会社は、何もせず、何も作らず、何も売らない。

その目的は、伝統的なIPO(新規株式公開)ルートを使わずに、未公開企業を買収して株式公開することである。

そのため、「安価なプライベート・エクイティ・ファンド」と呼ばれているが、SPACが2020年に820億ドルという過去最高の資金調達したことにより、このニックネームは過去のものとなった。

だが、合併後のSPACの投資家のリターンは、ほとんど一様にマイナスだ。

そして、このような手段の普及は、現在の「何もかもがバブル」となるような経済的なバブルの時期に加速することが多い。

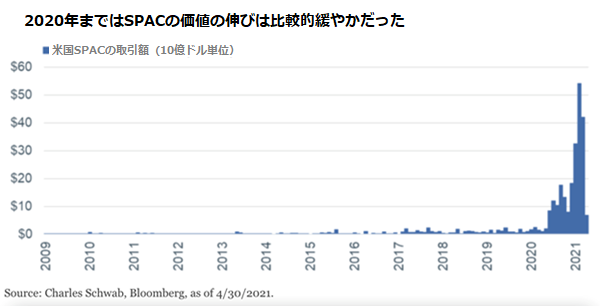

SPACのIPOは、2014年以降、再び注目されるようになり、流入する資金量が増加している。そして2020年になると、248件のSPAC IPOで833億ドルという驚異的な金額に達した。これは、2019年に比べて512%という驚異的な数字だ。

SPACの総額は、この1年で急激に上昇しており、2021年2月だけで500億ドルを超える案件があり、2021年第1四半期の案件額は、2020年1月の案件額を上回っている。

なぜ人々はSPACに投資するのだろうか?

それは、経営陣がいつかアイデアを出し、製品を作り、販売して利益が出るかもしれないと考えているからだ。

可能性はある。

さらに、SPACは、アレックス・ロドリゲス氏、コリン・キャパニック氏、シャキール・オニール氏などの有名人が、このような投機的なベンチャー企業に何百万ドルも投資していることで、多くの人の注目を集めている。

「上手くいかない訳がない。」

とんでもない。

最近のバブルでも、合併から12カ月後のSPACの平均リターンは、2019年1月から2020年6月までの間、マイナス34.9%だった。

さらに、SPACによって公開された企業の多くは、ビジネスプランや収益をほとんど示すことができず、場合によっては訴訟に発展することもある。

最も有名な例は、ニコラ(NKLA)だ。

昨年6月にSPACとの合併により株式を公開してから3ヵ月後、電気トラックの新興企業は空売り投資機関から詐欺行為で訴えられた。

その結果、創業者の辞任、株主からの訴訟の提起、そしてニコラの株価暴落が起こった。

一方、SPACの稀な成功例としては、ファンタジースポーツベッティング会社のドラフトキングス(DKNG)やデータ会社のクラリベイト(CLVT)がある。

そして今、バブルはSPAC自体に及んでいる。

2020年3月の時点で、証券取引委員会(SEC)のアリソン・リー委員長代理は、「投資リターンは、SPACバブルでもてはやされているような内容とは一致しない」と述べている。

その後、SPACの主要な引受先であるゴールドマン・サックス(GS)のデイビッド・ソロモンCEOは、今年1月、このブームが「中期的に持続可能ではない」と警告した。

現在のSPAC市場は、多くの不採算企業が上場した結果、ナスダックが83%もの大暴落を起こしたハイテクブームを思い起こさせるものだ。

規制当局も警鐘を鳴らし、事態の収拾に乗り出している。

最近のSECの報告書では、SPACはワラント(初期投資家に発行する証券)を資本ではなく負債として計上する必要があるのではないかと指摘している。

そうなった場合、企業は過去に監査を受けた財務レポートの書き直しを余儀なくされるため、取引を進めるスピードが落ちる可能性がある。

そのため、SPACの市場は冷え切り、凍りついているような状態となった。

資産家ビル・アックマン氏の、人気の高いヘッジファンド会社パーシング・スクエア・キャピタル・マネジメント(PSTH)さえも、高値から27%下落している。

これらの要因が重なり合い、このバブルも崩壊に向かうだろう。

しかし、資産を守り、成長させるためのより良い選択肢もある。

あなたの成功を願って。

ブロドリック

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。