20%+のインフレに備えよう

- 1947 Views

- 2021年12月28日

- トピックス

先日のヘッドラインーインフレ率は6.8%で、約39年ぶりの高水準となった。この数字を受け、米国は衝撃を受けた。

– だが、覚悟しなくてはならない。インフレ率は、これからさらに上がっていく。

その理由と、迫り来る物価の上昇に備え、利益を得るための方法をご紹介したい。

私がお話しているのは、ワイマール共和国で起こったハイパーインフレではなく、1970年代以来、10%台後半から20%以上、もしかしたらそれ以上になるかもしれないインフレのことだ。

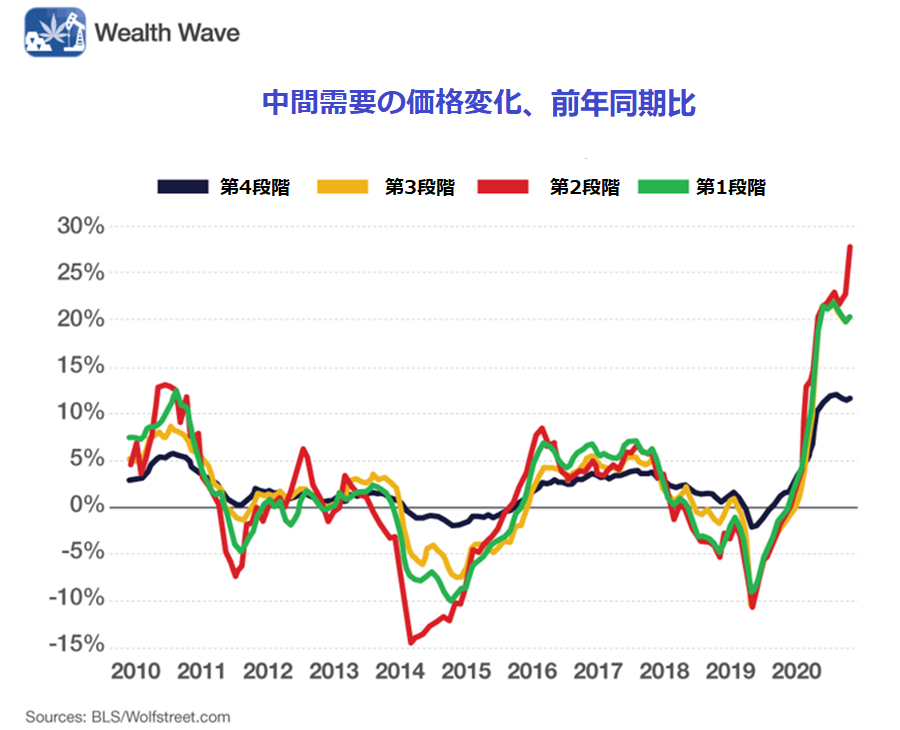

これは、公式のインフレ率を追跡している労働統計局(BLS)のデータによって分かることで、裏には多くの数字がある。具体的には、中間需要の価格だ。

BLSは中間需要の4段階を測定し、生産会社から消費者への製品のパイプラインにおける価格を追跡している。

1.第1段階:他の産業に生産物を販売する産業が購入する製品の価格変動。例えば、産業用電力、紙・プラスチックの卸売、金属・鉱物の卸売などだ。インフレはここから始まる。

2. 第2段階:金属、鉱物、紙、プラスチックに加え、トウモロコシ、調理済み動物飼料、投資サービス、関連サービスなど。

3. 第3段階 :荷物の配送、処理された鶏、人材派遣など、次の段階の流通。

4. 第4段階 :消費者に販売する製品を購入する企業が支払う価格で、トラック輸送やジェット燃料などを含む。

結局は、

– 膨大なインフレが進行中であり、私たちのところにやってくる。

チャートにあるように、第4段階の中間需要(消費者に届く直前の商品に支払われる価格)は、10月に前年同月比で11.8%増加した。

その価格上昇分のほとんどは、私たちに還元されることになるだろう。そして、それは良いニュースだ。

– 第4段階を示す黒い線が一番低くなっている。

– 第3段階の中間需要価格は、10月に前年同月比20.2%増となった。

– 第2段階の中間需要価格は、前年比27.8%という驚異的な伸びを示した。

– また、第1段階の中間需要価格は20.4%上昇した。

これらのコストの一部は、途中で産業界に吸収されるかもしれないが、値上げの多くは間違いなくパイプラインを経由して行われる。つまり、このインフレが消費者に及ぶときには、前年比で18%、19%、20%、あるいはそれ以上の価格上昇が予想される。

この要因には、パンデミックからの脱却も一部背景にあり、昨年初頭には価格が下落したため、比較対象の一つではある。それに加え、世界経済が活発化し、人々の手元にお金が入ってきたこと、昨年のパンデミックでエネルギーやその他の産業の供給が破壊されたことなどが挙げられる。供給が逼迫すると価格は上昇する。

ウォールストリートと米政府は、長い間、「一過性の」インフレという聞き苦しい主張にしがみついてきた。

私は5月から一貫して「裸の王様だ」と言い続けてきたが、「自分の言った通りだろう」と言いたい訳ではなく、 インフレから身を守り、利益を得るためのいくつかのアイデアをここでお伝えしたい。

アイデア1:金

歴史的に見ても、貴金属はインフレ対策としてその価値を発揮してきた。そして案の定、最新のインフレ率が発表されると、金は競走馬のように疾走した。下落局面での購入を検討して頂きたい。

アイデア2:エネルギー

歴史的に見ても、石油・ガスほどインフレの影響を受けやすい産業はない。大幅に上昇した後、主要な石油・ガス株は、その上昇分を一部戻して調整している。この下落で買うこともできる。

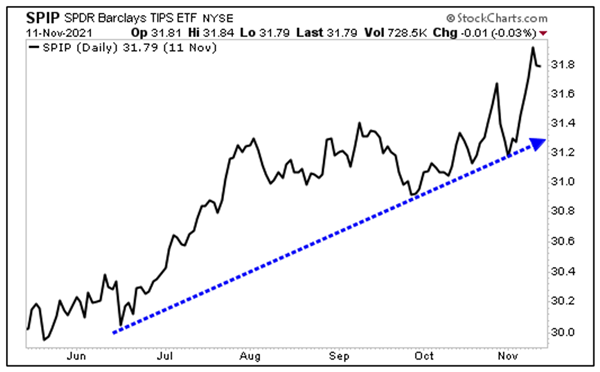

アイデア3:物価連動米国債(TIPS)

これは、インフレ率に連動する国債で、このような時代に、私が保有したい、あるいは推奨したいと考える国債はTIPSだけだ

ご覧のように、株価は好調で、投資家に毎月配当を行っている。

何を買うにしても、ご自身でしっかりと調べてから買うようにして欲しいが、さらなるインフレはやってくる。利益を得るために備えよう。

あなたの成功を祈って。

ブロドリック

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。