「強くて弱い株」を買おう

- 6571 Views

- 2022年3月15日

- トピックス

こんにちは。Weiss Ratings Japanの安居です。

前回は【グーグル株】株式分割で上がる!?という件名でニュースを見極める一つの基準をお伝えしたのですが、

======

大変参考になりました。何時もよく睡眠がとれるようになりました

O・R 様

======

といった感想をいただきました。ありがとうございます ^^)

投資をしていて安心して眠れること。長期の資産形成では本当に大切なことです。

前回のメルマガはこちらからご覧ください。

↓

僕は今年に入ってからのメルマガで

・何もしないことも大切な投資判断

・安心して持てる強い株を買おう

ということをお伝えしてきました。

まだまだ荒い相場が続いているので、今回も大事なメッセージは変わりません。

基本的には何もしない。乱高下する市場に付き合わないことを基本に、安心して持てる手堅い株に集中しましょう。

でも乱高下する市場の中には大きなチャンスが生まれることもあります。

ということで今回のテーマは「強くて弱い株」を買おうです。

意味がわかりませんよね ^^;

もう少し丁寧にいうと、企業として強くて、株価が弱っている株に投資しようということ。

僕たちは企業として強い株を見つけるものすごく便利なツールを持っています。

Weiss Ratingsですね。

Weiss Ratingsはほぼ全ての米国株に対して膨大なデータをもとに事業の成長性や財務状況などを分析し格付けを行なっています。

もちろん未来のことはわかりませんが、現時点のデータにおいては格付けが高い=企業として強いということが言えるわけです。

そして今のように相場が乱高下する時は企業として強いのに売られて株価が下がることがあります。

つまり、Weiss Ratingsの格付けが高く、株価が下落している株は、

・企業として財務的にも安全性が高くしっかり事業が成長しているのに…

・相場の乱高下につられて株価だけ下がっている

・つまり大きなチャンスが眠っているかもしれない!

ということなんです。

そんな銘柄を見つけてきました ^^)

今週月曜に更新した米国最高格付の株式ランキングを今年の始めからの下落率で並べ替えました。

このレポートは無料で見れるのでぜひみてみてください ^^)

↓

このランキングはWeiss Ratingsが1万銘柄以上ある米国株を評価して最も「今投資すべき」と判断した強い株です。

そんな強い株の中で最も下落しているのは…

アボット・ラボラトリーズでした。

名前を聞いたことがある方は多いと思います。ヘルスケア銘柄の時価総額トップ10に入る大手製薬企業です。

今回はこのアボット・ラボラトリーズを取り上げます ^^

まずは現在の株価。

昨年末ごろから大きく下がり始め最高値からは20%も下落しています。

業績が悪かったのでしょうか?

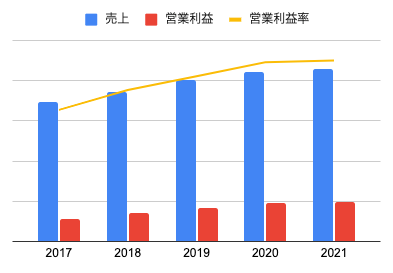

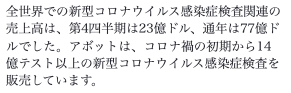

こちらは直近5年間の売上・利益・利益率の推移。

キレイな右肩上がりですよね ^^)

ここ数年は営業利益率が20%を超えかなり効率的な事業を行っていることがわかります。

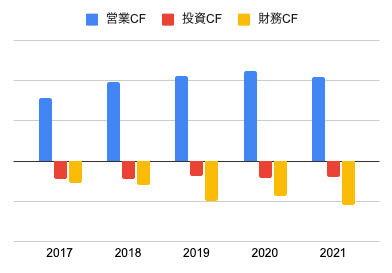

こちらは直近5年間のキャッシュフロー

営業キャッシュフローがプラスなのでしっかり本業で稼いでいることがわかりますね。

投資・財務キャッシュフローがマイナスなので、

・設備投資など成長のために 積極的な投資を行っている

・借入を返済して財務状況が健全になっている 配当金などで株主に還元している

ということ言えそうですね。

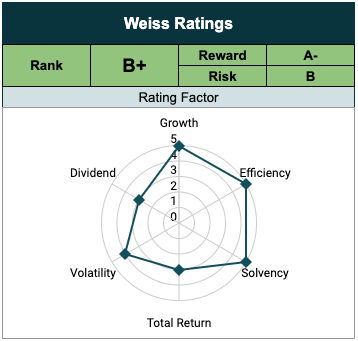

続いてWeiss Ratingsの評価を見てみましょう。

成長性(Growth)

効率性(Efficiency)

財務状況(Solvency)

が全て最高評価。

この3つは事業を直接評価するものなので非常に重要です。

残り3つは株式市場での評価がメイン。最近の株価下落の影響かトータルリターンが低めです。

逆にトータルリターンが少し高く評価されたら(株価が下落から回復したら)すぐにでもAランク認定されそうです。

まさに事業が強いのに、株価が弱い株です ^^)

もう少し細かく、ここからは2022年1月26日に発表された決算を簡単にみていきましょう。

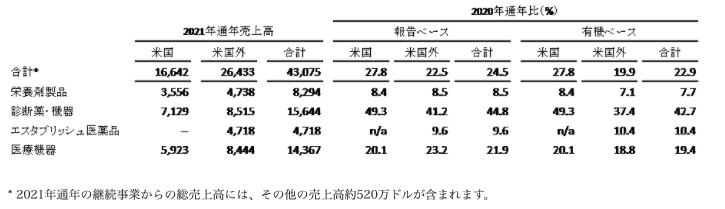

こちらは2021年通期のカテゴリ別売上です。(単位は100万ドル)

ちょっと見にくいですね ^^;

上のリンクから原文が見れるのでより詳細なデータが知りたい方はぜひそちらをご覧ください。

このデータから主力事業は診断薬・機器と医療機器だということがわかります。

この2つで売上の約7割を占めています。特に診断薬・機器に関しては2020年比で40%以上も成長していますね。

問題はこの成長がコロナによるものなのか?ということです。

それについても決算でしっかり触れられていました。

2021年通期でコロナ関連の売上が77億ドルとのこと。全体の売上が440億ドル程度なので17%ほどがコロナ関連の売上です。

決して小さくはないので今後のコロナ流行が業績に影響することは間違いないでしょう。

でもこのグラフを思い出してください。

アボット・ラボラトリーズのキレイな右肩上がりの業績はコロナ禍以降のものではありません。

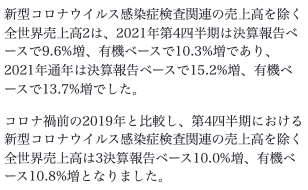

実際、今回の決算ではコロナ関連の売上を除いた売上についても言及されています。

コロナを除いてもしっかり2桁成長を続けているということですね ^^)

ちなみにコロナ関連売上ですが、今年の第一四半期に25億ドルを予測しています。

これが年末まで続けばコロナ関連の通期売上は100億ドルになり、今年より大きく成長することになります。

各国が規制を撤廃し、経済活動を再開する中より早く、精度が高い検査が求められるのでコロナ関連の売上もまだまだ伸びそうです。

さらに今回の決算で・50年連続増配・392四半期連続配当となりました。

すごいですね ^^)

50年以上連続増配する企業を「配当王」と呼んだりしますが、アボット・ラボラトリーズはついに配当王の称号を得たわけです。

さらに392四半期連続配当つまり、98年間ずーーーっと配当を支払続けてきたということ。

ここまでをまとめると、

・過去5年間の業績はキレイな右肩上がり。Weiss Ratingsの成長性や効率性評価も最高でかなり強い銘柄だと言える

・コロナ関連の売上が17%を占めるが、2022年もコロナ関連の売上は伸びる予測でコロナ以外の事業も2桁成長を続けている

・100年近く連続で配当を支払い続け、成長が生んだ利益を株主に還元し続けてきた

ということが言えそうです。

最後にもう一つ。長期目線のデータです。

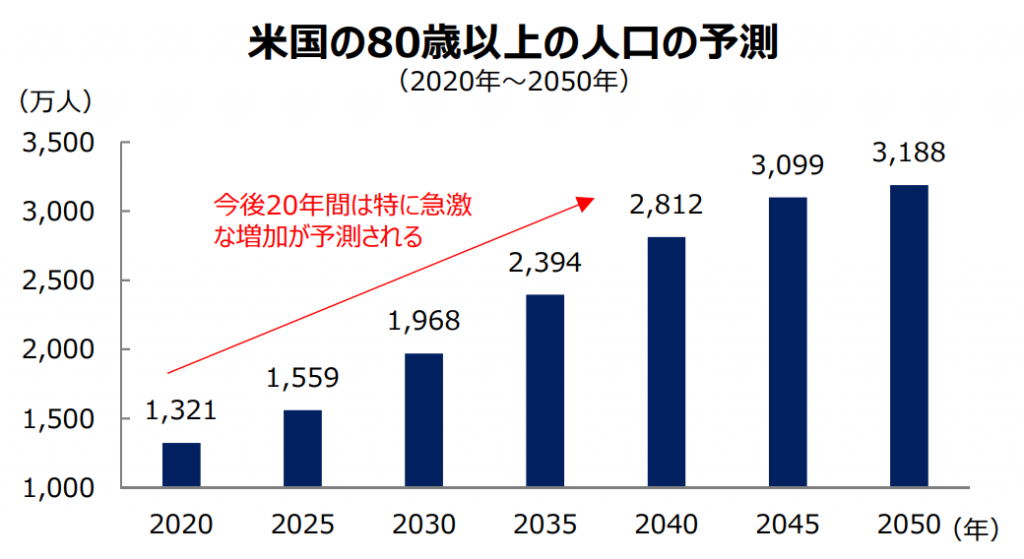

こちらはアメリカの80歳以上の人口予測を示したグラフです。

2020年で1300万人ほどの80歳以上の人口は20年後には2倍以上の2800万人にもなります。

高齢化の課題は日本だけじゃありません…

高齢者が2倍になるとアボット・ラボラトリーズが担う医療機器・検査機器・医薬品の需要はどうなるでしょうか?

だいぶ長くなってしまったので最初に戻りましょう ^^;

昨年末から20%も下落したアボット・ラボラトリーズは、弱い株でしょうか?

それとも、株価が下がっているだけの強い株でしょうか?

後者であれば、今の下落は大チャンスかもしれません ^^)

今回はアボット・ラボラトリーズを取り上げましたが、Weiss Ratingsが最高ランク認定する銘柄の中に株価が下落しているものは他にもあります。

僕からお届けできるのはあくまでも判断材料や考え方だけ。

ぜひご自身でも調べて、強くて弱い株を探してみてください ^^)

P.S.

Weiss Ratingsは1万銘柄以上ある全ての米国株を日々評価しています。

格付け情報のほか、アメリカ人アナリストの記事もたくさんあるので、ぜひご覧ください

P.P.S

今日のメルマガはいかがでしたか?ご感想ご意見をお待ちしております

↓↓

https://jp.surveymonkey.com/r/LPCBWNK

この銘柄について紹介してほしい!というコメントもお待ちしております。

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。