8.5%のインフレにどう対処するか

- 1778 Views

- 2022年4月15日

- トピックス

先日のインフレニュースはご覧になっただろうか?

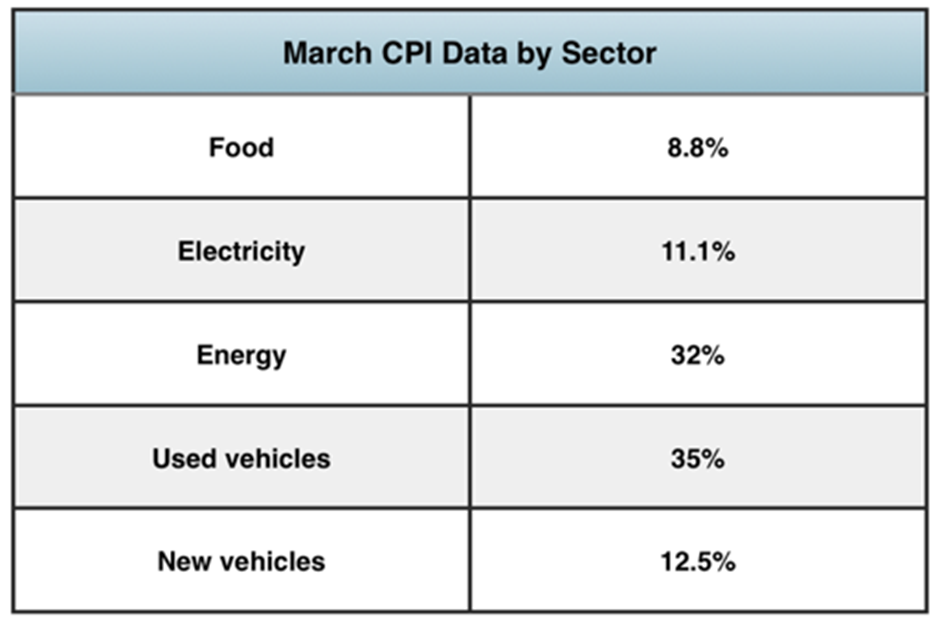

3月の消費者物価指数(CPI)は前年比8.5%上昇し、2月の7.9%から急上昇、年間では41年ぶりの大幅な上昇となった。

前回これほど高いインフレ率を記録した1981年以降に起こった出来事を紹介しよう:

- ウォルター・クロンカイト氏が「CBSイブニングニュース」を最後に降板

- NASAがスペースシャトル1号機を打ち上げ

- ジョン・ヒンクレー・ジュニアがロナルド・レーガン大統領を射殺

- IBM(IBM)がマイクロソフト(MSFT)のMS-DOSオペレーティングシステムを採用した最初のPCを発売

本当に久しぶりのことだ。

先日のCPIデータに話を戻そう。

前月比では1.2%の上昇となり、2005年以来最大の上昇幅となった。

そして、データを調べていくと、この数字に近いものは見つからない。

これだけではない。アパレルは6.8%上昇した。輸送サービスは7.7%の上昇。シェルターコストは5%上昇したが、住宅価格が前年比19%以上高騰したことを考えると、現実の世界ではもっと上昇している。

もちろん、市場は醜い数字を覚悟していたため、データが出た後は、僅かなラリーが見られたが、今年は債券投資家にとって本当に悲惨な年となっている。

iシェアーズ米国債20年超ETF(TLT)は、2022年にこれまで16%以上値を崩している。債券利回りは債券価格と反対方向に動くため、10年債の利回りは爆発的に上昇しており、昨年春以降、1.6%ポイント、あるいは160ベーシスポイント以上急増した。 現在は2.7%となり、約38ヶ月ぶりの高水準に達した。

そして、打撃を受けているのは国債だけではない。投資適格社債と高利回り社債も価値が急落している。

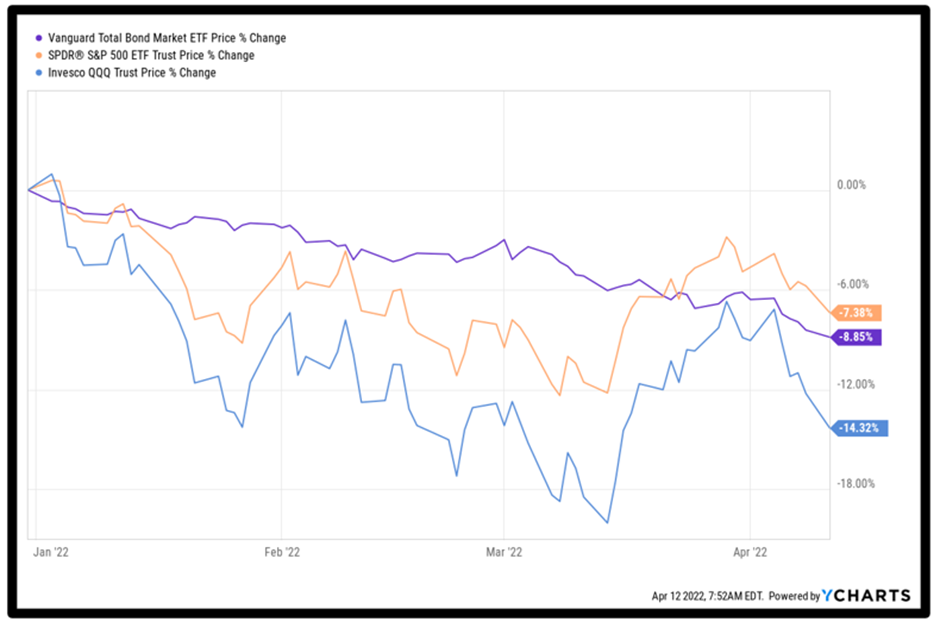

全体として、2980億ドルのベンチマークであるバンガード・トータル債券市場ETF(BND)は4月12日までで約9%の損失を出し、SPDR S&P 500 ETFトラスト(SPY)の7%の損失よりも大きい。

2022年第1四半期だけで、総合債券指数が1980年以降で最悪となっている。

債券価格の下落や金利の上昇は、過剰に保有され、過大評価されている(そして多くの場合、収益性の低い)ハイテク株にとって特に悪いニュースだ。

これは、割引率の上昇により、将来の利益の価値が下がり、現在の株価に悪影響を及ぼすからだ。

例えば、インベスコQQQトラスト(QQQ)は、今年に入ってから14%下落した。

では、金利の高騰、インフレ率の急上昇、ボラティリティの上昇に直面した投資家はどうすればいいのだろうか?

国債の大混乱をかわし、他の収入源を見つけることだ。

これには次のようなものがある:

- 利益の90%を株主に分配することが法律で義務付けられている事業開発会社(BDC)

- 不動産投資信託(REIT)

- エネルギー・マスター・リミテッド・パートナーシップ(EMLP)

- S&P500の2倍、3倍、4倍の利回りを紡ぎ出すその他の高利回り銘柄

オプションの売却で利益を得るのも堅実な戦略だ。もちろん、セーフマネー・レポートでは、私が気に入っている銘柄と戦略をご紹介している。

また、貴金属や鉱業株、エネルギーなど急騰中のコモディティに連動する銘柄への配分も通常より多くしておく必要がある。

何よりも、私の「セーフマネー・レポート」の案内に従い続けることを心がけて欲しい。

インフレは、あなたの不意をついてやってくるが、投資家にはどんな状況でも自分の資産を守る戦略的な方法がある。

それでは、また。

マイク・ラーソン

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。