反発のための「ドクター・カッパー」の処方箋

- 1380 Views

- 2022年9月14日

- トピックス

米国や世界が不況に陥ることを確信している人は多いだろう。だが「ドクター・カッパー」は異なるようだ。

銅は世界経済の変化を診断する金属だと言われている。そして、ドクター・カッパーによると、景気は冷え込んでいるのではなく、世界経済は加熱しているという。

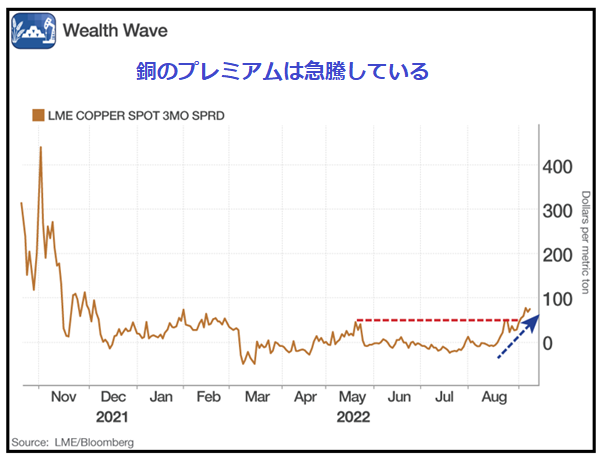

3カ月先の契約に対して支払われた銅のスポット価格をチャートで見てみよう。数年前の高値からはかけ離れているが、このところ急騰している。

2020年の高値に戻るには長い道のりがあるにもかかわらず、この比率は9月初めに目先の抵抗線を突破し、通常の範囲から抜け出しつつあることがわかる。

2020年当時は、中国の需要急増と供給逼迫が上昇の原動力だった。今回は、中国の需要が急増しているわけではなく、堅調に推移しており、中国が新型コロナウイルスの影響で再び都市を封鎖していることを考えると、少し驚きだ。

税関のデータによると、中国による銅の輸入は8月までの1年間で8.1%増加している。一方で、中国による原油と鉄鉱石の輸入は同時に大きく減少した。

その理由のひとつは、封鎖された地域の人々が車を運転しなくても、工場では生産が行われており、作業員が感染予防のために工場に泊まり込んでいることにある。

しかし、中国や世界中で、エネルギー金属としての銅が求められていることも事実だ。

なぜなら、電気自動車は内燃機関に比べ、最大で3.5倍の銅を使用するからだ。

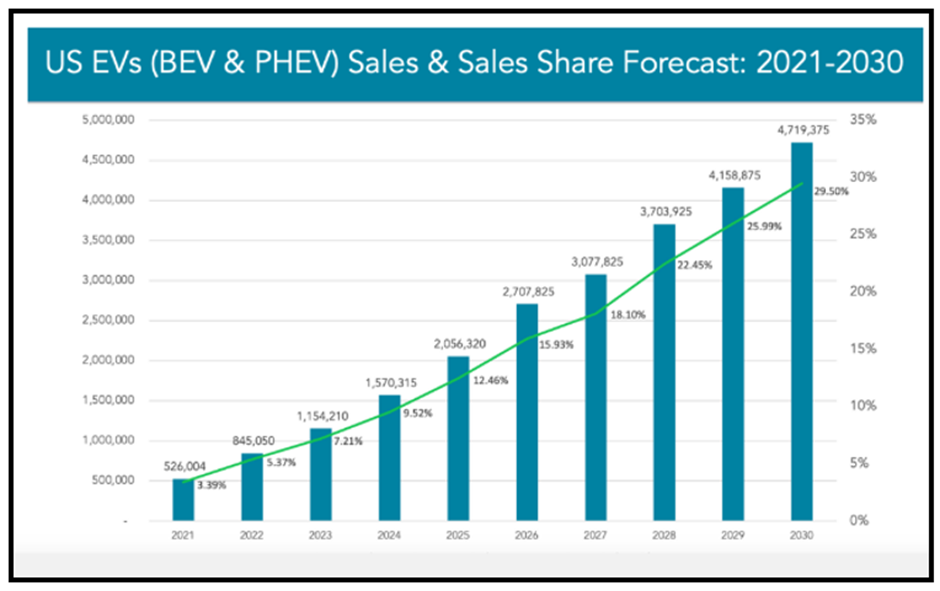

特に最近バイデン政権によって可決されたインフレ抑制法の影響で、EVの売れ行きは一気に熱気を帯び、さらに加速することが予想される。

ブルームバーグNEFによると、米国の道路を走るEVの数は、2021年の660万台から、2025年には2060万台に増加すると予想されており、これは、銅の使用量の増加を意味する。

資料:evadoption.com

インフレ抑制法は、米国のグリーンエネルギーへの取り組みを加速させるものだ。これには、太陽光、風力、水力エネルギーの生産を拡大するために、エネルギー企業や公益事業者を奨励するためのクリーンエネルギー税額控除の新設・延長2600億ドルが含まれている。

さらに、個人やカップルがEVを購入する場合、新車なら7500ドル、中古車なら4000ドルの税額控除を受けることができる可能性がある。

銅への影響

平均で:

・ 太陽光発電では、1メガワットの電力を生み出すのに5トンの銅を必要とする。

・ 風力発電所では、4.3トン。

・ 非常に長いケーブルを必要とする洋上風力発電は、1メガワットあたり9.6トンを必要とする。

供給面では、S&Pグローバルの新しいレポートによると、世界の銅需要は今後 10 年間でほぼ倍増し、現在の2500万トンから2035年には約 5000万トンになると予測されている。

そして、需要の急増は、電気自動車、充電インフラ、太陽光発電、風力発電、バッテリーなどの技術の急速かつ大規模な展開によって、大きく促進されるだろう。

重要なのは、新規鉱山や既存プロジェクトの拡張による銅の新規供給能力の増加が、需要の急増に追いつかない可能性があることだ、と同調査は述べている。

では、迫り来るギャップをどのように埋めていくのか?

代用品が見つかるかもしれない。もしくは新しいエネルギーの貯蓄方法や使用方法が見つかるかもしれない。最も可能性が高いのは、価格の上方へ大きくシフトすることだ。

だが、それはずっと先の話だ。

銅、不況、そしてチャンス

さて、話を戻し、銅の価格が物語る景気後退について見てみよう。

銅価格の上昇は、今後1年以内に米国が景気後退に陥る確率(現在約47.5%と予測されている)がおそらく高すぎることを物語っている。確かに、不況のリスクはあるが、たとえ僅かであっても、成長の確率は高い。

では、あなたはどうすればよいのか?1つアイデアがある。 グローバルXコッパー・マイナーズETF (COPX) は、銅の採掘と加工に従事する世界中の企業39社のバスケットを追跡する。経費率は0.65%。銅が底を打ったのと同じ7月の安値からの日足チャートを見てみよう。

COPXが銅の価格と密接に関係していることが分かるように、銅の価格をオレンジ色でチャートに表示した。COPXは、7月を底に高い安値を更新していることから、上昇ウェッジを形成している。

もし、直近の高値32.89ドルを上抜くことができれば、36ドルのすぐ上にある200日移動平均線を試すために急速に戻るだろう。そして、もしそこを突破することができれば、銅はさらに高く上昇する可能性がある。

銅は、グリーンエネルギーと電気自動車を背景に、長期的に素晴らしい見通しを持つことが分かっている。短期的に見れば、景気後退の心配はあるものの、かなり魅力的なチャートだ。

反発し上昇する可能性が高そうだ。さらに、COPXの配当利回りは3.65%となっており、 配当金を受け取りながら上昇を待つことができる。

いつも通り、取引に入る前にご自身でデューデリジェンスを行うことを忘れないで頂きたい。

あなたの成功を願って。

ブロドリック

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。