すべての投資家が暗号資産と不動産の両方を所有すべき理由

- 1356 Views

- 2023年11月28日

- トピックス

突然ですが、あなたは“本物の分散投資”ができていますか?

「卵は一つのカゴに盛るな」

分散投資を実践しているあなたはこの格言を聞いたことがあるかもしれません。

「1つの企業に投資するのではなく、複数の企業に投資する」

「当たり前だろ!」とか「もちろん実践しているよ!」と思うかもしれませんが、実はこれだけでは“本物の分散投資”ではありません。

もしあなたが、米国に上場する500社を対象とした指数のS&P500に投資していたとしても“本物の分散投資”を実践しているとは言えないのです。

なぜなら、どんなに業績が良い企業でも、どんなに圧倒的なシェアを誇る企業でも、避けられないリスクが存在するからです。

それは、、、市場全体のリスクです。

リーマンショックやコロナウイルスのパンデミックのように、株式市場全体が不況に陥る事態が起きれば、その企業がどんなに素晴らしい企業でも、市場全体の影響を回避することはできません。

つまり、1つの企業のリスクだけでなく、市場全体のリスクを分散させて初めて、“本物の分散投資”を実践していると言えるのです。

そんな“本物の分散投資”を実践するための投資先として、Weiss Ratingsアナリストのナイルズ氏は、暗号資産や不動産を挙げました。

なぜ、暗号資産や不動産が投資先として優れているのか?

今回は、暗号資産や不動産にも精通するナイルズ氏の記事をご覧ください。

私のブログを見ているあなたは、私が普段から幅広い分野に資産を分散させるように言っていることを ご存知だろう。

そして、その私の主張が正しいと証明するような結果が定期的に出ている!

例えば、先月、私は米国で提供する投資サービスにおいて、暗号資産に関する銘柄を2つ紹介した。それは、グレイスケール・ビットコイン・トラスト(GBTC)とグレイスケール・イーサリアム・トラスト(ETHE)だ。

その根拠はシンプルだ。紹介した2つの暗号資産に関する銘柄は、ポートフォリオのどんな資産に対しても、相関関係は小さく、大きな利益を得る可能性を秘めている。

そして、それはこれ以上ないタイミングであった。

SEC(米国証券取引委員会)がビットコインETFを承認する可能性が高まっているというニュースから、前述の暗号資産は私が紹介した数日後に急騰し始めた。その結果、この銘柄は私たちが予想した通り、大きな利益を上げた。

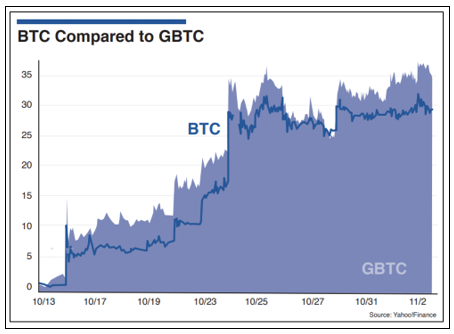

ビットコイン(BTC)とグレイスケール・ビットコイン・トラスト(GBTC)を比較したチャートを見てみよう。

私がこの2つの銘柄を紹介した直後に両方とも急騰したが、GBTCは11月3日までのわずか3週間の間に33.6%の素晴らしい上昇率を記録した!その後も上昇を続け、さらに3週間後にはこの銘柄を取り上げてから54.2%も上昇している。

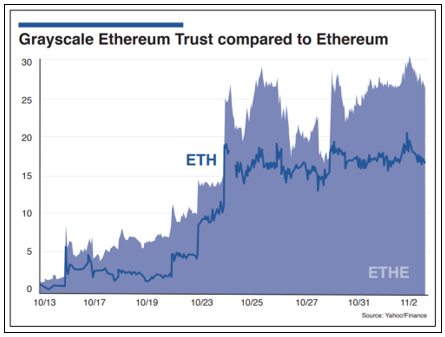

グレースケール・イーサリアム・トラスト(ETHE)とイーサリアム(ETH)のパフォーマンスの差はさらに顕著だ。

ご覧の通り、ETH自体は18.2%上昇した一方で、ETHEはそれを上回る24.3%上昇した。

つまり、この2つの銘柄は米国での投資サービスを購読する皆さんが1ヶ月足らずの間に大幅な利益を勝ち取るチャンスとなった。そして、Weiss Ratingsが作るポートフォリオモデルの中でも、瞬く間にトップパフォーマンスを誇る銘柄となっている。

だから、私はポートフォリオの中に暗号資産をある程度組み込むことは意味があると信じ続けている。

そして、私は米国で提供する投資サービスにおいて不動産にも注目している。

暗号資産のように、不動産は株式や債券のような主要なアセットクラスとは無関係に動くことが多く、高インフレから資産を保護することなど、ポートフォリオにとっては更なる利点となる。

これは一般的な不動産に言えることで、好立地の優良な不動産は、一般的なものよりもはるかに安定した業績を上げることができる。

さらに、不動産はほとんどの場合、所有者に不労所得を得る機会を与えてくれる。

あなたがずっと賃貸暮らしをしていようが、一軒家に住んでいようが関係ない。不動産の株式やREITのような不動産を含むものをポートフォリオに追加することはやはり理にかなっている。

その中でも不動産投資信託(REIT)は、あらゆるタイプの優良物件にアクセスするための最も簡単で実績のある方法だ。

REITは、ショッピングモール、オフィスビル、ホテル、賃貸住宅など、さまざまな種類の不動産屋不動産関連資産に投資する少し特殊なタイプの投資信託だ。

REITは税金の面でも優遇されている。毎年、課税対象となる利益の90%以上を分配することで、法人税などがほとんどかからない。

そして、多くのREITは配当が高く、素晴らしい投資先となっている。

さらに、次のような面でも優れている。

- 流動性 – 通常の株式と同じように、証券口座で売買できる。それとは対照的に、不動産は売却が難しく、高い手数料を取られることが多い。

- 所有のしやすさ – 物件の管理は個人がする必要がないため、入居者探しや継続的なメンテナンスの問題を心配する必要がない。

- 特殊な不動産を所有可能 – 賃貸アパートを購入するのはそれほど難しくないが、ショッピングモールやオフィスビル、住宅ローンの引き受け事業などをREIT以外の方法で所有できる人はほとんどいない。

- 簡単な分散投資 – 一般的にREITの株式は、特定の地域、国全体、さらに世界全体にわたる多くの不動産の所有権を得ることができる。

これらをまとめると、REITを保有することは、不動産を直接所有している場合よりも多くの不動産に触れることができるのは明らかだ。

もしあなたのポートフォリオの中にREITが含まれていないなら、今すぐこの分野に目を向けてみよう。

健闘を祈って。

ナイルズ・マティブ

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。