銀のラリーに向けたカウントダウン

- 1915 Views

- 2022年10月28日

- トピックス

投資で資産を築きたいなら、誰もが嫌がるときこそ、買うべきときだ。

銀の話だ。

市場がうたた寝している間、銀は加熱している。すぐにでも、急騰する用意が整うだろう。

利上げとドル高が金と銀の足かせとなり、本来なら循環的に上昇するはずの時期を遅らせている。しかし、遅延は上昇がなくなることを意味するのではない。銀は、長期的な循環的な要因とともに、より直接的な要因を背景にパワーアップしている。

今回は、3つの主要な要因をご紹介したい。

要因1:産業用需要の高まり

シルバー・インスティテュートによると、2021年の銀の現物需要は過去最高を記録し、工業用途に牽引され、消費量は9%増の5億820万オンスとなったという。

銀の現物需要は、家電製品、5Gインフラ、太陽光発電パネルなどで急増している。その結果、産業用需要は今年さらに5%増加すると予測されている。

要因2:世界の投資需要

一方、投資面では、昨年の投資用銀貨・銀塊の世界販売量が36%増の2億7870万オンスに急増し、2015年以来の高水準となった。

今年、銀・金地金の販売量は、米国では減少しているが、海外では急増している。例えば、今年1月から7月までの間に、インドは5100トンの銀を輸入した。専門家は、通年で昨年の2倍近い1000万トン近い輸入になると見ている。

投資対象としての銀を求める声が世界的に高まっているのだ。これは、少なくとも今のところは外国通貨がドル高に対して価値を失っていることを反映していると思われる。

要因3:銀のピーク

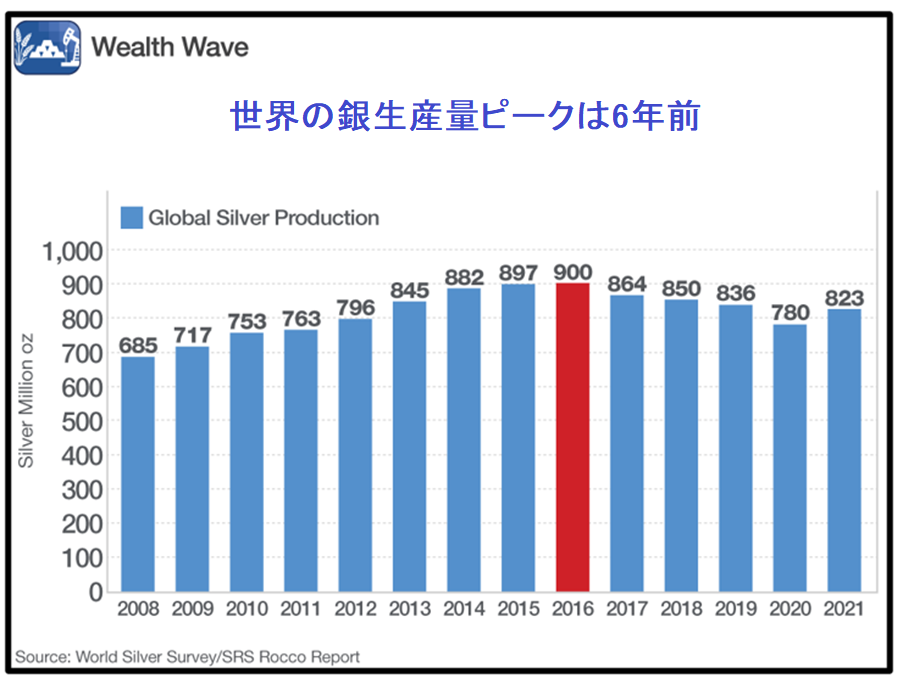

World Silver Surveyのデータによると、世界の銀の生産量は6年前の9億オンスでピークを迎えた。

銀の生産量は今年も増えるだろうが、おそらく新たなピークには達しないだろう。銀の生産量の3分の2は、他の金属を主に生産している鉱山から産出されていることを覚えておこう。世界の大半が景気後退に備えており、6年前の記録が破られることは当面なさそうだ。

その理由の1つは、金と同様、銀も枯渇性資源(いずれなくなる、地球上に限られた量しか存在しない資源)であることだ。鉱山の鉱石品位は低下する傾向にある。 大きな新規鉱床は少ない。

つまり、投資家からも産業界でも需要が高まっている中、供給が逼迫しており、これは価格の上昇につながる。

投資家はどう対応すべきか

銀のセンチメントは今、信じられないほど弱気だ。問題はない。「絶望の海」は強気相場が始まる場所だからだ。

グローバルXシルバー・マイナーズETF (SIL)は、銀の上昇局面で利益を得るための簡単な方法だ。経費率は0.65%。組入れ上位の保有銘柄は、ウィートン・プレシャスメタルズ(WPM)、パン・アメリカン・シルバー(PAAS)、SSRマイニング(SSRM)などがある。

上のチャートでは、安値を更新し、強気の出来高が堅調であることがわかる。このため、チャート下部にある私が気に入っているモメンタム指標であるフォース・インデックス(勢力指数)が、再び緑色の強気な領域に傾いている。

今月初めにはブレイクアウトに失敗しているが、強気の勢いが増している一方で、弱気の勢いが鈍っているように見える。 銀は、そして銀鉱株は、遅かれ早かれブレイクアウトすると思われる。 銀の急騰は近い。準備しておこう。

いつものように、ご自身でデューデリジェンスを行うことを忘れないでいただきたい。

あなたの成功を願って。

ブロドリック

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。