この銘柄、まだ持ってて大丈夫?

- 3466 Views

- 2022年12月19日

- トピックス

こんにちは。Weiss Ratings Japanの安居です。

僕が以前から話題にしている一つの指標200日移動平均線ですが、12月に入ってからもその前後でかなり揺れているみたいです。

一時超えてくれましたが下落昨日は大きく下がって明確に下で推移してしまいました。

個人的にはこの水準を明確に上にいってくれたら短期でも長期でも安心して買っていけるなーと考えているのですが、判断が難しい相場ですね ^^;

そんな難しい相場で新しい銘柄を取り上げるのも気がひけるので(笑)今回は過去のメルマガを振り返ってみたいと思います。

過去の投資判断を振り返るのは、新しい投資判断10回分くらいの価値があると思うので、あなたもぜひ年内に振り返りの機会を作ってみてください ^^)

が、その前に、、、

前回は「コーヒー業界のアップル」と題してKDPを取り上げましたが想像以上にたくさんのコメントをいただきました ^^)

===

(KDPが)米国でこんなに人気とは知りませんでした。米国がリセッション入りする中で、習慣として日常に染み付いている嗜好品はなかなか変えられないし、落とせませんよね。応援するという意味でも、買ってみたいと思います。

パラボ 様

===

僕もKDPを分析して一番気に入ったのはスイッチングコストが高い日用品であるという部分です。こういうのは景気に影響されにくいので安心して投資できますよね ^^)

他にも「投資の見方、考え方、深掘りの仕方がわかった」や「ドクターペッパー昔飲んでたのを思い出した」「名前は知っていたけど想像以上だった」「銘柄分析の見どころが勉強になった」などのコメントをいただいています。

感想を送ってくださった方、ありがとうございます ^^)

また、「そういう情報をどこで入手しているんですか?」という質問もいただいたのですが、画像などでグラフを出す時は引用元として使っているサイトを記入しているので参考にされてください ^^)

いつかメルマガでよくみているサイトリストなんかを取り上げたいと思います。

前回のメルマガはこちらから

↓

と言うことで、今年もあと半月を切りました。

このメルマガは2021年の10月ごろスタートしてこれまで40本以上お届けしています。

マインドセット的な内容を届けることもあれば個別銘柄の分析を届けることもあります。

最初から読んでくださっていた方はともかく途中から読み始めた方が気になるのは「安居がお勧めする銘柄や戦略ってどうなのよ?」ってところでしょう。

もう年末も近いということで過去のメルマガの振り返りをしたいと思います ^^)

先ほどもお伝えしたように、過去の投資判断を振り返ることは新しい投資判断の何倍も学びになります。

また、僕が取り上げているのは基本的に長期投資を前提としているので、追加分析することで今後の投資判断の参考にもなると思います。

さすがに全部を振り返ることはできませんが僕のメルマガは全て無料公開されているので興味があればご覧ください ^^)

↓

さて、、、記念すべき僕のメルマガ第一回目は2021年10月にお届けした

(シェア100%!) 高ランク半導体銘柄

です。

ここでは最高ランク米国株25銘柄にランクインしたKLACという半導体検査機器の銘柄を届けました。

なんといってもこの企業の凄さは半導体製造工程の一部で【シェア100%の独占状態】にあること(詳細はブログをご覧ください)

メルマガで取り上げてからのリターンがこちらです

↓

S&P500(オレンジ)が-8%ほどなのに対しKLACのリターンは+23%ほど。

半導体関連銘柄は今年大きく下落しましたがKLACのようにニッチ分野で支配力のある企業はやはり強いようです ^^)

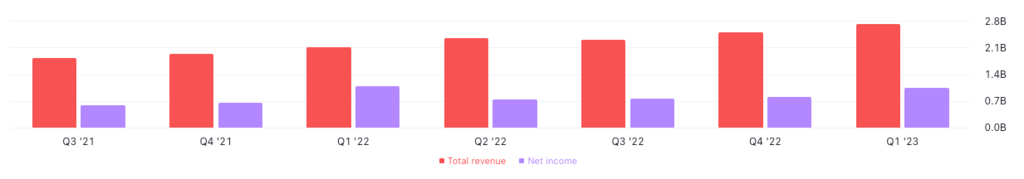

直近の業績を見てみると最近も売上は前年比+30%前後の大きな成長を継続。

しかしインフレでコストが上がっているのか直近では、売上の伸びに対して利益の伸びが小さくなってきました…

今後、その影響がどう出るかは要注目ですが、2022年通期決算では

売上:+33%

利益:+60%

FCF:+54%

配当金:+17%

と絶好調な1年でした。

※FCF=フリーキャッシュフロー

初めてのメルマガで、初めて銘柄を紹介したのでドキドキでしたが、現状ではいいチョイスだったと思います ^^)

同じく10月のメルマガで

グーグル、今月末の決算に注目!

というのも届けています。

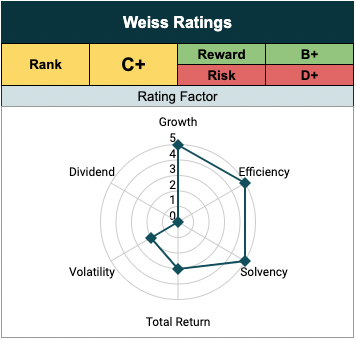

この時は連続して格上げされAランクになったアルファベット(Google)を取り上げたのですが、残念ながらこちらは散々な結果に…

10月後半から株価は32%も下落

注目していた決算は良かったんですが今年に入ってから株価はボロボロ。最近は決算まで悪くなってきました。

株価の下落、決算の悪化によって現在はCランクにまで格下げされています。

売上はまだ前年比で成長できているものの直近三回の四半期決算で利益は前年比マイナスグロース株としてはかなり厳しい状況です。

個人的にGoogleがなくなる未来は想像もできないので長期的には回復してくれるとは思いますが、、、

ちなみに、Weiss Ratingsは1月12日に格下げし始めています。その時売却していたらほぼプラマイゼロ。

短期目線で格付け投資をするならトレンドが変わった時に素早く対応する

その大事さがわかる事例です。

11月頭にお届けした

S&P500より人気ETFの危険な事実

は、おそらく最も多くコメントをいただいたメルマガ。

ぜひ見ていない人は読んで欲しい内容です。

ここでは、当時S&P500 ETFより人気だったレバレッジETFの3つの危険性をあげました。

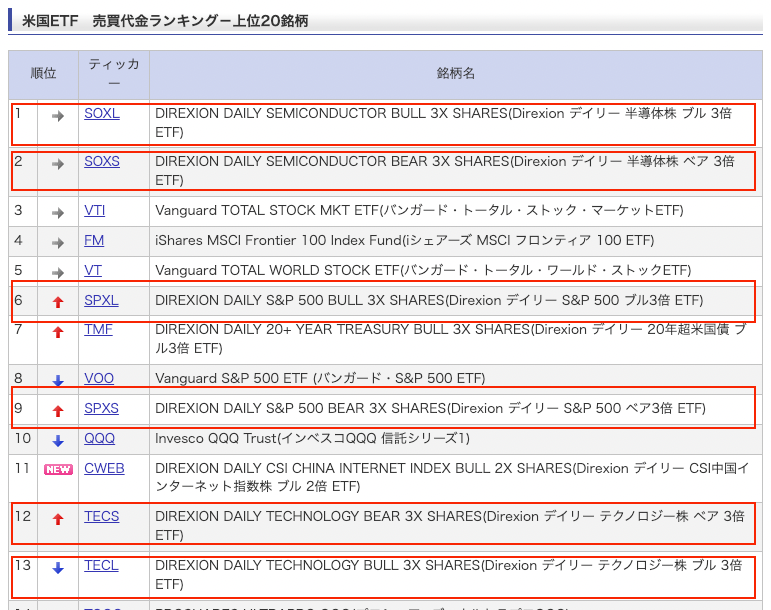

どういう危険性があるのかはぜひ読んで欲しいと思いますが、当時楽天証券で売買ランキング1位だったSOXLというETFは今年…

80%以上の大暴落です ^^;当時のメルマガでこうした悲劇を避けることができた人がいれば幸いです…

ちなみに今でも楽天証券ではレバレッジETFが大人気のようです。

短期投資なら否定はしませんが、長期でレバレッジETFを投資する場合はメルマガでお伝えした3つのリスクを十分に理解した上で行って欲しいです…

その翌週にお届けした

天才エンジニアが目をつけた包装企業

で取り上げたのはアムコア(AMCR)という梱包材などを作る企業。個人的に大好きな銘柄です ^^)

ジョン・マークマン氏がメルマガで「ESG投資のベストな選択肢」と分析していたので僕も興味を持って追加分析しました。

・ESG投資という大きなトレンド・AMCRの製品や顧客・AMCRの業績や格付けなど盛り沢山ですが、僕がこの銘柄が好きな理由は、、、

・12ドルくらいで買える

・配当利回りが4%近い

という部分です。

12ドルなので、気軽に投資できる上配当も多いので、配当の再投資が簡単。

僕も投資していますが、配当が入るたび買い増ししています ^^)

そんなAMCRの株価は、

上下はあれど横ばい。2022年の厳しい相場で、4%の配当があって株価横ばいなら十分すぎるリターンです。

横ばいだからタイミングを気にせず気軽に買い増しできるってのもあるので、個人的には5年くらいこのまま横ばいで株数を増やしていけたらなーと思ってます ^^)

その翌週には

ナスダックを買う?

で証券取引所のNDAQを紹介しました。

こちらもジョン・マークマン氏がメルマガで取り上げた銘柄です。

読み返すと、売上・利益・キャッシュフローの成長力に驚いたのを思い出しました ^^)

そんなNDAQの株価は…

う〜ん、S&P500よりはマシとはいえ下落。

最近の業績を見てみると、ちょっとキャッシュの減少が気になりますが売上などは決して悪くありません。

NDAQの売上はIPOなどの手数料や株価データ、インデックスなどの提供です。

これらが長期的に停滞するということは米国市場、経済、資本主義そのものが長期的に停滞するということ。

そんな未来はGoogleが長期で停滞するよりもっと想像できません ^^;

NDAQは毎年第一四半期にキャッシュが急増するようです。その理由を分析して、第一四半期の業績発表を見てからまた投資を検討してみても良さそうです。

2021年、最後のメルマガは

最古の歴史を持つ半導体銘柄が【格上げ】

という件名で、テキサス・インスツルメンツ(TXN)を紹介しました。

日本ではあまり知名度がありませんが、半導体の基本設計を発明、特許を持っていたまさに半導体時代を生み出した企業です。

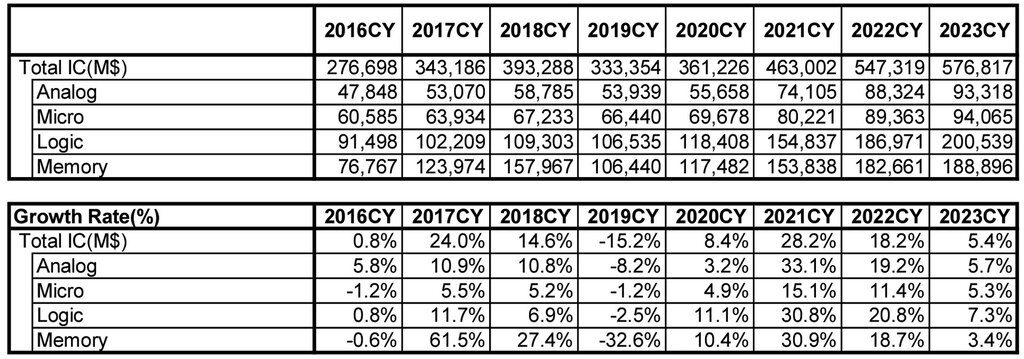

TXNは今でもアナログ半導体で圧倒的1位のシェアを持つ優良企業

2021年、アナログ半導体は主要な半導体カテゴリで最も大きく成長した分野です。

2022年も19.2%の大幅成長。2023年は成長が鈍化する見込みですが半導体全体の平均成長率よりも高い成長が期待されています。

そんなTXNの株価は…

オレンジのS&P500よりはマシですが6%ほどのマイナス…

もっとも、TXNはまさに長期テーマの投資ですし

配当利回り:1.37%

連続増配年数:18年

平均増配率(10年):22.35%

と優秀な配当銘柄でもあります。

今年多くの半導体銘柄が下落する中まずまずのチョイスだったと思います ^^;

2022年1月は株式市場に不穏な雰囲気があったのもあって銘柄の紹介はなし。

マインドセット系の話をお届けしてきました。

年初一発目のメルマガは

株を買った時に考えること

という件名で、「約定した理由を考える」ことを紹介。

当然ですが株を買う時、誰かが売ってくれています。

あなたが「この株は絶対伸びる!買いだ!」と判断した時、どこかに「この株はもう伸びない、売りだ」と判断した人がいるということです。

当たり前のことですが、案外意識しませんよね ^^;

でも、あなたと逆の判断をした人は百戦錬磨の機関投資家かもしれませんしウォーレン・バフェット率いるバークシャーかもしれません。

この意識があるだけで少し冷静で精度の高い投資判断ができるようになるんじゃないかと思います ^^)

その後も

消えたバフェットのパートナー

という件名ではウォーレン・バフェットの元パートナーが侵した過ちに学べることを紹介しました。

彼は20年足らずで資産を200倍以上するという素晴らしい投資能力を持っていましたが、ある過ちによって株式市場から退場しました。

このエピソードに学べることはかなり多い。個人的に今もたまに読み返して自分を戒めています ^^;

1月に続けてお届けしたことは・投資って簡単じゃないよ・急ぎ過ぎちゃダメだよ・リスクをちゃんと分析しようと言うことです。

メルマガの最後にある僕のプロフィールには

”すぐれた投資家はリターンを生み出す能力と少なくとも同じくらいリスクをコントロールする能力を持っているという点で卓越している”

というハワード・マークス氏の言葉を載せています。

2022年はこの言葉の重要性を僕自身、再認識した1年でした ^^)

2月に入って最初に紹介したメルマガでは

安心して眠れるアイスクリーム銘柄

をお届けしました。

日本ではハーゲンダッツで有名なゼネラルミルズ(GIS)という食品銘柄ですが、

僕がこの銘柄を取り上げた理由は決算が悪かったのに株価が下落しなかったからです。

今年の2月くらいというと、フェイスブックが決算悪くて1日で20%以上下落するなど、決算次第で容赦無く売られていました。

ですが、この銘柄は決算が微妙だったのにほとんど下落しなかったんです。

そんなGISの株価は…

今年2月から25%以上の大幅上昇。僕はこの時投資しなかったのでめちゃくちゃ後悔しています ^^;

ということで、今回は過去のメルマガの振り返りをお届けしました。

他にもたくさんお届けしていますがこれより最近のものはまた別の機会に振り返りたいと思います。

銘柄のリターンにも触れましたが2つ、強調しておくことがあります。

1つは、僕がメルマガで取り上げる銘柄は全て

・Weisss Ratingsのアナリストが無料メルマガで取り上げた銘柄

・最高ランク米国株25銘柄に乗っている

ということ

僕が探し出してきた銘柄は一つもありません。

もう一つは、僕のメルマガは投資判断ではないということ。

「こんなに面白い銘柄を見つけた!」と紹介していますが、ポジションマネジメントや利確ポイントなどには触れていません。

投資は

1.銘柄選定

2.投資判断

3.ポジション管理

4.利益確定/享受

など複数の要素が全てうまくいって初めて成功と言えます。

メルマガでお届けしているのは銘柄選定の材料でしかないこともちゃんと強調しておきたいと思います。

その上で、あなたの投資判断やリテラシー向上のヒントになればと思ってお届けしているのでその視点で読んでください ^^;

2022年もいよいよ終わり。多くの投資家にとって厳しい1年だったと思います。

僕が自分で投資している銘柄の中にはこんなどうしようもなく下落した銘柄もあります

↓

この銘柄、持ってて大丈夫か?チャンスと考え買いますか?

その判断をするためには、当時の分析を振り返る必要があります。

当時の分析結果を踏まえて今でも「買いだ」と思えるなら、株価の下落は最高のチャンスになります ^^)

もちろん、今年に入っても上昇トレンドが継続大きなリターンを生んだ銘柄もあります

↓

上値を追って投資し続けるか?そろそろ利確しておくか?

その判断をするためにも、当時の分析を振り返る必要があります。

ぜひあなたも自分の保有銘柄を見直してなぜこの銘柄に投資しているのか?を振り返ってみてください。

P.P.S.今日のメルマガはいかがでしたか?ご感想ご意見をお待ちしております

↓↓

https://jp.surveymonkey.com/r/LPCBWNK

この銘柄について紹介してほしい!というコメントもお待ちしております。

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。