ここから半年は100%上昇する?

- 3368 Views

- 2022年11月14日

- トピックス

こんにちは。Weiss Ratings Japan安居です。

いやあ、、、先週の相場はすごかったですね ^^;

※trading view

日本時間の木曜夜、

ダウは+3.70%

S&P500は+5.54%

NASDAQ100は+7.49%

2020年4月以来の大幅上昇です^^)

僕が持っている銘柄も10%を超えて上昇したものがあります ^^)

最近の動きを振り返ると…

10月中旬、FRBの利上げ打ち止め観測で株価は上昇傾向。

しかし、11月に入って一転 利上げ継続懸念から下落

ところが今週前半は中間選挙への安心感から上昇

しかし、中間選挙が思ったより接戦ということで下落

そして昨日、、、CPIの発表を受けて急上昇

とかなり激しい展開でした。

一方、ドル円もなかなか激しく動いています。

※trading view

一時150円を突破して大騒ぎでしたが昨日は1日で4.5%ほど円高に。

140円台に戻ってきました。

結果、相場は大騒ぎだったのに僕の資産は微増くらいです ^^;

ということで今回は、ここから半年くらいの相場予測を

僕なりに勝手にやってみようと思います ^^)

最後には僕が最近買った銘柄も簡単に紹介します。

勝手な予測なのでWeiss Ratingsの総意ではありませんし、

僕の中にも強気と弱気両方があるので

ごちゃごちゃしちゃうかもしれませんが

ぜひ判断材料の一つにご覧ください。

①過去の例を見ると100%上がる

この画像は大統領選サイクルと株価の関係を示したもの。

「Election」が大統領選挙で、

「WE ARE HERE」が今の時期を表しています。

「WE ARE HERE」の後、急激に上昇していますよね ^^)

過去平均して、

・1年目は若干上昇

・2年目は横ばい〜下落

・3年目は急上昇!

・4年目も選挙が近づくまでは上昇

というパターンを繰り返してきました。

今回も2020年末の大統領選から1年は上昇

2年目に入った昨年末をピークに大きく下落と、

値幅や理由は違いますが歴史通りのパターンを繰り返してきたといえます。

そしてこれから3年目、急上昇する時期がやってきます。

特に大切なのが今(11月)から来年4月までの6ヶ月間です。

1950年まで遡ると

中間選挙後の6ヶ月間の平均リターンは15.2%

上昇確率は100%でした。

すごいですよね ^^)

過去72年間にわたって中間選挙前に仕込んで

半年後に売れば平均して15.2%、

勝率100%だったんです。

もちろん過去72年間通用したことが今回も通用するのかは分かりません。

今年はすでにもっと長いスパンで歴史を裏切る事態も発生しています。

5月には世界恐慌以来90年ぶりのダウ連続下落もニュースになりましたし、

安全資産であるはずの債券は1949年以来最悪のパフォーマンスです。

株式と債券を組み合わせたリターンは過去100年で最悪。

こうしたことを考えると過去72年間100%通用してきた経験則が

通用しない可能性も十分あります。

とはいえ、個人的には今強気に買っていくのに十分な理由だと思います ^^)

②なんかきな臭い

100%上がると言っておいてなんですが

最近の金融市場にはきな臭さがあります。

特にビットコインですね ^^;

高値から70%も下落しているのも悲惨ですが

ここ数日で30%近く暴落した瞬間がありました。

その主な理由がFTXという取引所の破綻騒動です。

個人的にはそもそも取引所が破綻して通貨の価値が下がるって

通貨としてどうなんだよと思います ^^;

どこかの金融機関が倒産しても

それで円の価値が30%下がるなんてことは基本ないわけですが、、、

非中央集権的と言われているビットコインが

一つの取引所の問題で乱高下するというのは

そもそもの存在価値を疑いそうになってしまいますね…

僕は暗号資産に詳しくないのですが

FTXが破綻した流れや値動きを見ていると

リーマンショックに近いものを感じます ^^;

暗号資産市場では今年5月にLUNAという通貨の価値

が数日の間にほぼゼロになるなど似たような問題は過去にもありました。

なので今回の騒動が暗号資産市場全体にどう影響するのか

株式市場などにも波及するのか僕にはよく分かりません。

ただまあ、、、きな臭さは漂ってきますね ^^;

日本のソフトバンクグループもFTXに出資していました。

当然、ソフトバンクグループの財務にも悪影響を及ぼすと思います。

そういう波及効果がないかは注目して置く必要がありますね。

③景気はしっかり悪い

10〜12月の米国市場はクリスマスラリーといって

個人消費が活発になることから株価も上がりやすいと言われています。

しかし個人的には今年のクリスマス、個人消費は

かなり厳しいものになる気がしています ^^;

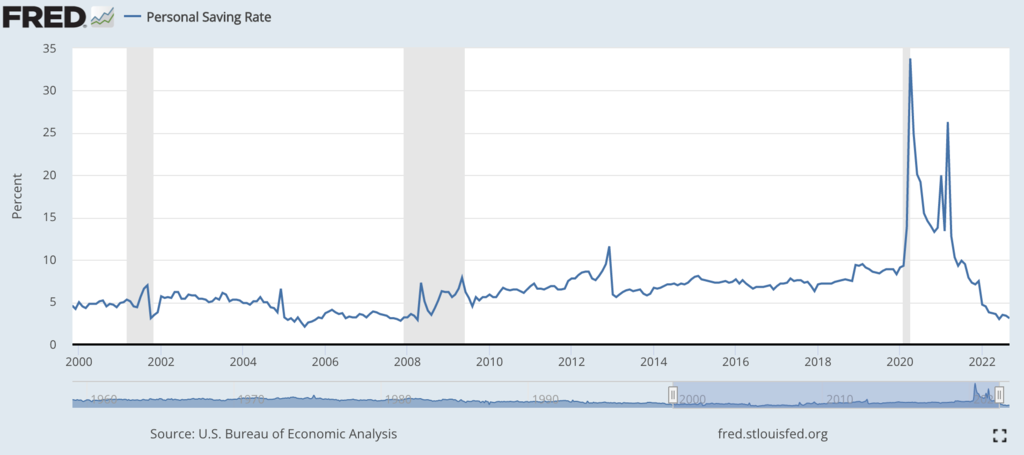

こちらはアメリカの個人貯蓄率の推移です。

2020年に急騰していますよね。

これは給付金や行動制限で一気に貯蓄が増えたためです。

しかし今は急激に低下。

2005年以来の低水準になっています。

個人貯蓄はもうほとんどない…

インフレ率はピークアウトしてきたが

めちゃくちゃ高いことに変わりない…

クリスマスシーズンの小売売上が想像以上に低く出る可能性は

十分あると思います。

それに企業済も微妙です。

例えば10月末までに決算を終えた企業のうち

事前予想を上回ったのは71%でした。

そんなに悪くないじゃないか、と思うかもしれませんが

過去5年平均して77%が上回ってきたことを考えると、微妙な数字です。

売上予想を上回った企業もポジティブサプライズが2.2%と

過去5年平均の8.7%よりはかなり低い。

僕は実体経済、企業の実質的な成長は

まだまだ厳しいものが続くように思います。

(もちろんセクター・銘柄によります)

どう投資するか?

いざ書いてみるとネガティブな情報が増えましたが

僕は結構強気に買っていこうと思います ^^)

順風満帆に上がることはないと思いますが

それでも10月底値を割ってさらに下落の可能性は低いと考えています。

じゃあ何に投資するか?ですが、

僕自身はシンプルに「強い株」を買えば良いと思っています。

過去のデータが示すように

これから強気相場が来るなら当然強い株もしっかり上がるだろうし、

もしきな臭い匂いが的中して相場に混乱が訪れても

強い株なら下落幅は限られているだろう

どう転んでも、結局強い株をBuy & Holdするのが正解と考えているからです。

じゃあシンプルに強い株って何かというと

・決算も良くて

・株価も堅調で

・誰が見ても「そりゃ上がるやろ!」

って思える銘柄です ^^)

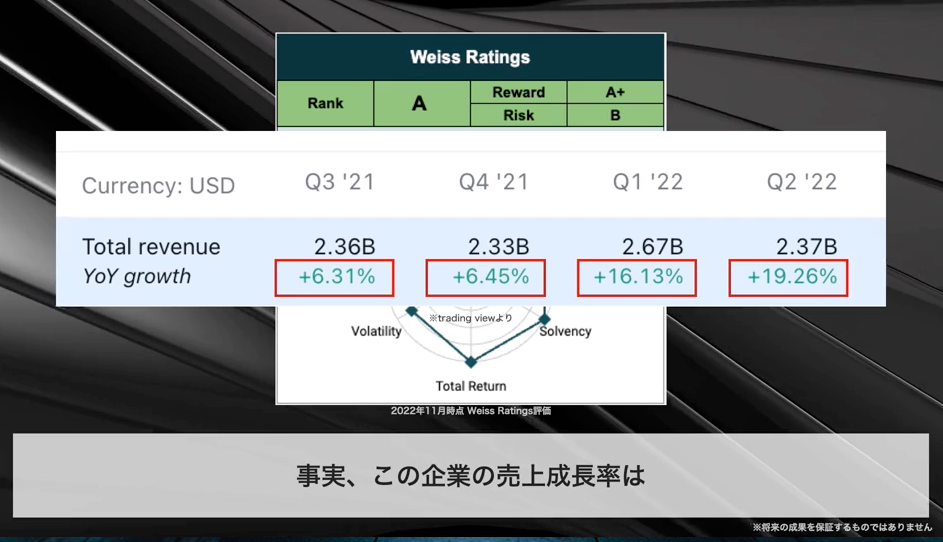

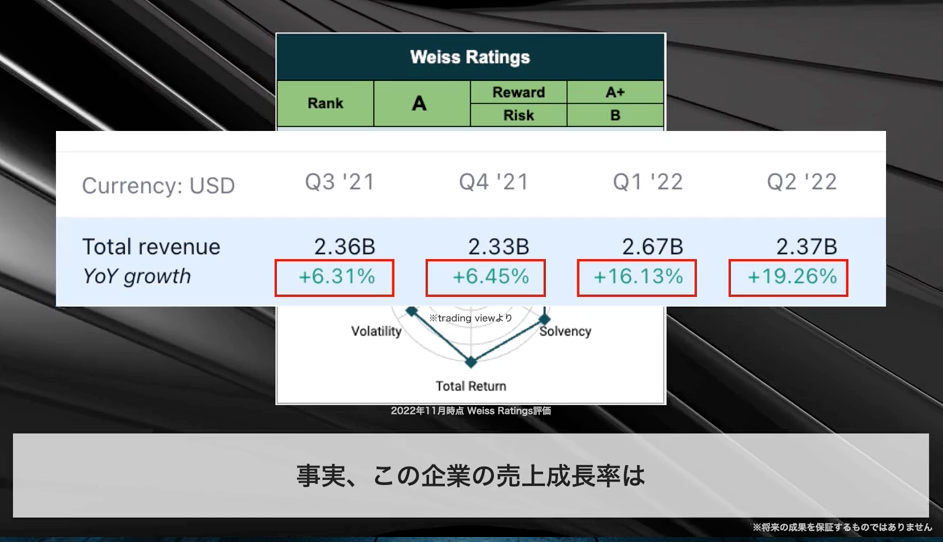

例えば、この動画で紹介している銘柄。↓

僕も最近投資した銘柄ですが

・直近の業績は2桁成長を継続

・決算見通しも上方修正

・過去の増配率も高く 直近では15%配当を引き上げ

・生活に根ざした商品を提供し 不況にも強いと考えられる

・株価は年初来17%上昇

・Weiss Ratingsが認めた 上位0.01%のAランク銘柄

と、普通に分析すれば多くの人が

「そりゃ上がるやろ!」って感じる銘柄だと思います。

少なくとも僕自身はそう思ったので先週少し購入、

これから数ヶ月かけて買い増ししていこうと考えています。

年初来17%上昇ってのが良いですね

もっと上昇している銘柄もありますが

そういう銘柄はトレンドが変わった時に

大きく下落しそうで怖いじゃないですか ^^;

この銘柄は年初来で17%上昇していますが、

昨年比売上も同じくらい上昇しているので

過大評価されている感じもないので安心できます ^^)

ぜひあなたも、Weiss Ratingsの格付けなどを参考に

誰が見ても「そりゃ上がるやろ!」っていうシンプルに強い株を

探してみてください。

僕がオススメするのは僕自身も投資したこの動画で紹介している銘柄です。↓

P.S.今日のメルマガはいかがでしたか?

ご感想ご意見をお待ちしております↓↓

https://jp.surveymonkey.com/r/LPCBWNK

この銘柄について紹介してほしい!

というコメントもお待ちしております。

※ 広く一般の投資家に情報としてお届けする事を目的とした記事であり、Weiss Ratings Japanが運営する投資サービスの推奨銘柄ではありません。予めご了承下さい。